Он выставляется после отгрузки товаров, выполнения услуг (работ), получения предоплаты, и подтверждает факт уплаты НДС и акцизов. На основании счёта-фактуры налоговая инспекция контролирует:

Счета по предоплате и предоплата

Dynamics 365 for Finance and Operations стало специализированным приложением, с помощью которого вы можете управлять определенными бизнес-функциями. Дополнительные сведения об этих изменениях см. в разделе Руководство по лицензированию Dynamics 365.

Этот раздел содержит описание и сравнение двух методов, которые организации могут использоваться для авансовых платежей (предоплаты). Одни метод создает накладную на предоплату, связанную с заказом на покупку. Другой метод создает ваучеры журнала предоплат путем создания записи в журнале и пометки их как ваучеров журнала предоплат.

Организации могут совершать предоплату (авансовые платежи) поставщикам за товары или услуги, прежде чем эти товары или услуги будут получены или выполнены. Два метода можно использовать для того, чтобы совершать предоплату для поставщиков. Чтобы уменьшить риск, можно отслеживать предоплаты путем указания предоплаты в заказе на покупку. Для этого метода поставщики должны создавать накладную на предоплату, связанную с заказом на покупку. Этот метод называется выставление накладных по предоплате. Организации, которые не хотят так подробно отслеживать предоплату или не получают накладную по предоплате от своего поставщика, могут использовать ваучеры журнала предоплат вместо метода выставления накладных по предоплате. Можно создавать ваучеры журнала предоплат путем создания записи в журнале и пометки их как ваучеров журнала предоплат. Для этого метода нельзя отслеживать, какие предоплаты сделаны поставщику по какому заказу на покупку. Однако вы можете отметить разнесенную предоплату для сопоставления по заказу на покупку.

Что представляет собой авансовый счет-фактура?

В чем специфика такого документа, как счет-фактура на аванс, и чем он отличается от других типов счетов-фактур, в частности, привычных многим плательщикам «отгрузочных»?

При детальном рассмотрении положений ст. 169 НК РФ, которая вводит счета-фактуры как юридическую категорию, можно зафиксировать, что законодатель выделяет 3 типа счетов-фактур.

- Документ, который выставляется при фактической реализации товаров (выполнении работ, оказании услуг) либо передаче прав от одного субъекта к другому. Требования к его содержанию указаны в п. 5 ст. 169 НК РФ. Неофициально подобные счета-фактуры именуются «отгрузочными».

- Счет-фактура, который поставщик должен выставлять покупателю по факту получения предоплаты за товар, работу. Требования к его структуре содержатся в п. 5.1 ст. 169 НК РФ. Счета-фактуры данного типа как раз и есть авансовые.

- Корректировочный счет-фактура — был введен в НК РФ как правовая категория закона от 19.07.2011 № 245. Задействуется, если поставщик снизил цену либо объем товара — с целью уточнения соответствующих данных.

Интересно, что в положениях, которые содержатся в п. 1 ст. 169 НК РФ, корректировочный счет-фактура однозначно выделен в самостоятельную категорию. Классификация же счетов-фактур на отгрузочные и авансовые осуществлена в НК РФ несколько завуалированно, однако фактически она присутствует.

Таким образом, законодатель предусматривает следующую классификацию счетов-фактур:

- обычный счет-фактура;

- документ, оформляемый продавцом по факту перечисления клиентом предоплаты за товар;

- корректировочный счет-фактура.

Рассмотрим подробнее, в каких целях может быть использован авансовый счет-фактура.

Когда «авансовый» счет-фактура не выставляется

Есть случаи, когда приведенный выше алгоритм не действует. Так, «авансовый» счет-фактура не оформляется, если отгрузка состоялась не позднее 5-ти календарных дней с момента получения предоплаты. Такое мнение высказал Минфин России в письме от 18.01.17 № 03-07-09/1695 (см. «Если отгрузка следует в течение пяти дней после получения предоплаты, то счет-фактуру на предоплату выставлять не нужно»).

Кроме того, без «авансового» счета-фактуры можно обойтись, если покупатель не является плательщиком НДС, либо освобожден от обязанностей по уплате данного налога. Об этом прямо сказано в подпункте 1 пункта 3 статьи 169 НК РФ. Специалисты Минфина подтвердили, что указанная норма распространяется на покупателей-«упрощенщиков» (письмо от 16.03.15 № 03-07-09/1380; см. «При получении авансовых платежей от организации, применяющей УСН, счета-фактуры можно не составлять»). От себя добавим, что под указанную норму подпадают также «вмененщики», предприниматели на ПСН, плательщики единого сельхозналога и те, кто получил освобождение по статье 145 НК РФ.

Наконец, «авансовый» счет-фактура не оформляется при экспорте товара, облагаемого по нулевой ставке. Дело в том, что согласно пункту 1 статьи 154 НК РФ предоплата за товар, который облагается по нулевой ставке, в налоговую базу не включается. Следовательно, и «авансовый» счет-фактура здесь не нужен (письмо Минфина России 10.01.18 № 03-07-08/142; «При экспорте товаров с нулевой ставкой НДС счет-фактура на предоплату не составляется»). Это же правило применяется в ситуации, когда предоплата сделана в рамках операций, полностью освобожденных от НДС по статье 149 НК РФ.

Сдать через интернет декларацию по НДС с документами, подтверждающими экспорт Сдать бесплатно

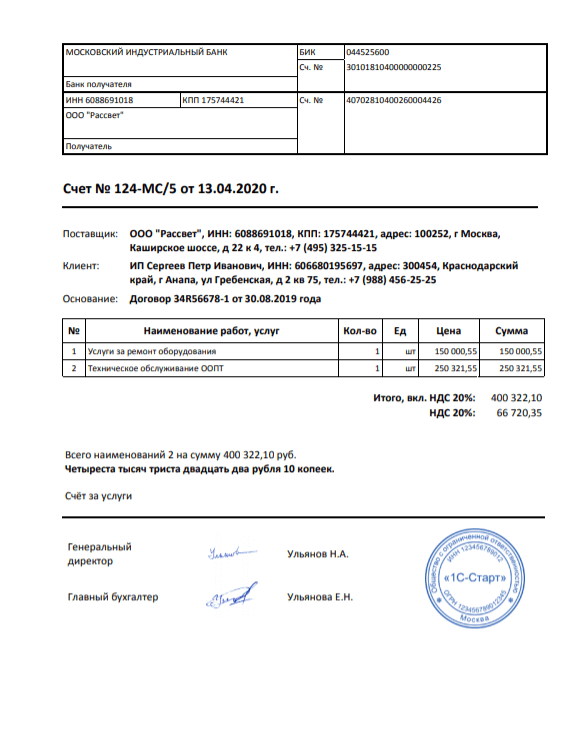

Правила заполнения счёта на оплату

Законодательно установленной формы для счёта на оплату нет, так как он не относится к обязательным документам бухгалтерского учёта. Но за многие годы его применения в деловом обороте сформировались правила его оформления и обязательные реквизиты для заполнения:

- дата и номер счёта;

- данные продавца (наименование, ИНН, адрес, банковские реквизиты);

- данные покупателя (наименование, ИНН, адрес);

- информация о предмете платежа (наименование товара, услуги, работы, цена за единицу, количество, сумма);

- итоговая сумма к оплате с учётом НДС и акцизов (при наличии);

- подписи руководителя и главного бухгалтера (для юридических лиц), подпись индивидуального предпринимателя;

- печать (при наличии);

- можно добавить дополнительную информацию по желанию продавца. Например, о сроке действия счёта или отметку о необходимости уведомления после проведения оплаты.

Заполнить счёт не так сложно, вопросы могут возникнуть при указании НДС. Если компания или ИП не выступают плательщиком НДС и применяют УСН, ЕСХН или патент, в счёте НДС не выделяется, и в итоговой сумме ставится отметка «без НДС».

Для плательщиков НДС нужно выделять этот налог в итоговой сумме. Например: общая сумма к оплате 158 000 рублей, в том числе НДС (20%) — 26 333 рубля 33 копейки.

Чтобы избежать возможных ошибок, рекомендуется прописывать итоговую сумму оплаты текстом: 158 000 (Сто пятьдесят восемь тысяч) рублей 00 копеек.

Счёт на оплату обычно оформляют в двух экземплярах, один из которых отдают покупателю, а второй остаётся у продавца. При электронном документообороте счёт отправляется в виде файла, подписанного электронно-цифровой подписью продавца.

Счет на предоплату: образец и его обязательные атрибуты

Структура и содержание документа не имеют строгой законодательной регламентации. Субъекты хозяйствования вправе самостоятельно разрабатывать шаблоны, заполнять их можно вручную или автоматизированными средствами. Полнота отраженной в счете информации зависит от наличия в нем таких элементов:

- данные об организации, которая сформировала и выставила счет, с указанием ее названия и кодовых обозначений ИНН с КПП;

- банковские реквизиты поставщика;

- дата и номер документа, присвоенные при регистрации;

- перечисление товарных позиций и видов оказываемых услуг, которые являются предметом договора;

- количество товаров, подлежащих оплате, единицы их измерения и итоговая стоимость;

- сумма, на которую выставляется счет на предоплату (образец скачать можно ниже);

- подписи руководства и лица, занимающего должность главного бухгалтера;

- печать.

Итоговые суммы приводятся в бланке цифрами и прописью. В верхней части шаблона рекомендуется располагать блок с реквизитами. Центральную часть листа отводят под табличную вставку. В графах таблицы указываются сведения о товаре или услуге, которые должны быть поставлены или оказаны по условиям соглашения.

Сумма счета может быть определена двумя способами:

- в размере оговоренной договором предоплаты;

- в полном объеме.

Если указывается сумма, которая подлежит перечислению в авансовом порядке, то в графе для наименования товара или услуги должна присутствовать фраза «частичная оплата». Если в счете значится вся стоимость по договору, то необходимо включить в документ формулировку с конкретной долей средств, которые должны быть оплачены сейчас. При наличии такого условия в договоре можно в бланке счета сделать ссылку на пункт соглашения, чтобы покупатель знал, какую часть от общей суммы ему требуется перечислить авансом.

Для чего нужен

В одной из статей мы подробно рассказывали о том, для чего нужен и как заполняется обычный счет-фактура. В этой статье разберемся, авансовая счет-фактура — что это? Утвержденная ПП РФ № 1137 унифицированная форма счета-фактуры является единой как для случаев предоплаты, так и для расчетов за реализацию поставленной продукции, фактическое выполнение работ или оказание услуг. Чтобы ответить на часто задаваемый вопрос, что же это за документ — для чего нужна авансовая счет фактура покупателям и как составить ее корректно, необходимо дать определение авансового счета-фактуры.

Авансовый счет является непосредственным правовым обоснованием факта освобождения от налогового бремени и принятия заказчиком сумм по налогу на добавленную стоимость, заявленных к вычету. Счет-фактура на аванс — это составляющая платежной документации, которая предъявляется продавцом за средства, внесенные заказчиком в качестве предоплаты.

По правилам, утвержденным действующим налоговым законодательством. То, когда выписывается счет фактура на аванс поставщиком, регулируется п. 3 ст. 168 НК РФ, то есть он должен быть выставлен в течение 5 дней после момента перечисления заказчиком авансовых сумм. На основании полученных от поставщика документов покупатель имеет право произвести вычет НДС с суммы, указанной в документе на предоплату, при взаиморасчетах с бюджетом и перечислении налоговых платежей (п. 12 ст. 171 НК РФ).

Если при совершении авансового платежа заказчик не получил надлежащую бумагу у продавца, НДС в авансовом отчете без счета-фактуры вычитается при условии, что продавец также является плательщиком налога на добавленную стоимость. Для этого необходимо приложить к отчету кассовый чек или приходный ордер, в котором отдельной строкой будет указан НДС по данной операции.

Счет-фактура на аванс имеет юридическую силу, равную отгрузочному расчету. Едина и форма, по которой составляются документы. Она утверждена Постановлением Правительства № 1137 от 26.12.2011 (приложение № 1 к ПП РФ № 1137). Отличается лишь содержание и объем информации, который вносится в документ, выставляемый по предоплате.

Функция счета на аванс

Счет на оплату товара может считаться офертой поставщика покупателю, ведь именно в нем указываются все основные положения устной договоренности между сторонами, в частности – перечень предлагаемых товаров и окончательная их стоимость. Счет-оферта незаменим при «одноразовых» сделках, под которые заключать договор нецелесообразно.

При этом, выставленный счет на аванс тотчас не потянет за собой возникновение каких-либо обязательств у стороны устной сделки. Другое дело, если упоминание об авансе прописано в договоре – в таком случае нужен счет на аванс, образец которого разрабатывается субъектами хозяйствования самостоятельно.

Какие реквизиты указывают в счёте

Поскольку унифицированной формы документа нет, обязательные реквизиты для него не установлены. Обычно в счёте указывают следующие данные.

- Дату формирования документа.

- Порядковый номер. Нумерация счетов ведётся с начала каждого календарного года.

- Срок действия документа, если он не определён в договоре. Этот реквизит особенно актуален для счёта-оферты, ведь оплата после окончания срока может не привести к заключению договора и деньги придётся возвращать. Если счёт на оплату выставлен в рамках действующего договора, то задержка оплаты может привести к начислению неустойки, пени или штрафа.

- Наименования и адреса получателя и плательщика. Они должны соответствовать договору, но в некоторых случаях допускаются исключения. Например, адрес может измениться в связи с переездом, а название – в результате реорганизации.

- ИНН, КПП, банковские реквизиты получателя средств. Если реквизиты отличаются от указанных в договоре, это необходимо отразить в счёте отдельно, написав: «Внимание! Изменились банковские реквизиты».

- Наименование товаров, работ или услуг. Если выставить счёт на оплату нужно на основании договора, в этой графе вместо перечня товаров или услуг можно указать: «оплата за товары (услуги) по Договору…»

- Итоговая сумма для оплаты. Обычно её указывают прописью, чтобы избежать числовых ошибок.

- Сумма НДС или его отсутствие.

- Название должности лица, которое составило счёт, и подпись с расшифровкой.

Сейчас становится правилом хорошего тона указывать также web-сайт и e-mail компании.

Подписать документ может руководитель организации или уполномоченный на это сотрудник на основании доверенности. Также на счёте могут быть две подписи, если это предусмотрено правилами внутреннего документооборота.

В какой срок нужно выставить счёт? Законодательством этот момент не предусмотрен. Обычно счёт формируют одновременно с документами на отгрузку или после подписания акта выполненных работ или оказания услуг. Иногда срок, когда нужно выставить счёт на оплату, может быть предусмотрен договором.

Чтобы выставить счёт на оплату не обязательно пользоваться специальными программами, можно скачать бесплатно Word или Excel шаблон, и подготовить собственный бланк с необходимыми реквизитами продавца или поставщика услуг. Файл xls лучше подходит для этих целей, в нём можно использовать формулы для необходимых подсчётов.Поскольку не существует обязательной единой формы, можно сделать свой шаблон уникальным и узнаваемым.

Чтобы ещё больше упростить процедуру отправки счёта, воспользуйтесь специализированным онлайн-сервисом. Документ из сервиса не обязательно скачивать и распечатывать, можно отправить его контрагенту с помощью ссылки любым удобным способом. Программа выставления онлайн-счётов позволяет автоматически сформировать счёта с НДС и без НДС, заполнит по ИНН реквизиты покупателя и продавца, а наименование банка по БИК, проверит правильность указанных данных (ИНН и номер расчётного счёта), верно укажет сумму прописью, позволит поставить подпись и печать. Ниже можно увидет образец созданного в сервисе документа.

Совершенно бесплатно и без регистрации

Универсальный передаточный документ (УПД)

Объединяет в себе два документа: акт (накладную) и счёт-фактуру.

Документ можно выставить как со счётом-фактурой, так и без. Во втором случае — это всё равно что обычный акт или накладная, только в формате УПД. А ещё есть вариант выставить УПД со счёт-фактурой, но без НДС.

На основании УПД покупатель сможет признать расходы, а также принять к вычету входящий НДС (если применяет общую систему налогообложения).

Статья актуальна на 19.01.2022

Получайте новости и обновления Эльбы

Подписываясь на рассылку, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от компании СКБ Контур

Авансовый счет-фактуру должны подписать руководитель фирмы и главный бухгалтер (либо сотрудники, которые их заменяют). Если бизнесом владеет ИП, то подписывать документ должен он сам или уполномоченное им лицо, но в любом случае в счете-фактуре нужно указать реквизиты свидетельства о государственной регистрации этого индивидуального предпринимателя. Те же правила установлены для отгрузочных и корректировочных счетов-фактур.

Счёт-фактура

Этот документ обязаны выставлять только организации и предприниматели, которые являются плательщиками НДС — в основном те, кто работает на общей системе налогообложения.

Организации и ИП на УСН и патенте обычно не платят НДС и поэтому выставлять счета-фактуры не обязаны. Есть несколько исключений, о которых мы рассказали в отдельной статье.

Счёт-фактура оформляется в двух экземплярах и подписывается поставщиком товара или услуги. Один экземпляр передаётся покупателю, другой остаётся у продавца. Счёт-фактуру нужно выставить не позднее чем через 5 дней после отгрузки товара или оказания услуг.

Счёт-фактура — это основание для того, чтобы принять НДС к вычету, поэтому все организации относятся к нему с особым трепетом.

Чтобы не изучать форму и правила выставления счёта-фактуры, воспользуйтесь Эльбой.