В Раздел 2 отчета декабрьская зарплата и НДФЛ с нее будут включены по следующему принципу:

Зарплата за декабрь 2022 года: когда выплачивать и как отразить в 6-НДФЛ?

Дни с 31 декабря 2022 по 9 января 2022 – праздничные и выходные по производственному календарю. Поэтому если срок выплаты зарплаты за декабрь приходится на этот период, выплатить ее необходимо накануне, 30.12.2021 г.

Такой порядок установлен в ст. 136 ТК РФ:

«…При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня»

Если срок выплаты зарплаты в организации установлен 10 число и позднее, то выплатить зарплату за декабрь 2022 нужно после новогодних каникул в январе 2022 года.

Вкратце о сроках выдачи предновогодней зарплаты

Часто зарплата за декабрь полностью выплачивается в последний рабочий день уходящего года (на этот раз это 31 декабря) или даже раньше.

Кто-то может сделать это по собственному желанию, что не возбраняется. Но для тех работодателей, у кого установленный срок выдачи зарплаты приходится на новогодние каникулы, другого варианта нет: при совпадении платежного дня с выходным или праздником выплачивать зарплату накануне предписывает ст. 136 ТК РФ. А за нарушение предусмотрен штраф до 50 000 руб. (ч. 6 ст. 5.27 КоАП РФ).

Может ли работодатель быть привлечен к ответственности, если выплатит заработную плату за декабрь до наступления нового года? Ответ на этот вопрос вы найдете в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный досуп можно получить бесплатно.

Все нюансы расчета и выплаты зарплаты — в нашей рубрике «Оплата труда».

Вопрос с НДФЛ приходится решать и тем, и другим.

Когда удержать НДФЛ и отразить в расчете

Обязанности налогового агента состоят из трёх последовательных действий: исчисление НДФЛ, его удержание и перечисление в бюджет (ст. 226 НК РФ).

Порядок исчисления регулирует п. 3 ст. 226 НК РФ. В нtм сказано, что налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая определяется по правилам ст. 223 НК РФ. Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.

Дата фактического получения заработной платы, которая выплачивается не в связи с увольнением, — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Получается, что при выплате жалованья в любой день с первого до предпоследнего дня месяца обязанность по исчислению НДФЛ с зарплаты не возникает. Исключений для добровольных выплат и выплат по требованиям ТК РФ, когда день выдачи приходится на выходной, не установлено.

Отвечаем на основные вопросы

НК РФ не регулирует досрочную выплату зарплаты, но в случае с декабрем негативных последствий обычно не бывает.

При досрочной выплате декабрьской зарплаты (до новогодних праздников), НДФЛ с нее перечисляйте в обычном порядке: налог удержите в день выплаты зарплаты, уплатите — не позднее следующего рабочего дня.

Если выплатить заранее зарплату за другие месяцы до последнего числа, эта выплата будет считаться авансом. А с него удерживать налог нельзя.

Как рассчитать и удержать НДФЛ с декабрьской зарплаты

НДФЛ с декабрьской зарплаты следует удержать при ее выплате, даже если она приходится на конец декабря. Перечислить налог в бюджет необходимо не позднее следующего рабочего дня после удержания.

Зарплату, день выплаты которой приходится на нерабочий праздничный день, необходимо выплатить накануне этого дня (ч. 8 ст. 136 ТК РФ). Буквальный смысл этой нормы свидетельствует о том, что выплату заработной платы необходимо произвести 31 декабря. Если же организация хочет перечислить зарплату 30 декабря, то такая выплата уже будет производиться не в силу требований законодательства, а по инициативе работодателя. В этом случае необходимо произвести дополнительную выплату в январе, чтобы между ними не было более 15 дней.

Налоговый агент обязан удержать НДФЛ в день фактической выплаты дохода и перечислить его в бюджет не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

Таким образом, если заработная плата перечисляется сотрудникам 30 или 31 декабря, то в эти дни необходимо удержать НДФЛ. Тем самым будет соблюдено требование п. 4 ст. 226 НК РФ об удержании налога в день фактической выплаты.

А вот дни перечисления НДФЛ в бюджет будут отличаться. Если заработная плата выплачена 30 декабря, перечислить НДФЛ с нее в бюджет необходимо 31 декабря.

Если же зарплату заплатить 31 декабря, то НДФЛ должен быть перечислен в бюджет не позднее 9 января 2022 года (поскольку срок уплаты налога приходится на выходной (01.01.2020), то с учетом п. 7 ст. 6.1 НК РФ он переносится на следующий рабочий день. Это разъясняла ФНС России в письмах от 16.05.2016 № БС-4-11/8568@, от 01.08.2016 № БС-4-11/13984@). Формулировка “не позднее” означает, что НДФЛ может быть перечислен и ранее, то есть в день удержания – 31 декабря.

Когда выплатить заработную плату за декабрь 2022 года? Когда удержать и оплатить НДФЛ?

Каждый год в декабре бухгалтеры сталкиваются с проблемой, когда выплатить зарплату декабря и как правильно отразить это в отчёте 6-НДФЛ. В нашей сегодняшней статье мы разберёмся, какие есть нюансы выплаты декабрьской заработной платы и на что нужно обратить внимание при заполнении отчётности, на примере оформления в программах 1С:Бухгалтерия предприятия 3.0 и 1С:Зарплата и управление персоналом 3.1.

Сначала разберёмся с теоретической частью вопроса. Если выплата заработной платы должна быть в период новогодних каникул (в период с 1 по 9 января 2022 года), то её выплата правомерна в последний рабочий день, то есть 30 декабря 2022 года. Если срок выплаты зарплаты не попадает на этот период или выплата планируется раньше 30 декабря, то работодателю лучше установить правило о переносе даты выплаты зарплаты в локальных документах, так как существует риск привлечения организации к административной ответственности по ч. 1 ст. 5.27 КоАП РФ, то есть нарушение трудового законодательства. По мнению Минфина, нельзя удерживать НДФЛ, пока месяц не закончился, следовательно, возможны санкции за неудержание НДФЛ за период с 15 декабря по дату выплаты, так как НДФЛ будет признан уплаченным за счёт собственных средств (Письмо от 13.03.2018 № 03-04-06/15182). Страховые взносы также следует начислить последним рабочим днём. А если до следующей выплаты (аванса) остаётся больше чем полмесяца, следует производить промежуточную выплату. Если заработная плата за декабрь выплачивается 30 декабря, то НДФЛ с неё необходимо удержать в тот же день, а перечислить его в бюджет следует не позднее 10 января 2022 года.

Таким образом, целесообразнее произвести выплату зарплаты только 30 декабря, в этом случае организация избежит риски возникновения споров с контролирующими органами.

Что касаемо НДФЛ, уплата налога производится не позднее рабочего дня, следующего за днём удержания (п. 6 ст. 226 НК РФ). При этом необходимо учитывать положения п. 7 ст. 6.1 НК РФ о переносе сроков уплаты налога, которые пришлись на нерабочие, выходные и праздничные дни, на следующий за ними рабочий день. Следовательно, последний день уплаты в бюджет НДФЛ с зарплаты за декабрь – 10 января 2022 года. Формулировка «не позднее» означает, что НДФЛ может быть перечислен и ранее, то есть в день удержания – 30 декабря 2022 года.

По порядку заполнения отчётности напоминаем, что с первого квартала 2022 года действует новая форма расчёта 6-НДФЛ, в который в качестве приложения 1 включена справка о доходах и суммах налога физического лица (справка 2-НДФЛ), она формируется только в годовом отчёте.

Далее давайте рассмотрим отражение заработной платы за декабрь в программе 1С:Бухгалтерия предприятия 3.0. На первом примере предполагается, что выплата будет произведена 30 декабря 2022 года.

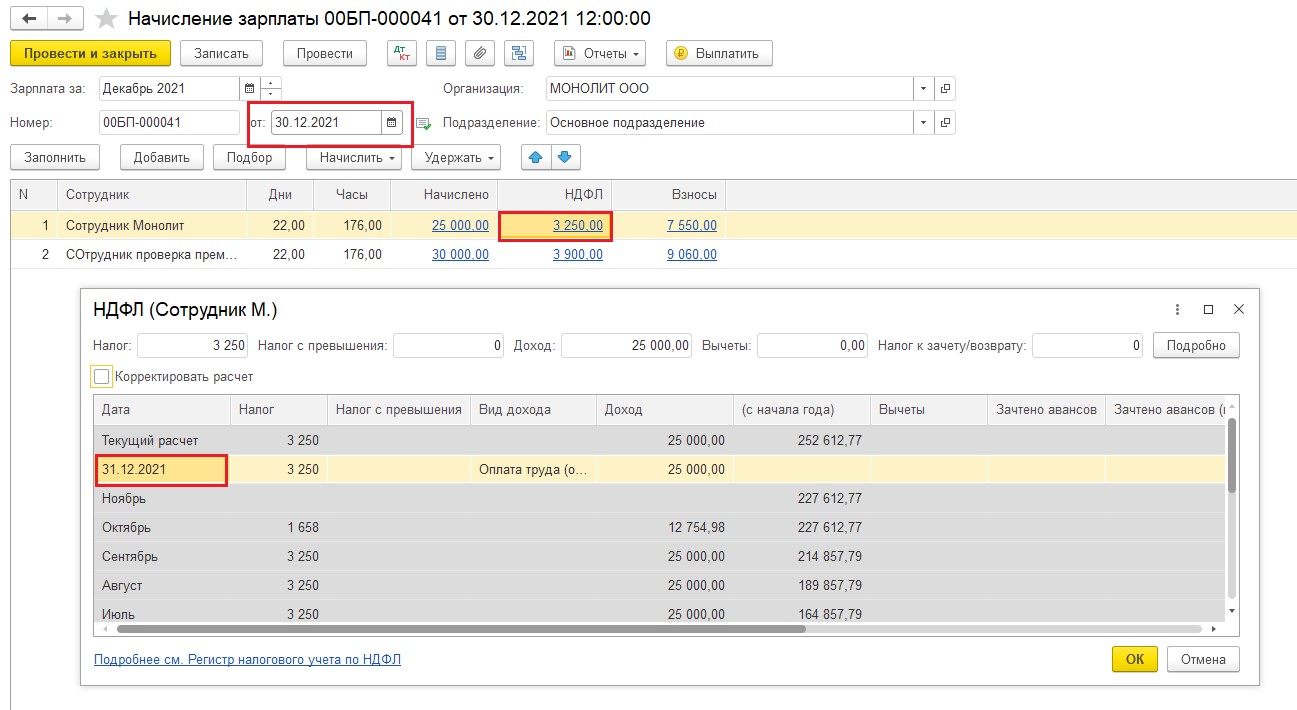

30 декабря 2022 года проводится стандартное начисление заработной платы (раздел «Зарплата и кадры» ‒ «Все начисления»), в котором отражается исчисление НДФЛ от 31.12.2021.

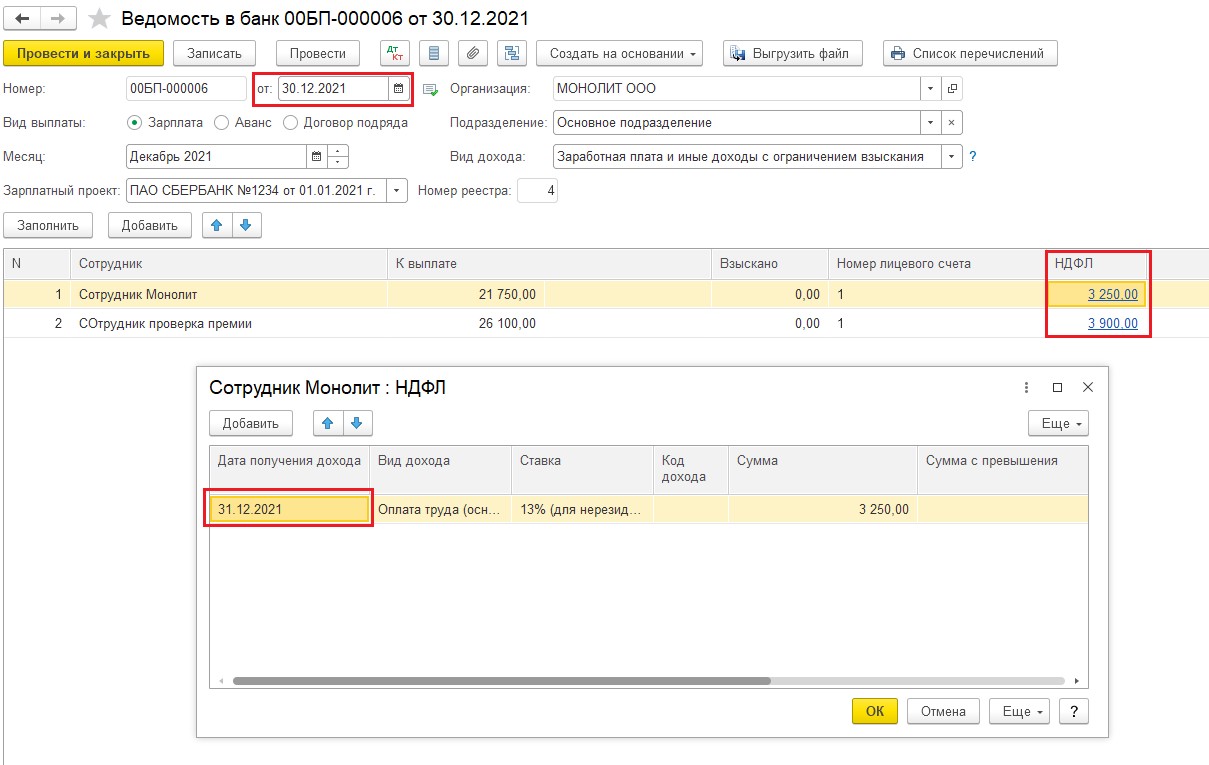

Далее создаём ведомость на выплату зарплаты за декабрь 2022 года от 30.12.2021. Если проверить удержание НДФЛ, то видно, что дата получения дохода и удержания налога стоит 31.12.2021.

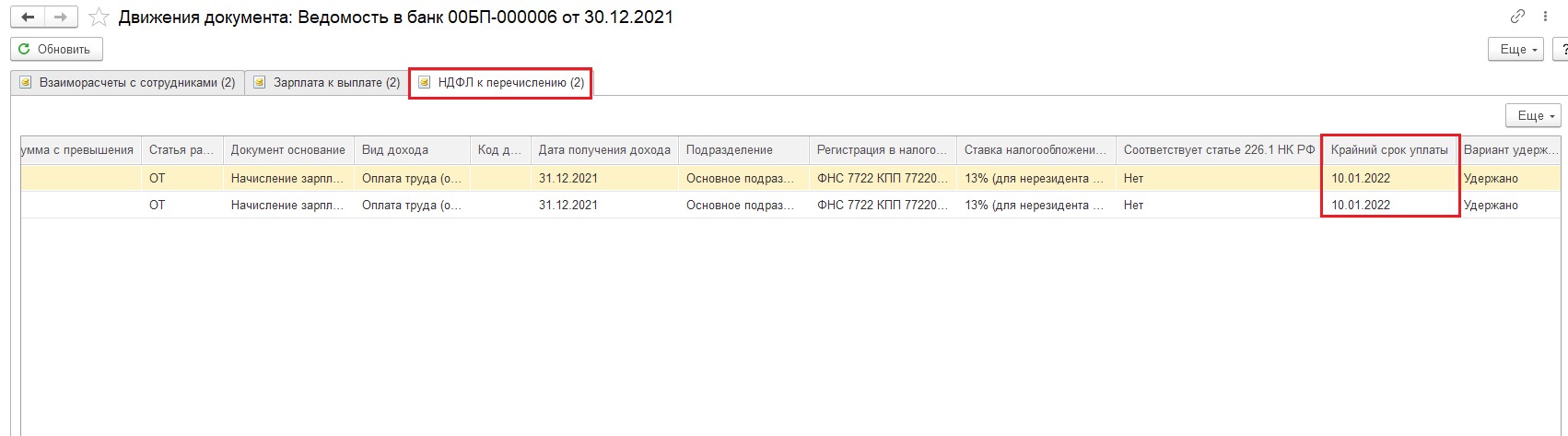

Для проверки сроков перечисления НДФЛ в программе можно перейти в раздел «Движение документа» ведомости и посмотреть регистр «НДФЛ к перечислению». По столбцу «Последний срок уплаты» увидим, что это дата после окончания праздников ‒ 10.01.2022.

Получается, программа предусматривает, что налог мы должны перечислить до 10 января 2022 года.

На втором примере разберём, что выплата изначально подразумевается 10 января 2022 года. Начисление зарплаты у нас также остаётся от 30 декабря, но при формировании ведомости на выплату дату указываем 10.01.2022. Если в ведомости нажимаем на «Налог», то можем увидеть, что дата получения дохода не изменена ‒ последний день месяца 31 декабря. Всё, что будет отличаться от первого примера, это последний срок уплаты налога, он передвинется на 11.01.2022.

Теперь перейдём в программу 1С:Зарплата и управление персоналом ред. 3.1. Сначала проводим заполнение документа «Начисление зарплаты и взносов» на 30.12.2021.

Затем оформляем выплату заработной платы по ведомости, в которой указываем дату ‒ 30.12.2021. В ведомости также видим, что дата получения дохода ‒ последний день месяца (31 декабря 2022 года).

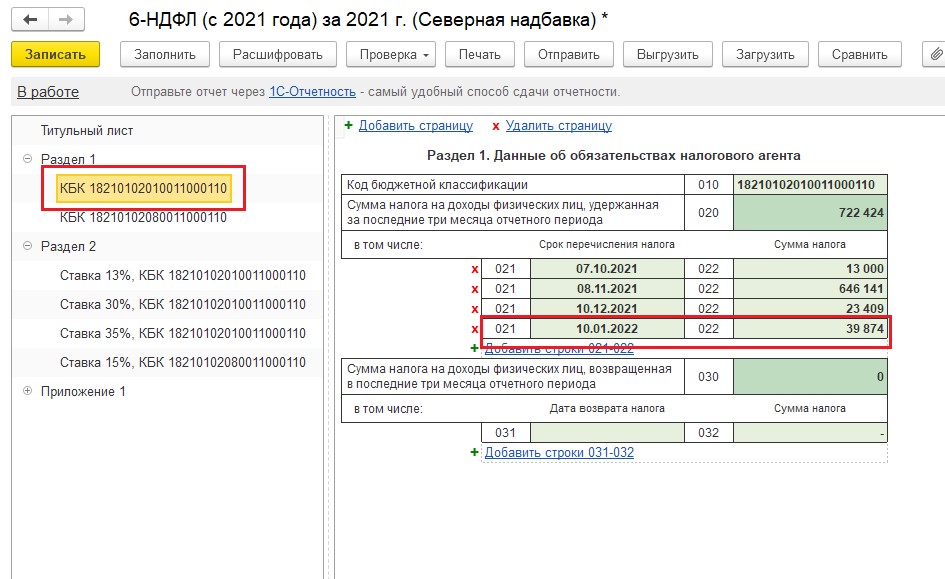

Заполняем отчёт 6-НДФЛ. Обратите внимание, чтобы дата формирования отчёта (указывается на титульном листе) была больше даты ведомости на выплату зарплаты декабря. Заработная плата всегда попадает в отчёт 6-НДФЛ по дату начисления, соответственно, вне зависимости от того, выплата была в декабре или январе, суммы зарплаты декабря отразятся в годовом отчёте 2022 года.

По первому разделу отчёта отражается налог перечисленный, и отражается он датой 10.01.2022 (если ведомость от 30.12.2021) либо 11.01.2022 (если ведомость от 10.01.2022).

В разделе 2 по строкам 110, 112 вы можете проверить отражение начисленной зарплаты. По строкам 140, 160 налог исчисленный и удержанный.

В этой статье мы рассмотрели, как провести корректное начисление и выплату декабрьской заработной платы и отражение данных операций в программах 1С:Бухгалтерия предприятия ред. 3.0 и 1С:Зарплата и управление персоналом 3.1. Если возникнут сложности в работе с программой, обращайтесь в Центр экспертной поддержки 1С компании «Что делать Консалт». Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием! Чтобы связаться с нами, позвоните по телефону +7 (499) 956-21-70 или напишите на 4dv@4dk.ru.

Зарплата за декабрь: выплата, НДФЛ, отпускные и страховые взносы

В связи с новогодними праздниками, некоторым работникам зарплату за декабрь работодатель вправе выдать раньше, но не всем. В таблице ниже — разъясним почему.

| Когда платить зарплату в декабре. | Зарплату надо выплачивать не реже чем каждые полмесяца (ст. 136 ТК РФ). Дату выплаты фиксируют в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Она не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислен заработок. Это значит, что зарплату за декабрь нельзя выдать позже 15 января 2022 года.Большинство работодателей выдают зарплату за прошедший месяц 5-го или 10-го числа наступившего месяца. В январе 2022 года эти дни приходятся на праздники. В таком случае выплатить деньги нужно заранее (ст. 136 ТК РФ).По ТК РФ организации, которые выдают зарплату с 1 по 10 января, должны выплатить её в четверг 31 декабря 2022 года. По закону этот день рабочий, хоть и сокращен на 1 час. |

| Если 31 декабря 2022 года в компании выходной. | Если 31 декабря в компании выходной, то зарплату можно выплатить досрочно (письмо Минтруда России от 12.11.2018 № 14-1/ООГ-8602).Помните, что зарплату надо выдавать не реже чем каждые полмесяца, то есть 1 раз в 14–15 дней в зависимости от продолжительности месяца (ст. 136 ТК РФ).Значит, если зарплату за декабрь выдать досрочно, например 30 декабря, то в январе надо выплатить аванс не позднее 14-го числа. А это потребует выплаты второго аванса не позднее 29 января. Иначе организацию и руководителя могут привлечь к административной ответственности за нарушение периодичности выдачи зарплаты (ч. 6 ст. 5.27 КоАП РФ). |

| Когда удержать НДФЛ и отразить в декларации. | Обязанности налогового агента состоят из трёх последовательных действий: исчисление НДФЛ, его удержание и перечисление в бюджет (ст. 226 НК РФ). Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.Дата фактического получения заработной платы, которая выплачивается не в связи с увольнением, — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Получается, что при выплате жалованья в любой день с первого до предпоследнего дня месяца обязанность по исчислению НДФЛ с зарплаты не возникает. Исключений для добровольных выплат и выплат по требованиям ТК РФ, когда день выдачи приходится на выходной, не установлено.Если заработная плата выдана 31 декабря 2022 года. Зарплата, которая выплачивается (перечисляется) 31 декабря 2022 года, по правилам ст. 223 НК РФ считается фактически полученной в этот же день (письмо Минфина России от 23.11.2016 № 03-04-06/69181, Определение ВС РФ от 11.05.2016 № 309-КГ16-1804).Налоговый агент обязан исчислить НДФЛ и удержать его из выплаченной зарплаты. Но перечислить в бюджет налог надо в первый рабочий день после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Это значит, что выплаты попадут в раздел 2 расчёта 6-НДФЛ за I квартал 2022 года (письмо ФНС России от 15.12.2016 № БС-4-11/24063@). Отражение их в годовом 6-НДФЛ ошибкой не будет — главное, чтобы суммы не задвоились и не попали в оба расчёта (письмо ФНС от 15.12.2016 № БС-4-11/24134). Если заработная плата выдана 30 декабря 2022 года и ранее. Зарплата за декабрь, которая выдаётся (перечисляется) 30 декабря и ранее, в момент выдачи ещё не признаётся фактически полученным доходом (ст. 223 НК РФ). По статусу она равноценна авансу за первую половину месяца.Эти деньги выдаются без удержания налога. Работодатель исчисляет с выплаты НДФЛ 31 декабря 2022 года и удерживает из аванса за январь (письмо Минфина от 05.05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2022 года.На практике не все работодатели могут выдавать зарплату без удержания НДФЛ. Они вычитают налог, даже если выплачивают деньги не в последний день месяца. В таком случае компания должна перечислить налог в бюджет не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ) и в полном объёме отразить операцию в годовом расчёте 6-НДФЛ.Удерживая НДФЛ из жалованья, выплачиваемого до конца месяца, за который оно начислено, работодатель нарушает закон. Производить удержания из зарплаты можно только в случаях, названных в законах (ст. 137 ТК РФ). НК РФ не предусматривает удержания НДФЛ из зарплаты, выдаваемой в период с первого по предпоследнее число месяца включительно.Если удержать НДФЛ с таких выплат, компанию могут оштрафовать за неполную выплату зарплаты (ч. 6 ст. 5.27 КоАП РФ):для должностных лиц штраф составит 10–20 тыс. руб.;для организаций — 30–50 тыс. руб. |

| Когда перечислить страховые взносы за декабрь 2022 года. | Страховые взносы за декабрь 2022 года перечислите не позднее 15 января 2022 года (п. 3 ст. 431 НК). Начисляйте страховые взносы в том же месяце, когда начислили выплату. А перечислите взносы не позднее 15 числа следующего месяца.Эти правила касаются уплаты всех взносов – на пенсионное, медицинское, социальное страхование на случай временной нетрудоспособности и травматизма. При необходимости можно перечислить взносы до 15 января, например, 31 декабря или позднее. |

| Как рассчитаться с сотрудником в отпуске. | Иногда работники берут отпуск в конце декабря или после праздников, чтобы продлить себе новогодние каникулы. Возникает вопрос: когда выдавать отпускные, когда зарплату и как удержать НДФЛ.Если отпуск перед каникулами. Зарплата отпускникам выдаётся в те же сроки, что и остальным сотрудникам:когда жалованье платят «по безналу», деньги перечисляют на карточку отпускника;если деньги надо забирать наличными из кассы, отпускник может сделать это лично или поручить другому лицу, оформив доверенность (п. 3 ст. 185.1 ГК РФ);когда никто не получает деньги, их нужно депонировать с учётом НДФЛ и выплатить после возвращения сотрудника на работу (письмо Минфина России от 23.06.2017 № 03-04-05/39846).По своей инициативе можно досрочно выплатить отпускнику зарплату за декабрь (письмо Минтруда от 12.11.2018 № 14-1/ООГ-8602). При выплате НДФЛ не удерживают, а с январского аванса удерживают дополнительно.Если отпуск после каникул. Если отпуск начинается 11 января 2022 года, то отпускные и зарплату за декабрь 2022 года положено выдать одновременно — 31 декабря (ст. 136 ТК РФ). С обеих сумм удержать НДФЛ и перечислить в бюджет в разные сроки:по отпускным — в тот же день;по зарплате — после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ).Операции попадут в разные 6-НДФЛ:отпускные — в годовой расчёт;зарплата — в раздел 2 расчёта за I квартал 2022 года.Работодатель вправе выплатить обе суммы раньше (письмо Роструда от 14.05.2022 № ПГ/20884-6-1). В таком случае НДФЛ удерживают только из отпускных и перечисляют в бюджет не позднее 31 декабря (п. 6 ст. 226, п. 1 ст. 223 НК РФ). НДФЛ из досрочной зарплаты будет исчислен 31 декабря и удержан из январского аванса. |

Мария Вергаскина Вергаскина 2022-12-24T04:59:00+00:00 24 декабря, 2022 | Комментарии к записи Зарплата за декабрь: выплата, НДФЛ, отпускные и страховые взносы отключены

Выплата заработной платы за декабрь

Аванс выплачиваем до 30.12.2021, а остальную часть вознаграждения сотрудники получат до 14.01.2022. Дату выплаты декабрьского аванса устанавливает руководство. Основное требование — перечислить его не позднее конца рабочего года.

Точные даты выдачи надлежит установить в коллективном договоре и локальных положениях об оплате труда. Там же прописывают, какого числа зарплата перед новым годом и когда перечислить страховые взносы. По общему правилу, если аванс выдают 27 декабря и позднее, то остальная часть заработка перечисляется после праздничных каникул, но не позже 10 января в 2022 году.

Эксперты КонсультантПлюс разобрали на примере, как правильно отразить в бухучете выплату декабрьской зарплаты. Используйте эти инструкции бесплатно.

Выплачиваем зарплату за декабрь 2022 года: что нужно учесть

Новогодние каникулы в 2022 году продлятся 9 дней – с 1 по 9 января. 10 января вся страна выйдет на работу – согласно производственному календарю, это будет первый рабочий день в новом году.

В том случае, если в соответствии с положением об оплате труда зарплата выплачивается работникам с 1 по 9 число каждого месяца, расплатиться за последний месяц года работодателю придется не позднее 30 декабря 2022 года.

Важный момент! В конце года платежные системы и программное обеспечение могут быть перегружены – все торопятся закрыть непогашенные обязательства и рассчитаться не только с сотрудниками, но и с контрагентами. Чтобы деньги не «зависли» в пути, выплаты стоит планировать заранее – это позволит избежать форс-мажоров и защитить предприятие от ответственности, которую влечет за собой нарушение сроков перечисления денег.

В ООО «Юридическая азбука» вторая часть зарплаты перечисляется 5 числа – эта дата указана во всех трудовых договорах, заключаемых с работниками, а также во внутренней нормативной документации компании. В 2022 году 5 января – праздничный день, значит работодателю придется перечислить деньги заранее – 30 декабря.

Если же день перечисления денег попадает в промежуток с 10 по 15 число месяца, отправлять зарплату в декабре не нужно – деньги за январь работодатель сможет перечислить после окончания новогодних каникул.

В ООО «Одуванчик» вторую часть зарплаты перечисляют работникам 15 числа. В 2022 году 15 января выпадает на субботу, значит рассчитаться с работниками работодателю придется в пятницу, 14 января.

Другие новости 1С:ИТС

В каких случаях при увольнении сотруднику можно не платить компенсацию за неиспользованный отпуск? Подробнее.

В каком случае покупка материалов через подотчётное лицо проводится с применением счёта 302 34? Подробнее.

Обязательный переход на карту “МИР” для получения пенсий и пособий продлён ещё на полгода. Подробнее.

По какому коду КОСГУ в 2022 году проводить кассовые расходы за неисключительные права пользования программными продуктами? Подробнее.

До какого числа необходимо подать уведомление на уплату НДФЛ в один налоговый орган в 2022 году? Подробнее.

Можно ли учесть для налога на прибыль затраты, связанные с безвозмездным выполнением работ? Подробнее.

Итак, дата перечисления работникам денег за отработанный в 2022 году декабрь зависит от того, какого числа ее выплачивают в обычные, непраздничные дни. Если расчетный день выпадает на новогодние каникулы, перечислить деньги работникам придется 30 декабря – в последний день, когда в 2022 году нужно работать. Если же зарплату выплачивают в период с 10 по 15 число месяца, перечислить деньги будет можно уже в новом году – это не нарушит права работников.

Как удерживать, платить и отражать в отчётности НДФЛ с декабрьской зарплаты, выплаченной 31 декабря 2022 года?

Читайте в новостях 1С:ИТС. А также вас ждёт другая полезная информация: Наиболее значимые для бухгалтера изменения законодательства. Что делать с НДС, принятым к вычету с аванса, если продавец не поставил товар?

В организации заработная плата за вторую половину месяца выплачивается 10-го числа следующего месяца. 10 января 2022 года – это выходной. Правильно ли мы считаем, что зарплату нужно выплатить 31 декабря? Когда удержать и заплатить НДФЛ с этой выплаты и как отразить его в расчёте 6-НДФЛ и справке 2-НДФЛ?

В указанной ситуации удержать НДФЛ необходимо 31 декабря – в день выплаты зарплаты. Перечислить НДФЛ в бюджет необходимо не позднее 11 января 2022 года. В справке 2-НДФЛ зарплату за декабрь 2022 года необходимо отразить в отчётности за 2022 год. В расчёт в 6-НДФЛ зарплата за декабрь и НДФЛ с неё попадает в раздел 1 за 2022 года и в раздел 1 за первый квартал 2022 года (в новую форму).

Зарплату, день выплаты которой приходится на нерабочий праздничный день, необходимо выплатить накануне этого дня (ч. 8 ст. 136 ТК РФ). Буквальный смысл этой нормы свидетельствует о том, что выплату заработной платы необходимо произвести 31 декабря.

Налоговый агент обязан удержать НДФЛ в день фактической выплаты дохода (п. 4 ст. 226 НК РФ). Таким образом, удержать НДФЛ с декабрьской зарплаты следует 31 декабря.

Уплата налога производится не позднее рабочего дня, следующего за днём удержания (п. 6 ст. 226 НК РФ). При этом необходимо учитывать положения п. 7 ст. 6.1 НК РФ о переносе сроков уплаты налога, пришедшихся на нерабочие, выходные и праздничные дни, на следующий за ними рабочий день. Следовательно, последний день уплаты в бюджет НДФЛ с зарплаты за декабрь – 11 января 2022 года. Формулировка “не позднее” означает, что НДФЛ может быть перечислен и ранее, то есть в день удержания – 31 декабря.

При заполнении формы 6-НДФЛ и справки 2-НДФЛ суммы начисленной оплаты труда отражаются в том месяце налогового периода, за который такие доходы были начислены. При этом суммы исчисленного НДФЛ отражаются в том налоговом периоде, за который они были исчислены (письмо Минфина России от 15.01.2019 № 03-04-06/1192).

Порядок заполнения расчёта 6-НДФЛ за 2022 год утверждён приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В соответствии с этим документом 6-НДФЛ заполняется следующим образом:

В разделе 1 указываются:

- по строке 020 – сумма начисленного дохода,

- по строке 040 – сумма исчисленного налога,

- по строке 070 – сумма удержанного налога

Во всех трёх строках суммы указываются нарастающим итогом с начала налогового периода.

В разделе 2 указываются:

- по строке 100 – дата фактического получения доходов,

- по строке 110 – дата удержания НДФЛ,

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога,

- по строке 130 – сумма полученного дохода,

- по строке 140 – НДФЛ с полученного дохода.