С отчетности за I квартал 2022 года используется форма 6-НДФЛ, утвержденная Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Главное её отличие от прежних форм — в состав расчёта включена справка 2-НДФЛ. Она стала новым приложением, которое впервые следует заполнить в расчете за 2022 год. Кроме того, в форме отчета за 2022 год есть дополнительные изменения, утвержденные налоговой в сентябре.

Новая форма 6-НДФЛ с 2022 года в 1С 8.3 ЗУП 3

В статье рассмотрим основные отличия в заполнении новой формы 6-НДФЛ, применяемой с 01.01.2022 г., начиная с годовой отчетности за 2022 год. Разберем, как заполнить новые поля отчета, что изменилось в порядке заполнения и поговорим о сроках реализации новой формы 6-НДФЛ в 1С.

Новая форма 6-НДФЛ утверждена Приказом ФНС от 28.09.2022 N ЕД-7-11/845@. Она будет действовать, начиная с отчетности за 2022 год. Сроки сдачи отчета не изменились, для годового 6-НДФЛ – не позднее 1 марта следующего года. Поэтому впервые отчитаемся по новой форме не позднее 1 марта 2022 года.

Новая форма 6-НДФЛ реализована в ЗУП 3.1.20.71 / 3.1.18.305. Чтобы создать 6-НДФЛ за 2022 год по новой форме, дата компьютера / сервера должна быть 01.01.2022 г. или позднее. Тогда в окне создания отчета появится поле для выбора редакции формы.

Отличить новую форму 6-НДФЛ можно по наличию новых строк в отчете, а также по версии редакции формы на титульном листе.

Основные отличия в новой форме связаны с появлением новых полей:

- для учета доходов и НДФЛ высококвалифицированных специалистов (ВКС)

- для учета налога на прибыль, зачтенного при расчете НДФЛ с дивидендов

Также был уточнен порядок заполнения 6-НДФЛ. Посмотрим подробнее, какие поля в отчете появились и какие новшества внесены в порядок заполнения.

Больничный начислен в марте 2022 года, а выплачен в апреле 2022 года

Пример

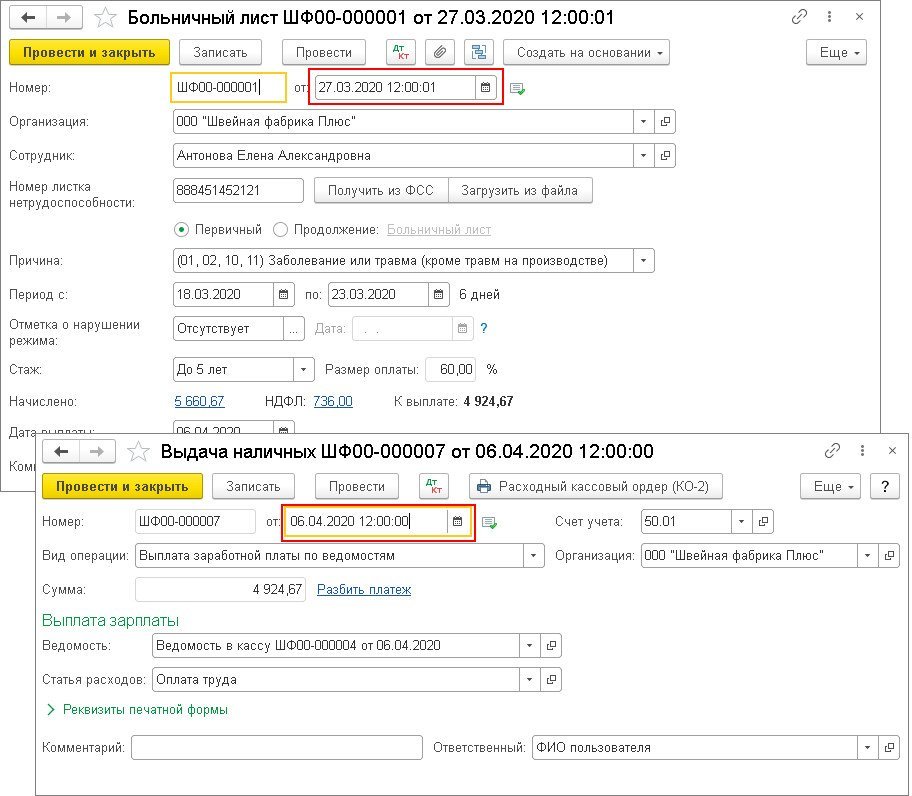

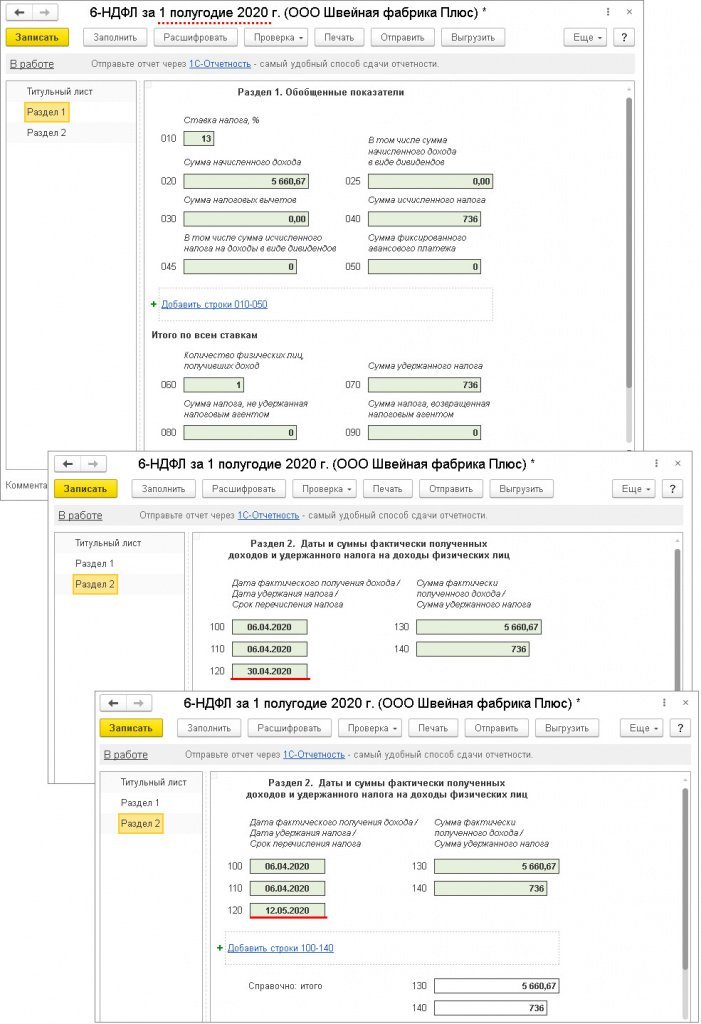

Пособие по временной нетрудоспособности начислено в марте 2022 года. Выплачено пособие в апреле – 06.04.2020.

Пособие по временной нетрудоспособности начислено в марте 2022 года с помощью документа Больничный лист. Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 06.04.2020.

Дата удержания налога и дата фактического получения дохода в виде пособия это дата документа на выплату (рис. 1). Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата.

Если организация работала в период нерабочих дней, установленные Указами Президента, то срок перечисления НДФЛ с суммы пособия – 30.04.2020. В такой ситуации сумма пособия будет отражена в разделе 1 и в разделе 2 расчета за полугодие 2022 года (рис. 2). Так как дата фактического получения такого дохода определяется как день его выплаты.

Если организация не работала в период нерабочих дней, сумма пособия будет также отражена в разделе 1 и в разделе 2 расчета за полугодие 2022 года. Но, срок перечисления НДФЛ с суммы пособия – 12.05.2022 (рис. 2).

Особенности заполнения 6-НДФЛ при наличии больничного

Раздел № 1. Важно помнить при заполнении первого раздела формы 6-НДФЛ существует не одна, а несколько разных ставок НДФЛ. По каждой из них должен быть заполнен Раздел № 1. Выплаты по больничному листу подлежат налогообложению НДФЛ по той же ставке, что и заработная плата сотрудника:

– для граждан РФ размер ставки составляет 13,0;

– для иностранных граждан размер ставки составляет 30,0%.

Если пособие начислено, но не выплачено

Распространенный вопрос среди бухгалтеров, входят ли больничные в 6-НДФЛ, если соцпособие только начислено, но еще не выплачено подчиненному. Сомнения возникают при пограничных периодах, когда начисления проведены последним месяцем отчетного квартала, а выплату пришлось перенести на следующий месяц. То есть месяц следующего отчетного периода.

Соцпособия по БЛ показывайте в 6-НДФЛ за период, в котором они выплачены. Начисленные, но не выплаченные суммы в расчет не включайте (письма ФНС от 01.11.2017 №ГД-4-11/22216@, от 25.01.2017 № БС-4-11/1249@). Сама дата больничного в 6-НДФЛ значения не имеет и не отражается в отчетности для ФНС.

Следовательно, если бухгалтер начислил соцпособие в сентябре, но выплата прошла в октябре, то всю сумму БЛ и подоходный налог, необходимо включить в расчет за год. А в отчете за 9 месяцев начисления этого листка нетрудоспособности отражать нельзя.

Особенности заполнения Раздела 1 и Раздела 2

Разделы 1 и 2 заполняются по каждой налоговой ставке, применяемой в налоговом периоде.

В них заполняют поля «Код бюджетной классификации» (в разделе 1 поле 010 и в разделе 2 поле 105) КБК, соответствующими налоговой ставке. Так, для НДФЛ по ставке 15%, относящейся к доходам свыше 5 млн рублей, нужно указать КБК — 182 1 01 02080 01 0000 110 (Приказ Минфина от 12.10.2022 № 236н).

Пример. Единственному работнику в 2022 году выплачивается ежемесячно заплата в размере 700 000 рублей (вычеты не предоставляются). За налоговый период сумма дохода составит 8,4 млн рублей. Это больше 5 млн рублей, значит НДФЛ будет исчислен по прогрессивной ставке. С момента когда доход превысил 5 млн рублей Разделы 1 и 2 в расчете 6-НДФЛ за 2022 год надо заполнять в двух экземплярах: один для ставки 13%, второй для ставки 15%.

Пример заполнения раздела 2 за отчетный период — 2022 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13%.

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15 %

Как заполнить 6-НДФЛ

6-НДФЛ за 2022 год следует заполнить в соответствии с Порядком, утв. Приказом ФНС от 15.10.2022 № ЕД-7-11/753@.

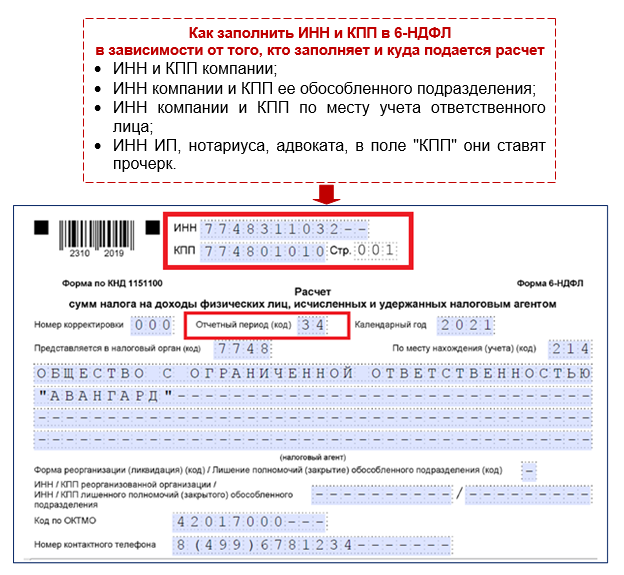

Заполнение титульного листа

При заполнении титульного листа 6-НДФЛ за 2022 год обратите внимание на появление новых кодов для поля «Отчетный период (код)» — проставьте обычный код «34», если сдаете годовой отчет и продолжаете свою деятельность. Но если ИП или глава КФХ сдают расчет за 2022 год в последний раз в связи со снятием с учета, они проставляют новый код «86» (п. 1.2 и п. 2 Приказа ФНС от 28.09.2022 № ЕД-7-11/845@).

Остальные поля титульного листа заполните в прежнем порядке:

Поле титульного листа

Порядок заполнения

- 214 — по месту учета российской компании;

- 215 — по месту нахождения правопреемника российской компании;

- 220 — по месту нахождения ОП российской компании;

- 120 — по месту жительства ИП;

- 320 — по месту деятельности ИП;

- 335 — по месту нахождения ОП иностранной компании в РФ;

- 121 — по месту жительства адвоката;

- 122 — по месту жительства нотариуса

- сокращенное наименование компании;

- полное наименование компании, если нет сокращенного;

- ФИО ИП, адвоката, нотариуса без сокращений

- компания;

- ОП компании;

- выбранное ОП;

- место жительства ИП, адвоката, нотариуса;

- место деятельности ИП на патентной системе

В первой графе укажите количество страниц расчета 6-НДФЛ за 2022 год.

- 1 — если 6-НДФЛ представляет налоговый агент;

- 2 — если расчет представляет представитель

- ФИО руководителя, если 6-НДФЛ представляет компания;

- ФИО уполномоченного физлица, если расчет представляется по доверенности

Заполнение Раздела 1 «Данные об обязательствах налогового агента

В Разделе 1 расчета 6-НДФЛ за 2022 год отразите налог, удержанный в последние 3 месяца отчетного года — в октябре, ноябре и декабре 2022 года, сроки его перечисления, а также налог, возвращенный за эти 3 месяца, и даты возврата. Этот раздел отдельно заполните для доходов физлиц, облагаемых по прогрессивной ставке.

Отражение выплаты больничных в отчетности 6-НДФЛ

Основная сложность при отражении НДФЛ с пособий по нетрудоспособности связана с возможным переходящим периодом начисления больничного и его оплаты. То есть бухгалтер может начислить пособие одним месяцем, предположим, сентябрем 2018 г., а по факту выплатить его в следующем квартале – в октябре 2018 г. Но, несмотря на такое несоответствие, пособие по больничному будет отражено в 1 и 2 разделах 6-НДФЛ уже за IV квартал 2018 г., но в отчете за III квартал суммы начисленного пособия, исчисленного и удержанного НДФЛ отражены не будут. Это связано с тем, что по нормам НК РФ, как уже было отмечено ранее, сумма исчисленного и удержанного НДФЛ с больничных определяется на дату фактической выплаты пособия (в октябре 2018 г.).

Однако наличие переходящих сроков при отражении оплаты больничных листов в 6-НДФЛ могут иметь место. Так, в своем Письме от 13.03.2017 № БС-4-11/4440@ ФНС разъяснила следующее: в тех случаях, когда последний день срока перечисления НДФЛ с больничного приходится на день, признаваемый выходным и/или нерабочим праздничным днем, то днем окончания срока перечисления исчисленных и удержанных сумм НДФЛ считается ближайший следующий за ним рабочий день. Особое значение это имеет при переходе сроков из одного квартала в другой.

Например, дата выплаты пособия по листу нетрудоспособности работнику – 18.12.2018. Срок перечисления НДФЛ в бюджет выпадает на 31.12.2018 , но этот день является выходным, следовательно, срок смещается на следующий месяц в первый рабочий день – 09.01.2019. При этом в расчете 6-НДФЛ за IV квартал 2018 г. сумма пособия и исчисленного и удержанного налога будет отражена только в 1 разделе (заполняются строки 020, 040, 070), а в расчете за I квартал 2019 г. должен быть заполнен только 2 раздел:

- в строке 100 указывается дата фактического получения дохода (выплаты пособия) – 18.12.2018;

- в строке 110 – дата удержания налога 18.12.2018;

- в строке 120 – срок перечисления налога 09.01.2019;

- в строках 130 и 140 указываются суммы полученного пособия и удержанного с пособия налога соответственно.

Выплаты при увольнении в 6-НДФЛ

Выходные пособия в пределах необлагаемых размеров в расчете 6-НДФЛ не отражаются.

Выплаты при увольнении свыше необлагаемых пределов (например, выходное пособие) отражаются в расчете 6-НДФЛ в сумме такого превышения. А выплачиваемые при увольнении зарплата и компенсация за неиспользованный отпуск отражаются в расчете 6-НДФЛ в полном размере.

Датой фактического получения дохода для оплаты труда является последний рабочий день сотрудника, для других выплат (компенсация за неиспользованный отпуск, выходное пособие сверх норматива и т.д.) – дата выплаты. В большинстве случаев эти даты совпадают, поскольку по общему правилу работодатель производит расчет с работником в день его увольнения (ст. 140 ТК РФ).

В разд. 1 нужно отразить:

- в поле 020– общую сумму НДФЛ, срок перечисления которого приходится на последние три месяца отчетного периода, включая налог, удержанный с выплаты при увольнении;

- в поле 021– рабочий день, следующий за днем выплаты дохода при увольнении;

- в поле 022– общую сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021, в том числе сумму налога, удержанную с выплаты при увольнении.

В разд. 2 нужно отразить:

- в поле 110– общую сумму доходов, начисленных по всем физлицам с начала года, в том числе выплаты при увольнении;

- в поле 112– общую сумму доходов, начисленных по всем физлицам с начала года по трудовым договорам (контрактам), в том числе выплаты при увольнении;

- в поле 120– общее количество физлиц, которые получили доходы, в том числе при увольнении;

- в поле 140– сумму НДФЛ, исчисленного со всех доходов с начала года, в том числе с выплаты при увольнении;

- в поле 160– общую сумму НДФЛ, удержанную с начала года, включая налог, удержанный с выплаты при увольнении.

Первую часть “Обновленная форма 6-НДФЛ в 2022 г.” читайте по ссылке.

Когда налог по строке 030 не совпадет с полученной суммой?

Работник, подтвердивший в налоговой право на вычет, гарантированно получал у работодателя всю подтвержденную сумму излишне удержанного НДФЛ. Но с 11.11.2022 ситуация изменилась ─ обновился один документ, вследствие чего работодатели отдельным работникам стали возвращать урезанные суммы, не совпадающие с отраженными по строке 030 в 6-НДФЛ.

В декабре 2022 года подсобный рабочий ООО «Хлебозавод № 3» Емельянов П. А. обратился к работодателю с заявлением о предоставлении имущественного вычета в размере 103 300 руб. Уведомление из налоговой о подтверждении права на вычет к тому времени работодателем было получено.

Бухгалтер хлебозавода пересчитал НДФЛ с начала года и в декабре оформил возврат. В 6-НДФЛ за 2022 год сумма 103 300 попала в строку 030.

Емельянов П. А., которому была давно известна сумма налога, подлежащего возврату, рассчитывал приобрести на эти деньги путевку к морю. И был неприятно удивлен, что на карту ему пришло не 103 300 руб., а лишь 51 650 руб. ─ половина той суммы, на которую рассчитывал.

Возмущенный работник явился в бухгалтерию хлебозавода за недополученными деньгами, где ему пояснили, что с суммы положенного возврата удержаны алименты на его трех несовершеннолетних детей от первого брака на основании подп. «н» п. 2 обновленного Перечня видов зарплаты и иного дохода, из которых удерживаются алименты (постановление Правительства РФ от 02.11.2022 № 1908).

О необходимости удержания алиментов из сумм возвращаемого работникам НДФЛ напомнил Минфин в письме от 29.12.2022 № 03-04-05/107586.

Итоги

Строка 030 в 6-НДФЛ подлежит обязательной расшифровке по дате возврата налога (строка 031) и его сумме (строка 032). Сумма показателей по строкам 032 должна быть равна показателю строки 030.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

К примеру, учреждение начисляет пособие работнику за период с 15 по 31 августа 2022 года. Листок нетрудоспособности предъявлен в бухгалтерию на оплату только 1 сентября. Бухгалтер начислил и выплатил пособие 7 сентября 2022 года. Следовательно, больничные листы в 6-НДФЛ в 2022-м бухгалтер включит в расчет за III квартал. Конкретно сумму пособия и исчисленный с него налог отразит в сентябре — 07.09.2020.

Обязательные процедуры до заполнения строки

Если налоговый агент обнаружил факт излишнего удержания НДФЛ до момента отражения по строке 030 в 6-НДФЛ возвращенного физлицу налога, он обязан выполнить определенные действия, предписанные налоговым кодексом.

Как налоговый агент должен поступить:

Затягивание с возвратом чревато дополнительными финансовыми тратами ─ если не успеть вернуть в рамках трехмесячного периода с даты получения от физлица заявления, на невозвращенную сумму начисляются проценты.