Поскольку у работницы не было выплат в расчетном периоде, средний дневной заработок считаем равным минимальному – 398,794521 р. Максимальное дневное пособие в июле и августе 2022 г. – 391,29 р. (12 130 р. / 31 дн.), в сентябре, октябре и ноябре – 404, 33 р. (12 130 р. / 30 дн.).

Новый МРОТ с 2022 года: какие выплаты нужно изменить работодателю

С 1 января 2022 года увеличится минимальный размер оплаты труда: вместо текущих 12 792 рублей он составит 13 890. Поскольку МРОТ используется работодателями для расчета ряда выплат сотрудникам, его изменение заставит компании пересмотреть размер некоторых из них.

Размер МРОТ определяет минимальный уровень зарплаты, который вправе назначить работодатель сотруднику, платить меньше нельзя. Однако в регионах, где имеются соглашения об установлении минимального уровня зарплат, доходы сотрудников обязаны соответствовать показателям таких соглашений и при этом превышать федеральный МРОТ. Таким образом, минимальный уровень зарплат сотрудника в 2022 году составит:

| Если в регионе нет соглашения о минимальной зарплате в 2022 году | Минимальный допустимый уровень зарплаты составит 13 890 рублей |

|---|---|

| Если соглашение имеется, но в нем предусмотрена з/п меньше федерального минимального размера оплаты труда | 13 890 руб. |

| Если соглашение имеется и в нем установлен минимальный заработок, превышающий федеральный МРОТ | Сумма в соответствии с соглашением |

| Если соглашение имеется, сумма минимального дохода в нем превышает 13 890 рублей, но работодатель отказался в нем участвовать | 13 890 руб., при условии последующего повышения |

Если на момент окончания 2022 года установленная зарплата работника меньше минимального размера оплаты труда на 2022 год, то работодатель обязан довести уровень дохода до федерального минимума одним из следующих способов:

- изменить условия трудового договора, пересмотрев уровень зарплаты;

- оставить сумму зарплаты по трудовому договору прежней, но назначить дополнительную надбавку, чтобы сумма з/п и этой надбавки вместе достигли необходимого размера.

Кроме того, при расчете минимального дохода сотрудника нельзя учитывать:

- премии к праздникам;

- оплату сверхурочной работы, выходов в выходные;

- региональные надбавки;

- доходы совместителей;

- доплаты за совмещение должностей;

- иные выплаты, которые в соответствии с региональным законодательством нельзя учитывать в минималке.

Сравнение отпускных и МРОТ

Прежде рассчитывается средний заработок — так, как это всегда делается при определении отпускных. Затем рассчитывается средний дневной заработок на основе МРОТ.

При расчете нужно ориентироваться на порядок, который прописан в постановлении № 922. Сумма всех начислений за 12 месяцев, которые принимаются в расчет, делится на 12 и умножатся на среднее количество дней в месяце — 29,3.

В случае с МРОТ берется не начислена зарплата, а ее минимальный размер, который установлен в регионе. Если он не установлен, то берется федеральный МРОТ. Далее два показателя сравниваются, и если первый меньше второго, значит, требуется доплата.

При расчете среднего заработка нужно учитывать не только оклад, но и премии, надбавки, компенсации, которые носят производственный характер. Ведь они являются частью заработной платы.

Если же работник получил доплату за сверхурочные часы, она не учитывается при сравнении среднего заработка с МРОТ. Ведь минимальный размер оплаты труда устанавливает в расчете за полный рабочий день, без переработки или сокращения. Также не берутся в расчет суммы больничного пособия, материальной помощи и прочих выплат, не связанных с трудовой деятельностью.

Формула расчета доплаты такова: МРОТ в период отпуска / количество дней в месяце отпускного периода * длительность отпуска — сумма отпускных.

Работа неполный день или по совместительству

Если идет речь о доплате до МРОТ внешнего совместителя или сотрудника, который работает неполный рабочий день, то сохраняется тот же подход. Но доплата производится пропорционально отработанному времени.

Например, если совместитель выработал ½ ставки, то за это ему положено платить не менее ½ МРОТ. Соответственно, исходя из тех же принципов производится и оплата из отпускные.

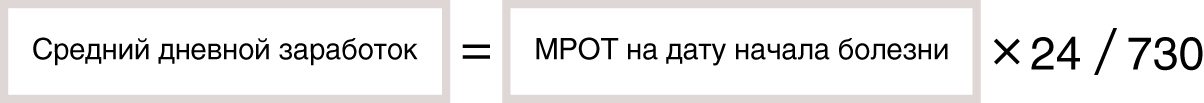

Как платить пособие по временной нетрудоспособности из нового МРОТ

Пособие по болезни нужно считать из МРОТ, если у работника в расчетном периоде не было заработка или он меньше 24-кратного МРОТ. Для больничных, открытых с 01.01.2020, это 291 120 р. (12 130 руб. x 24).

Средний дневной заработок из МРОТ считайте по формуле:

С 01.01.2022 он равен 398,794521 р. (12 130 р. x 24 / 730).

В остальном пособие считайте как обычно – умножайте средний дневной заработок на процент оплаты и на количество дней болезни. Далее приведем возможный пример расчете больничного из нового МРОТ.

Пример расчета больничного из МРОТ в 2022 году.

Суворов А.Б. впервые принят на работу 03.12.2019.

С 09.10.2022 по 18.10.2022 болел. В 2018 г. он вообще не работал, а заработок за 2019 г. – 30 000 р., страховой стаж – 10 месяцев.

Выплаты Суворова А.Б. за расчетный период (2018-2019) составляют 30 000 р. Это меньше 24-кратного МРОТ на 09.10.2022 – 291 120 руб. руб. (12 130 руб. x 24). Поэтому средний дневной заработок считаем из МРОТ. Он равен 398,794521 р. (12 130 р. x 24 / 730).

Страховой стаж Суворова А.Б. меньше 5 лет, поэтому больничное пособие рассчитываем из 60% среднего заработка. Пособие за 10 дней болезни составит 2392,77 р. (398,794521 р. x 60% x 10 дн.). Из этой суммы:

- 717,83 р. (398,794521 р. x 60% x 3 дн.) – выплачивается за счет работодателя;

- остальная сумма (1674,94 р.) – выплачивается за счет бюджета ФСС.

В местности с районным коэффициентом заработок работника сравнивайте с обычным 24-кратным МРОТ. А вот само пособие, рассчитанное из МРОТ, умножьте на районный коэффициент (Письмо ФСС от 11.03.2011 N 14-03-18/05-2129).

Что будет за зарплату ниже МРОТ

За размером зарплаты следит налоговая инспекция. Её видят по ежеквартальным отчётам 6-НДФЛ и расчётам страховых взносов, которые сдаёт работодатель.

Налоговая пришлёт требование пояснений

По каждому отчёту инспекторы проводят камеральную проверку. На это есть три месяца. Если увидят зарплату ниже МРОТ за месяц, спросят письменные пояснения, почему так. На требование налоговой надо ответить в течение пяти дней и приложить копии документов, по которым видно, почему зарплата меньше. О законных причинах снижения будет ниже.

Если пояснения проигнорировать, налоговая заподозрит схему ухода от зарплатных налогов и включит в план выездных проверок. Если на выездной найдёт нарушения, доначислит налоги и оштрафует. А еще передадут сведения в инспекцию труда, и там оштрафуют за серую зарплату.

Штраф от трудовой инспекции

За зарплату меньше МРОТ можно получить штраф по п. 6 ст. 5.27 КоАП РФ. Для ИП это от 1000 до 5000 ₽, для компаний от 30 000 до 50 000 ₽, и отдельный для директора от 10 000 до 20 000 ₽.

Работник взыщет зарплату до МРОТ через суд

Доплату до минималки работник получит через суд. Такое часто бывает, когда в оклад в размере в МРОТ уже включили доплаты за сверхурочные и климатические надбавки.

Порядок осуществления доплаты

Для начала следует обратиться к ст. 133 ТК РФ. В статье указывается, что доплата и расчет – это обязанность нанимателя. Он может использовать различные способы. В качестве доплаты могут использоваться:

- прибавка к премии;

- материальная помощь;

- прочие выплаты, которые положены подчиненным.

Кроме того, руководитель может оформить специальное распоряжение. Следует отметить, что специальной формы для доплаты не существует. Данная бумага может быть оформлена в свободном виде. Учитываются только требования, которые приняты в данной конкретной организации. В официальном распоряжении руководителя обязательно должна быть следующая информация:

- наименование документа;

- название организации;

- дата заполнения;

- информация о работнике;

- размер доплаты до уровня МРОТ;

- причина заполнения документа;

- лица, которые ответственны за выполнение приказа;

- штамп организации.

Кроме того, может возникнуть необходимость в том, чтобы внести корректировку в трудовое соглашение с сотрудником. Все корректировки должны быть задокументированы. Об этом говорится в статье 72 Трудового кодекса. В то же время, оформление индивидуальных распоряжений – не самая распространенная практика. Зачастую выбираются варианты, которые были указаны ранее.

Минимальная зарплата в учреждении: какие выплаты входят и какие не входят в МРОТ

Федеральным законом от 27.12.2019 № 463-ФЗ в ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда» внесены изменения, согласно которым размер МРОТ с 1 января 2022 года составляет 12 130 руб. в месяц.

Напомним, что в силу ст. 133 ТК РФ минимальный размер оплаты труда устанавливается одновременно на всей территории РФ федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения. Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже МРОТ. Таким образом, при определении размера МРОТ с 1 января 2022 года должна быть соблюдена величина МРОТ, установленного федеральным законом.

Рассмотрим, какие выплаты, согласно закону 463-ФЗ, входят в МРОТ, а какие в него не включаются.

В соответствии со ст. 129 ТК РФ заработная плата (оплата труда работника) имеет три составляющие:

вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой им работы;

компенсационные выплаты (доплаты и надбавки за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и др.);

стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты).

Под вознаграждением за труд при этом понимается фиксированный размер платы, который может быть в виде:

тарифной ставки – фиксированного размера платы за выполнение нормы труда определенной сложности (квалификации) за единицу времени без учета компенсационных, стимулирующих и социальных выплат;

оклада (должностного оклада) – фиксированного размера платы за исполнение трудовых (должностных) обязанностей определенной сложности за календарный месяц без учета компенсационных, стимулирующих и социальных выплат;

базового оклада (базового должностного оклада), базовой ставки зарплаты – минимального оклада (должностного оклада), ставки зарплаты работника государственного или муниципального учреждения, осуществляющего профессиональную деятельность по профессии рабочего или должности служащего, входящего в соответствующую профессиональную квалификационную группу, без учета компенсационных, стимулирующих и социальных выплат.

Таким образом, оклад (тарифная ставка) – это часть заработной платы, которая включается в МРОТ. Трудовым законодательством допускается установление окладов (тарифных ставок) как составных частей заработной платы работников в размере меньше МРОТ, при условии что заработная плата, включая стимулирующие и компенсационные выплаты, которые по смыслу ст. 129 ТК РФ являются элементами зарплаты, не ниже размера МРОТ с 1 января 2022 года согласно закону 463-ФЗ.

Стимулирующие выплаты являются частью заработной платы. Особых вопросов по поводу того, какие из них включаются в зарплату, сопоставляемую с МРОТ, не возникает. Ими могут быть премии по итогам работы организации, премии за качество выполняемых работ, за интенсивность и высокие результаты труда. В то же время необходимо учесть, что согласно позиции ВС РФ, изложенной в Определении от 27.12.2017 № 310-КГ17-19622, не учитываются в зарплате премии к праздникам и юбилейным датам. Как отметил Верховный суд, такие выплаты носят не стимулирующий, а социальный характер, не являются элементом оплаты труда, не обусловлены квалификацией работников, сложностью, качеством, количеством и условиями выполнения работы.

Что касается компенсационных выплат (доплат и надбавок), необходимо учитывать следующее. Их цель – компенсировать влияние на работника неблагоприятных факторов. Включение названных выплат в состав заработной платы обусловлено наличием факторов (производственных, климатических и т. п.), которые характеризуют трудовую деятельность работника.

Ниже в таблице приведены доплаты, входящие в состав заработной платы работника, но не подлежащие включению в МРОТ, согласно разъяснениям Конституционного суда.

Выплата

Минимальный размер оплаты труда (12 130 руб.)

При сравнении заработной платы с МРОТ в сумме зарплаты не учитываются районные коэффициенты и процентные надбавки за работу в районах Крайнего Севера и приравненных к ним местностях (см. постановления Президиума ВС РФ от 07.02.2018 № 4ПВ17, КС РФ от 07.12.2017 № 38-П)

Доплата за совмещение профессий (должностей)

Как указал КС РФ в Постановлении от 16.12.2019 № 40-П, дополнительная работа в порядке совмещения профессий (должностей) оплачивается отдельно: размер доплаты устанавливается по соглашению сторон трудового договора с учетом содержания и (или) объема дополнительной работы (ст. 151 ТК РФ). Она не включается в состав заработной платы (части заработной платы) работника, не превышающей МРОТ

Доплата за сверхурочную работу

Как отметил КС РФ в Постановлении от 11.04.2019 № 17-П, выплаты, связанные со сверхурочной работой, работой в ночное время, выходные и нерабочие праздничные дни, в отличие от компенсационных выплат иного характера, не могут включаться в состав регулярно получаемой месячной заработной платы, которая исчисляется с учетом постоянно действующих факторов организации труда, производственной среды, неблагоприятных климатических условий и т. п.

Доплата за работу в ночное время

Доплата за работу в выходные и праздничные дни

В заключение отметим, что при установлении заработной платы на 2022 год (463-ФЗ) бюджетным учреждениям следует руководствоваться Едиными рекомендациями по установлению на федеральном, региональном и местном уровнях систем оплаты труда работников государственных и муниципальных учреждений на 2022 год, утвержденными Решением Российской трехсторонней комиссии по регулированию социально-трудовых отношений от 24.12.2019 (протокол № 11). В рекомендациях на 2022 год есть информация о размер МРОТ с 1 января 2022 года (463-ФЗ), содержатся указания по разработке систем оплаты труда для работников государственных учреждений ветеринарии, а также образования, здравоохранения, культуры и спорта.

Какой должна быть минимальная зарплата

Месячная заработная плата работника, который полностью отработал норму рабочего времени и исполнил свои трудовые обязанности, не может быть ниже минимального размера оплаты труда (ст. 133 ТК РФ).

С 1 января 2022 года федеральный МРОТ составляет 13 890 рублей. Его размер определяется по медианной зарплате, а не по прожиточному минимуму, как было раньше.

При назначении зарплаты сотрудников нужно учитывать и региональные ограничения. Субъекты РФ могут установить свой минимальный размер оплаты труда, который не может быть ниже федерального. Если работник трудится в таком регионе, его зарплата должна быть больше или равна региональному МРОТ. Эти ограничения обязаны соблюдать только работодатели, которые присоединились к региональным соглашениям. Вас присоединят автоматически, если в течение 30 дней после публикации соглашения вы не направите письменный мотивированный отказ. Если вы смогли отказаться или в вашем регионе таких соглашений нет, платите зарплату не ниже федерального МРОТ.

Увеличить зарплату нужно тем сотрудникам, которые с 1 января за полностью отработанный месяц и до удержания НДФЛ получают меньше МРОТ. Индексацию можно провести путём подписания дополнительного соглашения к трудовому договору и уже с начала года начислять и выплачивать работникам не ниже минимального размера оплаты труда.

Мы не рассматриваем в этой статье отраслевой МРОТ. Узнать о нём можно в отраслевых соглашениях, которые размещены на официальном сайте Минтруда.

Доплата до МРОТ — компенсационная выплата или стимулирующая?

Оплата за труд не может быть меньше минимальной согласно ТК РФ. При этом берется в расчет региональная величина МРОТ, которая, в свою очередь, не может быть ниже общефедерального значения этого показателя (ТК РФ, ст. 133, 133.1).

Оплата труда включает в себя (по тексту ст. 129 ТК РФ, общий порядок):

- расчет по тарифу (окладу);

- стимулирующие выплаты (премии, доплаты, надбавки);

- компенсационные выплаты (за работу в сложных погодных, иных особых условиях).

В то же время не учитываются при расчете МРОТ и доплаты до МРОТ следующие выплаты работнику:

- социального характера (единовременные премии к юбилею, мат. помощь, за счет экономии ФОТ);

- повышающие надбавки за труд во вредных или опасных условиях (ТК РФ, ст. 146-1, 147-1);

- «северные» надбавки (ТК РФ, ст. 146-2, 148, пост. КС РФ от №38-П от 07/12/17 г.);

- ночные (ТК РФ, ст. 154), праздничные (ТК РФ, ст. 112-4), сверхурочные (ТК РФ, ст. 152) не включаются в расчет и уменьшают доплату до МРОТ, поскольку забота в «особые» дни и часы не должна ставить работника в заведомо невыгодные условия, по сравнению с другими работниками;

- совместительство, совмещение (ТК РФ, ст. 282, ст. 60.2), не включаются в расчет, поскольку работник выполняет отличную от основной работу дополнительно или в другое время.

На заметку! Вопрос о включении в расчет ночных, праздничных и сверхурочных доплат до сих пор до конца не отрегулирован, единой судебной практики не выработано. Это связано с тем, что положения ст. 129 и 133 при буквальном их прочтении могут противоречить друг другу.

В некоторых случаях региональные власти (например, московского региона) заключают трехстороннее соглашение с профсоюзами и работодателями, согласно которому устанавливаются собственные, не включаемые в расчет, дополнительные выплаты. Таким образом, при определении МРОТ и доплате до него нагрузка на работодателей может повышаться.

Доплата до МРОТ производится исходя из расчета зарплаты работника, состоящей из указанных выплат, с учетом перечисленных особенностей. Включать ли «спорные» доплаты в расчет, работодатель решает самостоятельно. На другой странице можно ознакомиться с приказом о доплате до МРОТ.

Доплата осуществляется, если заработная плата рассчитана и уровень ее ниже «минималки». Таким образом, саму по себе доплату ни к компенсационными, ни к стимулирующим выплатам, по смыслу ТК РФ, отнести нельзя. Она занимает особую позицию в выплатах по зарплате. Это подтверждают и суды (ВС РФ, опред. 75-В10-2 от 23/07/10 г., 8-В10-2 от 21/05/10 г. и ряд других аналогичных), Минфин (письмо 03-03-06/1/768 от 24/11/09 г.).

В указанном письме Минфина говорится о возможности включения доплат до МРОТ в затраты в целях НУ – для бухгалтера такой нюанс важен.

На заметку! Доплата до МРОТ не рассчитывается в учреждениях бюджетной сферы, финансируемых из федерального бюджета.

Как изменился федеральный МРОТ

С 1 января 2022 года минимальный размер оплаты труда (МРОТ) рассчитывается исходя не из потребительской корзины, а по медианной заработной плате. Это средний показатель дохода — половина населения получает больше данного показателя, а половина меньше. Изменение позволило увеличить размер минимальной оплаты труда. Для 2022 года размер МРОТ, который установил федеральный закон №473 , составляет 12 792 рубля в месяц. Это на 662 рубля больше показателя, установленного для 2022 года.

Зарплата

Согласно ст.133 ТК РФ , заработная плата сотрудника за месяц, в котором он отработал полную норму рабочего времени и выполнил свои обязанности, не может быть ниже МРОТ. Это значит, что зарплата работников в 2022 году не должна быть меньше 12 792 рублей.

Но есть исключения. Для сотрудников, которые трудятся неполный день, заработная плата может быть ниже МРОТ, но пропорционально отработанному времени.

Например, в компании «Цветы», продающей букеты, системный администратор Иван трудоустроен на полставки. В таком случае его заработная плата не может быть ниже 0,5 МРОТ, то есть, 6 396 рублей. Больше платить можно, это не запрещено.

Больничные или декретные

В некоторых случаях МРОТ требуется, чтобы рассчитать работнику пособие по временной нетрудоспособности. Это ситуации, когда размер зарплаты работника за месяц в течение последних двух лет не превышал МРОТ, либо дохода вообще не было.

Также больничные выплаты рассчитываются по МРОТ, если страховой стаж сотрудника к моменту болезни составляет менее полугода. Эти же правила действуют при оформлении пособия по беременности и родам, также называемому декретными выплатами.

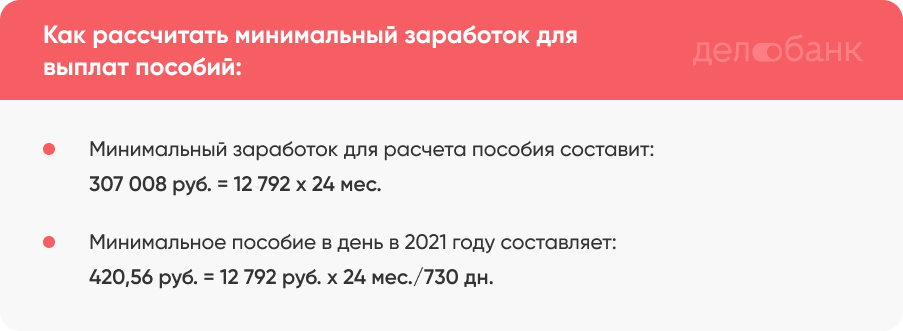

Яна Ильгина, руководитель финансового направления ООО «Юридическая компания СПАС» МРОТ применяют для расчета пособий, в частности больничного, если среднемесячный доход работника меньше МРОТ или, если у работника на момент заболевания страховой стаж составляет меньше 6 месяцев. Минимальный заработок для расчета пособия составит: 307 008 руб. = 12 792 х 24 мес. Минимальное пособие по болезни в день в 2022 году составляет 420,56 руб. = 12 792 руб. х 24 мес./730 дн.

Отпускные

Как и в случае с выплатами по болезни, отпускные выплаты рассчитывают из зарплаты работника. Но если средний дневной заработок ниже МРОТ, то отпускные выплаты за день рассчитывают из коэффициента минимальной оплаты труда. В 2022 году это 420,56 руб. (МРОТ 12 792 руб. х 24 мес./730 дн.).

Итоги

Расчет доплаты до МРОТ производится тогда, когда зарплата сотрудника (ее фиксированная часть) выходит меньше установленного минимума. Применительно к совместителям следует учесть, какой коэффициент ставки закреплен за таким сотрудником. Это оговаривается в трудовом контракте вместе с продолжительностью рабочего дня.

В соответствии с Трудовым кодексом работник, отработавший 8-часовую норму рабочего дня (либо неполную норму — в зависимости от условий приема на работу), должен получать зарплату не меньше утвержденного минимума. МРОТ, как правило, утверждается ежегодно с начала года путем принятия соответствующего федерального закона. С 01.01.2022 значение МРОТ составляет 13 890 руб.

Если сумма заработной платы, начисленной работнику, оказалась меньше значения действующего МРОТ, то работодатель должен рассчитать соответствующую доплату и выплатить ее вместе с зарплатой за месяц. Кроме того, работодателям следует учитывать, что в регионах может быть установлен иной уровень минимального размера оплаты труда.

Обязательство следовать региональному МРОТ закреплено ст. 133.1 Трудового кодекса. Исключением является официальный отказ от применения местного МРОТ, который работодатель может подать в 30-дневный срок после утверждения регионального соглашения.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Как действуют эти положения при неполном отработанном месяце? Разберем ситуацию, при которой работник трудился неполный месяц, к примеру, по причине его увольнения. Пусть охранник, упомянутый ранее в примере, имеет оклад 20 000,00 руб., других выплат нет. Работает на полную ставку, для него установлена 40-часовая рабочая неделя. Охранник отработал в текущем месяце по графику всего 35 часов и затем уволился. Выясним, положена ли ему в этой ситуации доплата до МРОТ.

Как доплачивать до МРОТ

Доплата до МРОТ осуществляется на основании изданного на предприятии приказа. Чтобы не издавать приказы по доплате до МРОТ в отношении каждого работника, может быть издан единый приказ об установлении минимальной зарплаты, которая не может быть меньше МРОТ. На основании этого приказа бухгалтерия каждый раз будет производить доплату, если реальная зарплата с учетом фактической отработки будет меньше минимальной по предприятию.

Образец приказа о доплате до МРОТ см. здесь.

При осуществлении доплаты до МРОТ составляют соответствующие расчеты, которые прикрепляются к журналам-ордерам. Эти расчеты впоследствии потребуется предъявить проверяющим.

Узнайте, как заполняется зарплатная ведомость, из нашей статьи.

Для проведения расчета необходимо от размера МРОТ отнять фиксированную часть зарплаты (оклад, тарифную ставку). А вот учитывать при сравнении надбавки за условия труда не следует. Оставшуюся разницу следует оформить как доплату к зарплате на основании указанного выше приказа. Если совместитель работает неполный рабочий день, то размер доплаты рассчитывается с учетом коэффициента ставки, применяемого к МРОТ.

О нюансах расчета доплаты до МРОТ внутренним и внешним совместителям рассказали эксперты «КонсультантПлюс». Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Вся информация о порядке начисления зарплаты и работе с кадрами содержится в нашем разделе «Зарплаты и кадры».

Сумму доплаты до МРОТ можно учесть в расходах на оплату труда. Это подтверждают и налоговики (письмо ФНС от 31.08.2010 № ШС-37-3/10304): поскольку доплаты до МРОТ, осуществляемые работодателем в соответствии со ст. 133 ТК РФ, представляют собой составную часть зарплаты, следовательно, они могут быть учтены в целях налогообложения прибыли согласно ст. 255 НК РФ.

Узнать больше о включении зарплаты в расходы при налогообложении прибыли вы можете здесь.