Но такие случаи встречаются нечасто. В остальных же случаях законодательство предусматривает, что кредит после смерти заемщика должны возвращать его наследники. Помните — бывают случаи, когда детям придется отвечать за долги родителей. И это правило касается вступления в наследство.

Переходит ли долг по кредиту после смерти должника его наследникам?

Одно из главных правил любых кредитно-денежных отношений — взятые в долг деньги должны быть возвращены. В большинстве случаев подразумевается, что деньги вернет тот, кто их брал. Однако в жизни случается всякое, в том числе и такая трагическая вещь, как смерть заемщика.

Что тогда происходит с его долгами? Списываются ли они? Или родственники должны выплачивать кредит за умершего, могут ли наследники отказаться от выплаты чужого (по сути) кредита, и если могут, то в каких случаях? Об этом мы рассказываем в нашей статье.

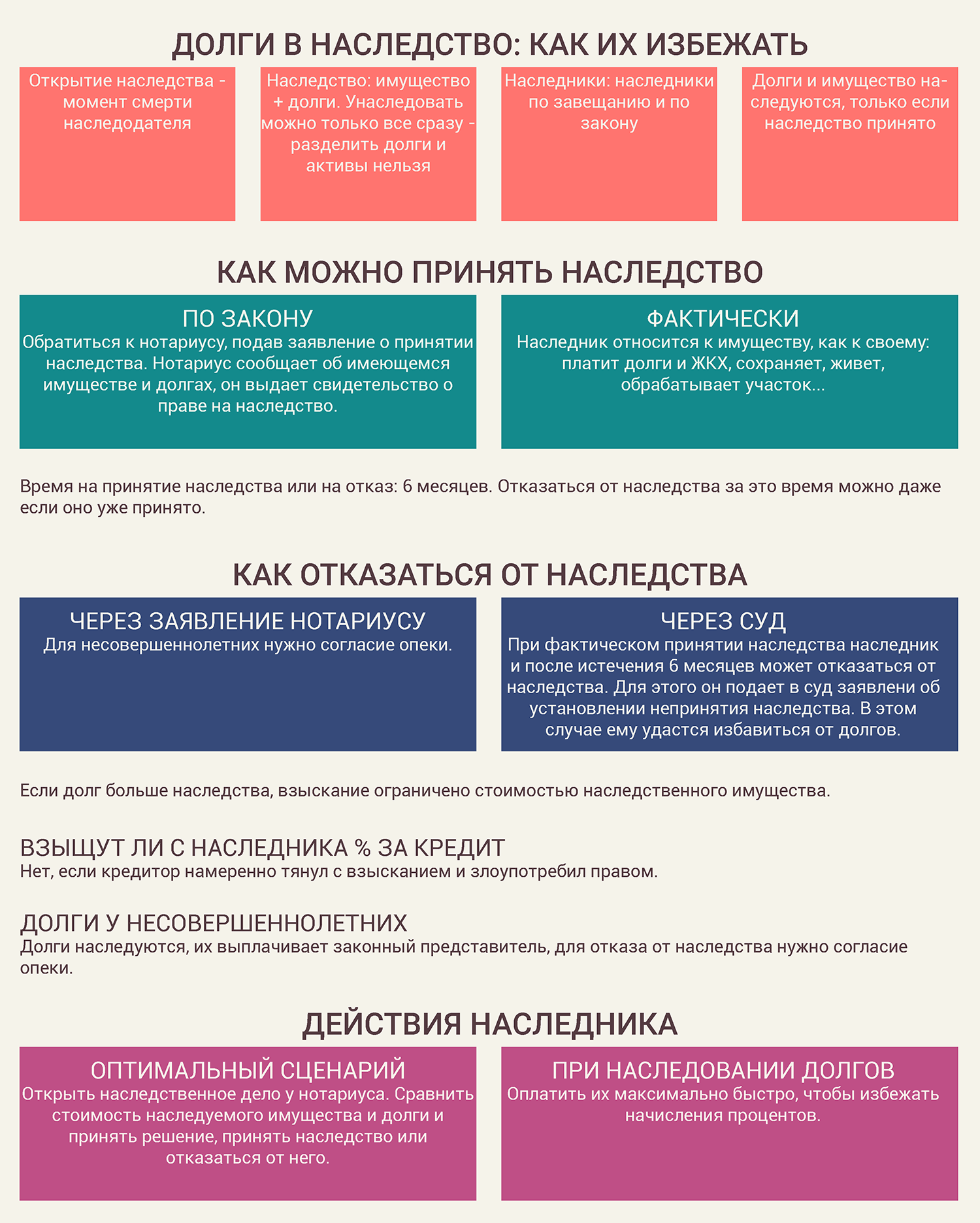

С какого момента открывается наследство?

Момент смерти человека является временем открытия наследства, т.е. перехода имущественных прав умершего его преемникам.

В состав наследства входят принадлежавшие наследодателю на день открытия наследства вещи и иное имущество, в том числе имущественные права и обязанности. Долговые обязательства относятся к обязанностям имущественного характера, поэтому входят в состав наследственной массы.

Переходят ли долги за ЖКХ в наследство вместе с квартирой?

Как уже было сказано выше, вместе с имуществом и правами наследуются и долги — они переходят к наследникам как единое целое. Это правило непреложное и закреплено в положениях ст. 1175 ГК РФ и ст. 1112 ГК РФ. Таким образом, если гражданин наследует жилое помещение (квартиру, дом), то он будет обязан оплатить и долги умершего, в том числе по коммунальным платежам, отметила член Федеральной нотариальной палаты (ФНП) нотариус Ольга Фрик.

В то же время закон предусматривает, что каждый из наследников отвечает по долгам наследодателя в пределах стоимости перешедшего к нему наследственного имущества. Например, если квартира делится на трех человек, то долг по ЖКХ также делится на три части. При этом один наследник не отвечает по обязательствам за другого. Также существует срок исковой давности по коммунальным долгам. Он составляет три года. Это значит, что наследники будут оплачивать задолженность по ЖКУ только за последние три года, даже если долг копился в течение большего времени.

Читайте также

Долги — в том числе и по коммунальным платежам — также переходят по наследству, как и сама собственность (Фото: WAYHOME studio/shutterstock)

Как принять наследство с долгами и избежать проблем

В наследственную массу входят имущество умершего, его права и обязанности. Так, долги по кредитам также являются наследством. Это значит, что по ним будут отвечать наследники должника. Если их несколько, то сумма долга делится пропорционально их доле в наследстве. Каждый из родственников получает у нотариуса свидетельство о своем праве в наследстве.

Чтобы получить наследство, гражданин должен его принять – подчеркивает пункт первый ст. 1152 Гражданского кодекса РФ. Пока наследник не принял наследство, он не отвечает по долгам умершего.

За процедуру вступления в наследство отвечает нотариус. Юрист также уведомляет кредиторов о смерти должника. Однако перед вступлением в наследство гражданину имеет смысл посетить финансовую организацию, клиентом которой был умерший. Наследник сможет уточнить детали кредитного договора, узнать о задолженности и обсудить дальнейшие действия по кредиту: возможно его можно рефинансировать или реструктуризировать. А вот переоформлять кредит на себя не стоит. Банк может оформить его для вас на других – менее выгодных условиях.

При желании вы можете инициировать процедуру банкротства умершего. Такая процедура не отличается от банкротства физического лица. В данном случае для погашения долга умершего реализуют его имущество. Так, наследственная масса уменьшится пропорционально сумме долга.

Если наследников несколько, им нужно заранее договориться о том, в каком порядке и объеме они будут вносить платежи. Такое соглашение может быть устным или заверенным нотариально. Оно поможет избежать как недоплаты, так и переплаты по кредиту.

Наследники не должны платить по кредиту больше суммы, которую они унаследовали. Если долг равен миллиону рублей, а вы получили в наследство имущество на 250 тысяч рублей, то оплатить вам нужно только эту наследуемую сумму. Если у умершего были только долги и никакого имущества, вы не обязаны платить ничего.

Выплаты долга по кредиту под залог

Если заемщик при жизни взял кредит под залог, кредитор будет требовать возврат денег путем продажи собственности. У наследников есть три варианта.

Получить в собственность имущество удастся только после выплаты долга покойного заемщика. График выплаты кредита пересмотрят.

Если на собственность никто не претендует, банк выставит недвижимость на аукцион и заберет все деньги.

Когда у наследников нет денег, чтобы рассчитаться с долгами усопшего, они могут согласиться на условия банка. Кредитор выставляет имущество на аукцион, часть денег забирает себе, остальные в равной степени распределяются между наследниками.

Если по наследству полагается имущество

- жилое помещение (его часть), если для должника и членов его семьи оно является единственным пригодным для постоянного проживания помещением, а также оно не в ипотеке (в этом случае его могут взыскать, как и любой другой залог);

- земельные участки, на которых расположено единственное жильё — тоже если они не в ипотеке;

- предметы обычной домашней обстановки и обихода, вещи индивидуального пользования (одежда, обувь и другие), за исключением драгоценностей и других предметов роскоши;

- имущество, необходимое для профессиональных занятий должника, за исключением предметов, стоимость которых превышает 10 тысяч рублей;

- племенной, молочный и рабочий скот, олени, кролики, птица, пчёлы, корма, необходимые для их содержания до выгона на пастбища (выезда на пасеку), а также хозяйственные строения и сооружения, необходимые для их содержания, если животные не используются для предпринимательских целей;

- семена, необходимые для очередного посева;

- продукты питания и деньги на общую сумму не менее установленной величины прожиточного минимума самого должника и лиц, находящихся на его иждивении;

- топливо, необходимое семье должника для приготовления своей ежедневной пищи и отопления в течение отопительного сезона своего жилого помещения;

- средства транспорта и другое необходимое должнику имущество, если он инвалид;

- призы, государственные награды, почётные и памятные знаки, которыми награждён должник или его умерший родственник;

- домашние животные, определённые Федеральным законом N498-ФЗ «Об ответственном обращении с животными и о внесении изменений в отдельные законодательные акты Российской Федерации», если они используются не для предпринимательских целей.

Ничего из перечисленного выше не может быть взыскано по долгам. Всё это смело можно принимать в наследство при любых задолженностях.

Верховный суд объяснил, как получить наследство и не оказаться в долгах

Получение наследства не всегда может оказаться благом для тех, кому оно досталось. Судя по судебной статистике, в последние годы серьезно увеличилось число наследств, обремененных долгами. И это, по утверждению юристов, становится серьезной проблемой для граждан, большинство из которых о том, что в действительности получили по наследству, узнают слишком поздно. И для решения этой проблемы наследники вынуждены порой проходить все судебные инстанции вплоть до самой высокой.

Долги умершего можно по суду взыскивать с его родственников, только если они официально признаны наследниками. Фото: Thitiphat Khuankaew / Istock

Наша история началась несколько лет назад в Воронеже, где местная жительница взяла кредит в крупном банке.

Как положено в подобных случаях, она подписала страховку на случай возможных болезней и смерти. Но так получилось, что через несколько месяцев после получения кредита она скоропостижно скончалась, оставив после себя серьезные долги.

У женщины остались две взрослые дочери, которые сообщили о “наступлении страхового случая” в страховую компанию.

Но страховая компания отказала заявительницам в компенсации. А местный суд решил, что дочери должны заплатить материнский долг. Верховный суд растолковал, как правильно поступать в подобной ситуации.

Итак, жительница Воронежа взяла в крупном банке подряд несколько потребительских кредитов. Их общая сумма на тот момент составила 79 000 рублей под 22 процента годовых. Кредиты застраховали по риску болезней и смерти в местной страховой компании. В самой страховке выгодоприобретателем записан банк, выдавший деньги. Через несколько месяцев после получения последнего кредита клиентка банка умерла, а долги остались.

Две ее дочери отправили в страховую письмо-уведомление о страховом случае. Но страховая компания им ответила, что для выплаты страховой суммы в 139 000 рублей нужно заявление банка, ведь именно в его пользу был заключен договор. На том переписка и закончилась. Прошло больше года, и долги умершей клиентки были банком проданы некой местной фирме, которая работала с долгами граждан.

Вот эта фирма и пошла в суд с иском, в котором потребовала от дочерей выплатить ей долги их матери как бывшей клиентки банка с огромными набежавшими процентами. В иске фирма назвала дочерей наследницами. Дочери с этим иском не согласились и заявили, что они не принимали наследство матери. А еще напомнили фирме по взысканию долгов, что риск смерти заемщицы вообще-то был застрахован.

Первый суд не согласился с истицами. Суд напомнил, что страховая выплата по договору положена банку. Обиженные истицы обжаловали это решение. И апелляция фирму услышала. Она отменила первое решение и приняла свое. Апелляция распорядилась взыскать с дочерей 90 299 рублей по кредитам матери. Воронежский областной суд в своем решении записал, что ответчицы фактически приняли наследство. А это означает, что дочери должны отвечать по долгам матери. Областной суд пришел к такому выводу из-за того, что дочери жили в одном доме с матерью на момент ее смерти. А еще потому, что именно дочери написали в страховую компанию письмо о наступлении страхового случая. Последний аргумент суда: они и не отказывались от наследства у нотариуса.

Дочери отправились жаловаться дальше и выше – в Верховный суд. Там материалы дела изучили и встали на сторону дочерей заемщицы.

Судебная коллегия по гражданским делам Верховного суда обратила внимание вот на что. Дочери действительно были зарегистрированы с матерью в одном доме, но – в разных квартирах. Никаких других доказательств, что они фактически приняли наследство, нет.

По мнению Верховного суда, обращение дочерей в страховую не подтверждает принятия наследства. Ведь дочери не требовали, чтобы страховую премию выплатили именно им, подчеркнул Верховный суд. И добавил – апелляция никак не высказалась о договоре страхования, который учел райсуд, отказывая в иске. А ведь страховой случай наступил: заемщица умерла. Страховая отказалась выплачивать возмещение без заявления банка, в пользу которого был договор. Апелляция в этих обстоятельствах не разбиралась, заявил Верховный суд. В облсуде не изучили договоры страхования и не определили, кому положена страховая выплата.

Прежде чем принимать наследство, следует убедиться, что вместе с ним вы не унаследуете и долги. Фото: Сергей Михеев

Юристы утверждают, что страхование жизни при взятии кредита – неплохой способ освободить наследников от долгов наследодателя. Ведь банк после наступления страхового случая не сможет требовать возврата долга из наследства. Задача наследников – оперативно проинформировать банк и страховую о смерти должника. Юристы советуют внимательно читать договор страхования, чтобы понять, что будет страховым случаем. К страховым случаям не относятся смерть на службе в армии, в тюрьме, смерть от хронических заболеваний.

Если к договору не приложена страховка, то платить по кредитам придется наследникам. И они должны помнить: банки часто обращаются в суд не сразу, а примерно через год после смерти должника, а за это время набегают большие проценты. Будущим наследникам, прежде чем принимать наследство, надо сопоставить имущество и долги умершего, ведь им придется платить по этим долгам. Если долгов много, то наследство не надо принимать. Или отказаться, если оно фактически уже принято. Дело дочерей клиентки банка Верховный суд велел пересмотреть.

Как можно снизить сумму выплат по долгам

Если вы вступили в наследство и вместе с ним получили от умершего родственника долг по кредиту, можно снизить размер начисленных процентов.

После смерти заёмщика банк будет начислять проценты и штрафы за просрочку платежей, пока не получит документы о смерти клиента. Но рассчитывать долги, переходящие по наследству, он должен со дня принятия наследства.

« Наследникам стоит как можно быстрее уведомить банк о смерти заёмщика и направить требование о неначислении процентов до принятия наследства. Если проценты всё-таки уже начислили, можно снизить их размер. Для этого нужно обратиться в банк с заявлением на пересчёт процентов и штрафов. Если банк откажется пересчитывать неправомерно начисленные проценты и штрафы, необходимо обращаться в суд. По таким спорам суды встают на сторону наследников», — делится Вадим Башир-Заде.

Однако стоит различать проценты, начисляемые за пользование кредитом, и проценты, которые « набегают» за просрочку платежа. «Проценты за пользование кредитом будут начисляться в любом случае согласно графику платежей. Проценты (штрафы) за просрочку платежей не должны начисляться банком до принятия наследства. И именно их можно пересчитать», — обращает внимание юрист Московской коллегии адвокатов «Арбат».

Как принять по наследству имущество, находящееся в залоге у банка

« Наследование заложенного имущества возможно только при принятии наследником и долгов наследодателя, то есть он должен будет погасить задолженность и штрафы (если они имеются). Если долгов не было, к наследнику просто переходит обязанность вносить ежемесячные платежи», — отмечает Ольга Широкова.

Переоформить на себя квартиру или машину, которая находится в залоге у банка, можно сразу после принятия наследства. Нужно только обратиться в кредитную организацию, чтобы внести изменения в договор залога. Как напоминает Ольга Широкова, при переходе прав на заложенное имущество сам залог сохраняется (статья 353 ГК РФ).

Кредит в наследство: как его избежать

Долги и банковские кредиты – это то, что не исчезает даже после смерти человека. Недавно в СМИ вызвала резонанс история о том, как суд в Самарской области обязал четырех сирот оплатить долги по кредитам умершей матери. Нет ли тут юридической ошибки, нужно ли принимать наследство у нотариуса, чтобы получить в наследство кредит, и как не получить проблемы вместо имущества и денег? Разбираемся и рассказываем.

По решению райсуда в Саратове после смерти матери в 2016 году долги по кредитам в Сбербанке на общую сумму, превышающую 100 000 руб., достались детям. Трое из них – несовершеннолетние, которые еще при жизни матери попали в приемные семьи, а старший – инвалид, который, как говорится в судебных документах, жил в интернате, а после совершеннолетия приехал к матери, жил с ней до момента ее смерти и продолжал жить в ее квартире два года после ее смерти. В 2019 году суд в двух решениях определил: хотя дети не вступали в наследство у нотариуса, они вступили в него фактически, потому что эти два способа принятия наследства равнозначны, на что неоднократно указывали в решениях суды. Чтобы говорить о фактическом принятии наследства со стороны наследника, необходимы любые действия, в которых проявляется отношение наследника к наследству как к собственному имуществу. В этом случае придется отвечать по долгам наследодателя.

Суд вывод о фактическом принятии наследства сделал со ссылкой на то, что все дети были прописаны в муниципальной квартире матери, а старший сын там жил. Они «фактически приняли наследство, открывшееся после смерти матери, поскольку иного суду не было представлено», указано в решении – чего, исходя из сложившейся практики, обычно оказывается недостаточно, чтобы утверждать, что наследство принято. В состав наследства, от которого наследники и их представители не отказывались, вошло имущество общей стоимостью около 431 200 руб.: 1/4 доля в доме площадью 33,5 кв. м с кадастровой стоимостью 53 027,90 руб., 1/4 доля участка площадью 2666 кв. м с кадастровой стоимостью доли 47 074,90 руб., участок площадью 817 кв. м кадастровой стоимостью 331 176,60 руб. Стоимость наследства превышает размер долга, указал суд и постановил взыскать долг с наследников солидарно. Решение суда ответчики не оспорили, оно вступило в законную силу. Хотя, считают юристы, все шансы выиграть у ответчиков были.

Решение суда вызывает недоумение в первую очередь в части признания факта вступления в наследство, говорит Светлана Тарнопольская, партнёр КА Юков и Партнеры Юков и Партнеры Федеральный рейтинг. группа Разрешение споров в судах общей юрисдикции группа Арбитражное судопроизводство (крупные споры – high market) группа Банкротство (включая споры) (high market) группа Уголовное право 4 место По количеству юристов 12 место По выручке 17 место По выручке на юриста (более 30 юристов) Профайл компании × . «Факт регистрации детей в муниципальной квартире с учетом того, что фактически они в ней не проживали, не создает презумпции фактического вступления в наследство. Таким образом, дети, не вступившие в наследство, не могли быть признаны ответственными по долгам наследодателя», – говорит Тарнопольская. Также незаконно возложение на несовершеннолетних детей гражданско-правовой ответственности до достижения ими совершеннолетия, указывает она.

В целом возложение обязательств наследодателя на несовершеннолетних наследников нуждается в четком законодательном регулировании, которое в настоящее время недостаточно.

Светлана Тарнопольская, партнёр КА «Юков и партнеры»

Самый надежный способ избавиться от долгов умерших родственников – отказаться от наследства, признают юристы. Тем не менее мы собрали основные вопросы, возникающие при наследовании и касающиеся наследования не только активов, но и долгов.

О том, чтобы долги по кредитам не перешли наследнику, наследодатель может позаботиться заранее. Например, застраховать жизнь при получении кредита. В этом случае банк не сможет требовать возврата долга из наследственной массы. О таком договоре лучше заранее сообщить родственникам, а наследники должны как можно быстрее информировать банк и страховую о смерти должника: допустимые сроки обычно указаны в договоре, а при их нарушении в страховой выплате по договору страхования жизни могут отказать. Самому должнику при заключении договора надо внимательно его изучить и разобраться, что именно относится к страховым случаям. Обычно в список не входят военная служба, смерть в местах лишения свободы, смерть от хронических заболеваний и прочее. Если договор не застрахован, то платить по кредитам придется наследникам.

Тарифы и коэффициенты

Тарифы на вступление в наследство регулирует государство. Сумма зависит от кадастровой стоимости недвижимости на момент, когда открывается наследство. Допустим, родственнику переходит дом стоимостью миллион рублей. За услуги правового и технического характера нужно заплатить 3400 рублей и ещё 3000 рублей – нотариальный тариф, который рассчитывается для наследников первой очереди и полнородных братьев и сестёр из второй очереди по коэффициенту 0,3% от стоимости имущества. Для остальных наследников коэффициент вдвое выше — 0,6%. Несовершеннолетние освобождаются от 50% оплаты за правовые и технические услуги, то есть вместо 3400 рублей они заплатят 1700 рублей.

За запросы дополнительно платить не нужно, поэтому заказывать какие-то платные выписки через МФЦ смысла нет.

От налога на доход в виде наследства наследники первой очереди и полнородные братья и сёстры освобождаются.

Нотариусы самостоятельно передают заявления на регистрацию прав недвижимости в регпалату. Наследнику остаётся лишь оплатить госпошлину регистрирующего органа. Оформляется всё быстро, если наследники быстро соберут документы, включая свидетельства о рождении, решат спорные вопросы по границам земельного участка.

«Обычно нотариусы за пару недель до истечения шестимесячного срока начинают готовить свидетельства о наследстве, обговаривают дату, когда люди придут за свидетельствами, и суммы, которые нужно будет оплатить, – рассказал представитель городской нотариальной палаты. – Иногда наследники оформляют имущество не сразу, а поэтапно».

Стоит ли перечислять деньги людям, которые представляются нотариусами и пишут вам о баснословном богатстве, оставленном дальним родственником? Нотариусы действительно обязаны уведомлять всех возможных наследников, которых должны указать заявившиеся наследники. Но они направляют сообщения на личном бланке с выходными данными, по которым можно проверить, действующий ли это специалист. Недвижимость за рубежом всё равно надо принимать в стране, где она находится. А вот на заграничный счёт в банке свидетельство выдаст российский нотариус по обычной схеме, так что отправлять денежки сомнительным адресатам ни к чему.

Остались вопросы о вступлении в наследство? На них готовы ответить журналисты «АиФ – Северный Кавказ» и эксперты проекта «Знания для жизни». Больше полезной информации – на сайте fingram26.ru.

Если получили кредит по завещанию, разрешается выплачивать долги на имя покойного. Банку не важно, кто погашает долг, главное, чтобы платежи поступали вовремя. Сохраняйте чеки — они будут доказательством выплаты долга за умершего заемщика. Когда наследников несколько и возникают споры при распределении имущества умершего, тот, кто оплачивал долги за покойного, получит по решению суда большую часть имущества.

Успеть за полгода

Заявить о себе нотариусу наследники должны в течение шести месяцев со дня смерти наследодателя, а не спустя полгода, как многие думают. Если срок пропущен, можно предъявить доказательства, что наследство принято фактически.

«Например, человек жил в квартире умершего и пользовался предметами домашнего обихода, хранил его сберкнижки или управлял его автомобилем, свидетельством чему может быть штраф, – объяснил эксперт. – Самый распространённый способ доказательства – оплата коммунальных платежей. Никаких преимуществ перед другими наследниками это не даёт. Это лишь способ выразить волю принять наследство, такой же, как подача заявления».

Без заявления и без доказательств фактического вступления в наследство через полгода человек теряет право наследовать. Восстановить его можно через суд. Пока будет идти разбирательство, выдачу свидетельств другим наследникам приостановят.

Права и обязанности в отношении имущества у них появляются сразу же после подачи заявления о принятии наследства: с этого момента они должны оплачивать коммунальные услуги и могут распоряжаться всем, что приобрели.

Значит ли это, что один из наследников может злоупотребить таким правом и продать то, чем нужно было поделиться с остальными?

«О сделках нужно проинформировать других членов общей собственности, то есть других наследников, у которых есть преимущественное право покупки, – разъясняет нотариус. – До истечения полугода свидетельство о праве на наследство, на основании которого вносятся сведения в Единый госреестр недвижимости, мы выдаём крайне редко, только будучи уверенными, что других наследников нет. Обычно же они появляются, например, дети умершего от первого брака».

Через полгода доля наследников, которые так и не подали заявления, распределяется между остальными. Если же никто не обратился к нотариусу, имущество становится выморочным. Деньги и вырученные от продажи другого движимого имущества средства поступают в Росимущество. Недвижимость — в собственность муниципалитета.