не работает, пытаюсь получить со 2 сентября на обучение в ординатуре, кредит одобрен, но из-за неведомой “технической ошибки” на 18 сентября так и не выдали. Оплатила сама. Спасибо, Сбербанк!

Образовательный кредит и финансы

В России самый популярный сценарий оплаты обучения в вузе — за счет накоплений родителей. Во-первых, условия образовательного кредита в большинстве случаев не отличаются от обычного потребительского. Во-вторых, в обществе до сих пор сильно представление, что обучение должно быть бесплатным. В-третьих, конечно, есть страх брать на себя кредитные обязательства. По данным последних опросов только 6% респондентов знают о кредите на обучение в деталях — могут озвучить процентные ставки и условия выдачи. Разберемся, что же такое «образовательный кредит» в России и как его получить.

Образовательный кредит — это деньги, которые студент или его родители берут в долг у банка с целью оплаты обучения в выбранном учебном заведении. Получить такой заем можно не только на первое высшее образование, но и на среднее профессиональное, второе высшее, бизнес-курсы, программу MBA, курсы иностранного языка.

С помощью данного кредита можно оплатить как полную стоимость обучения, так и ее часть — несколько семестров. Заемную сумму не выдают на руки, а перечисляют на счет образовательного учреждения, как правило, несколькими траншами: для оплаты каждого следующего семестра или года. Кроме того, существует сопутствующий образовательный заем, который можно взять для оплаты проживания или же покрыть кредитными средствами другие расходы в период учебы. Некоторые банки могут потребовать внесение первоначального взноса из собственных средств.

Кредит на образование студенту

В августе 2022 года члены Правительства внесли изменения в программу льготного кредитования на образование: продлили льготный период, закрепили ставку по кредиту — 3% годовых, увеличили срок кредитования до 15 лет со дня окончания льготного периода. Теперь образовательный кредит стал более выгодным. Кто может оформить кредит с господдержкой, как его получить и выплатить рассказываем в статье.

С 2010 года в России действует программа по выдаче льготного образовательного кредита. Процентная ставка по нему 13,65% годовых, но заемщик оплачивает лишь небольшую часть процентов, остальное возмещается за счет государственных субсидий. До августа 2022 года доля заемщика по кредиту составляла 9% годовых, сейчас — всего 3%.

Важно: если договор льготного кредитования заключили до августа 2022 года, то можете обратиться в банк и перекредитоваться по новой ставке — 3%.

Кредит с господдержкой выдают на получение высшего образования. С помощью кредита можно оплатить обучение на бакалавриате, в магистратуре, аспирантуре и второе высшее образование.

Это целевой кредит, поэтому заемщик не получает денег на руки — банк перечисляет их на расчетный счет вуза. В зависимости от правил учебного заведения, банк перечисляет деньги сразу за весь срок обучения или выплачивает по семестрам.

Порядок оформления и погашения долга по образовательному кредиту отличается от стандартных выплат потребительского займа:

- не нужно подтверждать доходы или предоставлять залоговое имущество, чтобы оформить кредит;

Важно: образовательный кредит с господдержкой выдает только Сбербанк. Максимальный срок льготного периода не может превышать 7 лет и 9 месяцев.

Если заемщика отчислят, льготный период по кредиту аннулируется, и банк составляет новый график платежей. Но срок кредитования остается прежним.

Получить образовательный кредит с господдержкой может любой россиянин, который соответствует установленным требованиям:

- возраст старше 14 лет;

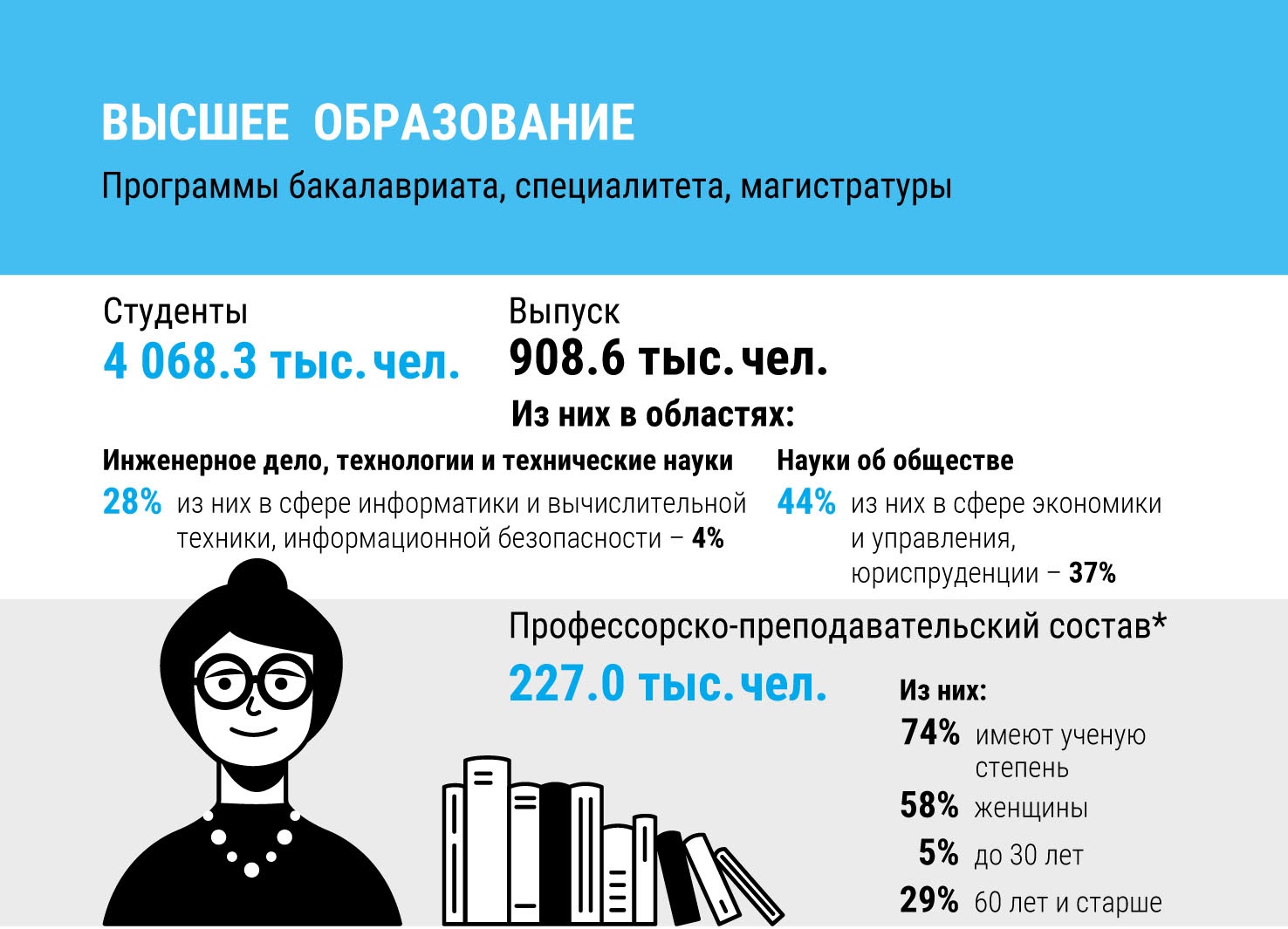

Несмотря на лояльные условия к заемщику, ему непросто получить одобрение банка. Например, по статистике, в 2019 году насчитывалось более четырех миллионов студентов, а кредит с господдержкой получили всего 3000 человек. В 2022 году количество выданных образовательных кредитов увеличилось в 4 раза, но это всего лишь 1% от общего числа студентов.

Статистическая информация по количеству студентов и преподавателей в 2019 году в России Источник: https://www.hse.ru/mirror/pubs/share/404878648.pdf

Банк не озвучивает причину отказа. В социальных сетях мы попытались найти участников господдержки и выяснили, что льготный кредит легче получить абитуриентам престижных вузов и востребованных специальностей. Например, больше всего кредитов выдано студентам РАНХиГС, НИУ «Высшей школы экономики», Российского университета дружбы народов, МГУ имени М. В. Ломоносова, Российского экономического университета имени Г. В. Плеханова. Это понятно — банку нужна уверенность, что после обучения заемщик найдет работу и сможет вернуть долг. Также с высокой долей вероятности кредит одобрят студенту заочного отделения и абитуриенту, который получает второе высшее образование и параллельно работает.

- подать заявку на кредит в отделении банка — ее можно подать до официального зачисления в вуз;

- дождаться одобрения заявки;

- принести в банк необходимые документы;

- подписать кредитный договор.

- паспорт с отметкой о постоянной регистрации;

- справка о временной регистрации, если студент учится не по месту прописки;

- договор с учебным заведением;

- заявление-анкета;

- квитанция или счет на оплату от вуза.

- свидетельство о рождении;

- паспорт одного из родителей;

- письменное согласие одного из родителей;

- анкета, заполненная родителем.

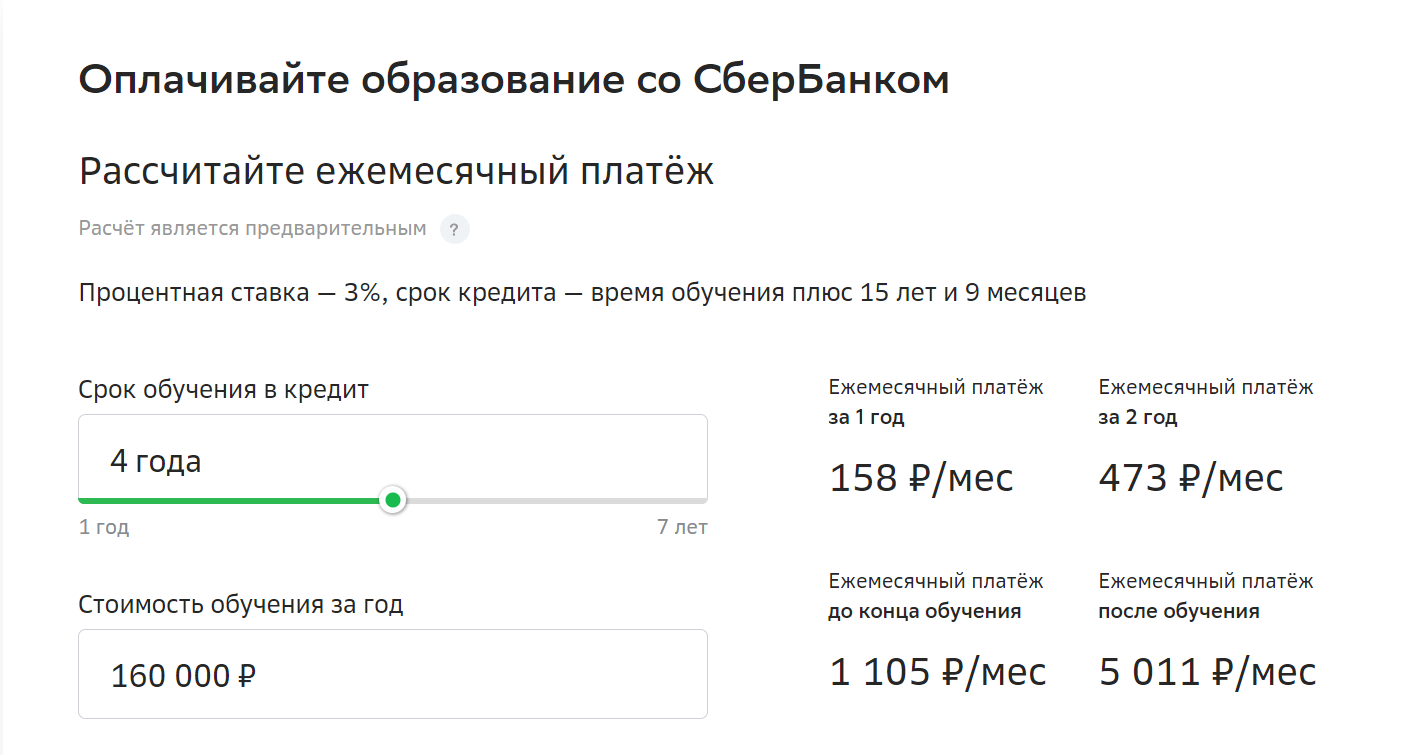

Схема погашения кредита выстроена так, чтобы в первые годы обучения финансовая нагрузка на студента была минимальной. В льготный период — он длится на протяжении всего срока обучения и 9 месяцев после окончания вуза — заемщик платит только проценты по кредиту:

- в первый год заемщик может оплачивать всего 40% от начисленных процентов;

- во второй год — 60% от начисленных процентов — порядок выплат определен условиями Сбербанка;

- с третьего года и до окончания льготного периода заемщик полностью оплачивает платежи по текущим процентам;

- после окончания льготного периода заемщик выплачивает тело кредита, текущие проценты и проценты за 1 и 2 годы обучения.

Договор льготного кредитования может заключить только абитуриент или студент вуза, а вносить ежемесячные взносы может как сам заемщик, так и его родители.

Если вуз принимает посеместровую оплату, заемщику-студенту необходимо приносить в банк квитанции на оплату каждого семестра. Квитанция подтверждает, что заемщик продолжает учиться в вузе на платном отделении.

Если стоимость обучения выросла, необходимо подать в банк заявление на увеличение кредита. К заявлению заемщик прикладывает документы, подтверждающие возросшую стоимость обучения, например, дополнительное соглашение с вузом или выписку из приказа вуза.

Заемщик может перейти на бюджет — льготный период для него не аннулируется, и срок кредитования сохраняется. Банк прекращает перечислять в вуз следующие части кредита. Когда закончится льготный период, заемщик обязан вернуть банку деньги, фактически перечисленные на счет вуза.

Если заемщик перевелся в другой вуз, кредит остается. Заемщику нужно документально подтвердить перевод — принести договор с новым вузом. Банк будет перечислять деньги по новым реквизитам.

Льготный период продлевается, если студент берет академический отпуск или уходит служить в армию. А если студент отчислен, он обязан начать выплачивать основной долг по кредиту плюс проценты со следующего месяца после отчисления.

Кредит можно погасить досрочно с первого дня после получения займа или его первой части. Но после погашения кредитный договор считается исполненным. Если студент продолжает учиться и ему нужны заемные деньги на оплату следующих семестров, необходимо оставлять задолженность больше 100 ₽.

ПРИМЕР 1: Студент полностью вернул банку взнос за семестр — кредитный договор исполнен. Оплату за следующие семестры студент должен вносить самостоятельно.

ПРИМЕР 2: Студент вернул банку взнос за семестр, оставив задолженность 150 ₽ — кредитный договор продолжает действовать. Студент приносит квитанции на оплату за следующие семестры, и банк перечисляет деньги.

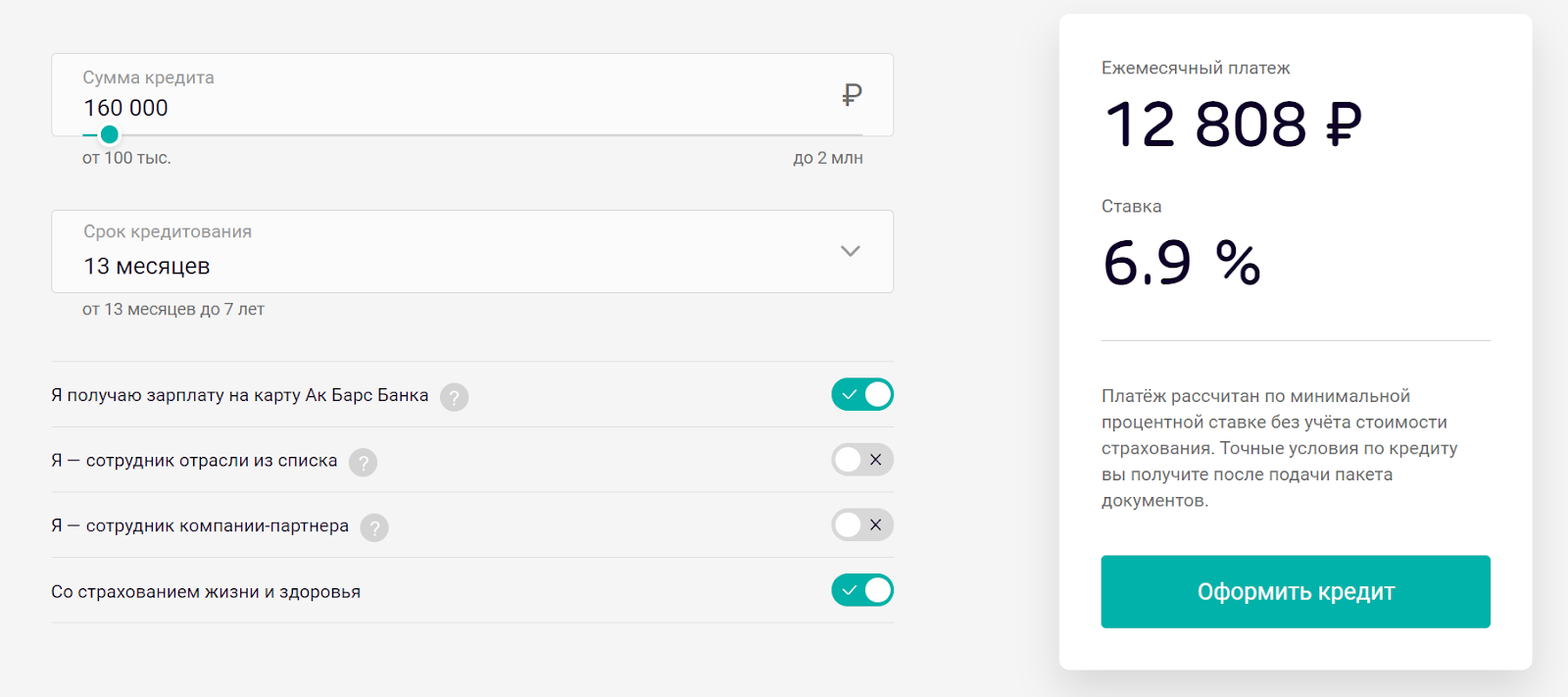

Если банк отказал в льготном займе, можно оформить потребительский кредит — шансы на одобрение значительно выше, хотя требования к заемщику более строгие. Например, возраст заемщика — от 21 года. При этом трудовой стаж на последнем месте работы для держателей зарплатных карт должен составлять не менее 3 месяцев, для остальных клиентов, работающих по найму, — не менее 6 месяцев. Также заемщику необходимо подтвердить доход — предоставить справку о доходах. Если не отвечаете требованиям банка, кредит на ваше обучение могут оформить родители.

Ак Барс Банк предоставляет потребительские кредиты на образование. Максимальная сумма займа — 2 000 000 ₽, ставка — от 6,9% годовых, срок до 7 лет.

Чтобы получить самую выгодную ставку по кредиту, необходимо иметь зарплатную карту Ак Барс Банка и оформить полис страхования жизни и здоровья

Не все льготное, что образовательное

Льготный кредит на образование представлен не в каждом банке. Субсидией смогут воспользоваться только те кредиторы, что участвуют в программе и заключили специальное соглашение. СберБанк уже включился в программу, в других банках могут быть представлены собственные программы под названием «Образовательный кредит», и условия могут существенно отличаться от государственной программы, так что внимательно ознакомьтесь и все просчитайте.

Например, Банк ВТБ не так давно запустил «Образовательный кредит». Это собственная программа банка, не имеющая отношения к государственному субсидированию. Давайте рассмотрим основные условия.

Кредит на образование с господдержкой в СберБанке

Оплата обучения в любом вузе России с лицензией

Оплата обучения в вузе или среднем специальном учебном заведении, дополнительного образования — курсов или специальных программ (в соответствии со списком, утвержденным банком).

3% (программа страхования не предусмотрена)

От 5,4% до 17,6% (с программой страхования).

От 9,4% до 20,8% (без программы страхования).

Возраст и статус заемщика

От 14 до 75 лет на момент возврата кредита

Кредит оформляется только на студента

От 21 до 70 лет на момент возврата кредита.

Можно оформить кредит на одного из родителей.

Подтверждение не требуется

От 15 000 рублей в месяц.

Платежи по кредиту

Льготный период на время обучения + девять месяцев после обучения — платите только проценты

Фиксированный ежемесячный платёж (дополнительно бесплатно можно подключить услугу «льготный платеж», которая позволяет в первые три платежа не оплачивать задолженность по основному долгу, а вносить только сумму процентов + один раз в шесть месяцев можно бесплатно пропустить платеж при подключении услуги «кредитные каникулы»).

Срок обучения + девять месяцев и 15 лет на погашение

От шести месяцев до семи лет для зарплатных клиентов банка, до пяти лет для прочих.

Зависит от стоимости обучения

От 50 000 до 5 000 000 рублей для зарплатных клиентов банка, до 3 000 000 рублей для прочих.

Например, стоимость обучения составляет те же 150 000 рублей в год, срок — пять лет. Предварительный расчет (ставка 6,9% годовых, это минимальная ставка со страхованием для клиентов «с улицы»):

- ежемесячный платеж — 17 308 рублей в месяц.

Зачем нужна программа ВТБ, если есть кредит с господдержкой? Потратить кредит по программе банка можно не только на оплату вуза, но и на обучение в среднем специальном учебном заведении, а также на дополнительное образование в виде курсов или специальных программ. Также есть бесплатная возможность отсрочки оплаты основного долга и возможность воспользоваться кредитными каникулами. Программа, впрочем, доступна только для работающих граждан, диапазон ставки широк и зависит от многих факторов, в том числе от получения зарплаты в банке. Так что, по сути, это тот же потребительский кредит, но на более выгодных условиях, поскольку программа целевая, с дополнительными опциями и услугами.

На каких условиях выдают такие кредиты

Теперь, с учетом изменений от 25 августа, условия такие:

- Сумма кредита равна стоимости обучения. Банк переводит деньги напрямую в вуз. Если обучение подорожает, сумму тоже можно увеличить.

- Ставка — 3% годовых. Раньше льготная ставка составляла 9%. Полная ставка в Сбербанке — 13,39%, разницу возмещает бюджет.

- Льготный период равен сроку обучения плюс 9 месяцев — а не 3 месяца, как было до изменений. В течение льготного периода заемщик не погашает основной долг, а проценты платит частично.

- Период погашения после льготного периода составит 15 лет. Это на 5 лет дольше, чем было.

- Комиссий, страховки и залога нет.

- Досрочное погашение возможно в любое время.

За льготным кредитом на образование нельзя обратиться в любой банк. Субсидию получают только те кредиторы, что участвуют в программе и заключили специальное соглашение. Его точно заключил Сбербанк, в других банках внимательно изучайте условия: кредит может называться образовательным, но, возможно, господдержка тут ни при чем и никаких льготных периодов не будет.

Как работает образовательный кредит с отсрочкой платежа

Подобных кредитов на рынке очень мало, и это понятно. Экономическую ситуацию в России редко когда можно назвать стабильной. И для банка расстаться с деньгами на несколько лет довольно рискованно. Но подобные предложения всё же встречаются.

Разберём, как это работает, на примере займа «Знание — сила» от «Почта Банка». Учреждение обещает предоставить отсрочку на обучение и поиск работы. В это время студент будет платить только проценты, и вот как это происходит.

Допустим, обучение стоит 100 тысяч в год и длится четыре года. Общая сумма кредита составит 400 тысяч, но вся она разом не нужна. Банк будет по мере необходимости переводить в вуз дополнительные порции средств. За пользование деньгами организация хочет получить 9,9% годовых.

Постепенно ежемесячный платёж по процентам растёт: от 1 276 рублей в первый месяц до 4 639 в последний. При этом основной долг не нужно (но можно) погашать в течение всего срока обучения и трёх месяцев, которые даются на трудоустройство. Затем студент получает диплом, начинает работать и платит 11,5 тысячи в месяц в течение четырёх лет — периода, равного времени учёбы.

Для примера взяты базовые условия. Сроки, суммы можно менять. При этом никто не может запретить гасить кредит досрочно. Причём это касается любого займа, так предусмотрено законом.

Срок кредитования и ставки

Срок кредитования в среднем составляет 5-10 лет, а средняя процентная ставка – 9,9%. При этом заемщику предоставляется льготный период кредитования на весь срок обучение и 3 месяца после окончания вуза. То есть за все время учебы студент выплачивает только проценты за пользование кредитом. Получить кредит можно как для получения первого высшего образования, так и для второго, как для дневного, так и для вечернего или заочного отделения.

Совокупная процентная ставка с государственной поддержкой равна ставке рефинансирования ЦБ плюс 3 пункта. При этом ставки рефинансирования возмещаются банку за счет средств госсубсидии. Максимальный срок по этой программе составляет 15 лет (срок обучения плюс 10 лет).

Чтобы получить помощь от государства, необходимо поступить в учебное заведение, прошедшее отбор для участия в этой программе. Также ребенок должен иметь хорошую успеваемость.

Частые вопросы

Средства зачисляются на счет заемщика или учебного заведения, в зависимости от того, на какой срок обучения оформлен займ.

Для внесения очередного платежа необходимо просто положить деньги на счет, указанный в кредитном договоре. Это можно сделать в офисе банка или через Сбербанк Онлайн.

Преимущества кредита наличными в Альфа-Банке

45 дней до первого платежа

Больше времени от оформления кредита до платежа — больше времени, чтобы насладиться покупкой и подготовиться к погашению.

Вносите платежи или гасите кредит досрочно любым удобным способом — в мобильном приложении, интернет-банке, в банкоматах или отделениях. Быстро, просто, без комиссии.

Деньги на дебетовую карту

Вы сможете пользоваться ей как обычной дебетовой картой — совершать покупки, оплачивать услуги и бесплатно пополнять с карты любого банка.

Будущее за ваши деньги. Подводные камни образовательного кредита

С 1 августа студенты снова могут оформлять кредиты на образование без залога и поручителей по льготной процентной ставке. Насколько это выгодно для молодых людей и какие есть нюансы?

” />

Минобрнауки РФ и Сбербанк решили возобновить программу образовательного кредитования с государственной поддержкой после двухлетнего перерыва. С 1 августа студенты вузов, имеющих лицензию, могут оформить кредит на оплату учёбы без залога и поручителей. Причём по льготной ставке, не превышающей 9%.

Аналитик ИК “Фридом Финанс” Евгений Миронюк рассказал, что несколько лет назад ведущие банки делали подобное предложение клиентам, но в России они не пользовались популярностью (в отличие от развитых стран).

— Причина была в том, что люди мало что знали о подобном виде кредитования. Также потенциальных заёмщиков-абитуриентов отталкивал ряд отличий от стандартного потребительского кредита. Например, им нужно было предоставить договор с образовательным учреждением или же подтверждение от него, обязательно наличие поручителей для заёмщиков моложе 18 лет, — пояснил аналитик.

Преимущества и нюансы для студентов

Фото © ИТАР-ТАСС / Сергей Бобылев

Новый образовательный кредит предусматривает возможность отсрочки выплаты основного долга на два года. С одной стороны, это плюс для студента. Но есть и обратная сторона медали. По словам аналитика ИК “Фридом Финанс” Евгения Миронюка, сумма процентов в этом случае больше из-за того, что база, на которую начисляются проценты, не сокращается.

Кроме того, нужно учитывать, что с третьего года необходимо будет платить проценты уже в полном объёме, а по окончании льготного периода задолженность так или иначе придётся возвращать.

— Возврат кредита растягивается на очень длительное время. А чем дольше срок кредита, тем выше будет переплата по процентам. Студенту нужна уверенность в том, что он сможет хорошо трудоустроиться после окончания вуза. Также нужно понимать, что при оформлении такого кредита у человека не остаётся других вариантов, кроме как хорошо учиться в выбранном вузе. Предположим, через год студент может понять, что это не его профиль, захочет поменять вуз, а долгосрочный кредит уже оформлен, — рассказал о нюансах Александр Бахтин, инвестиционный стратег “БКС Премьер”.

Впрочем, положительных сторон у образовательного кредита оказалось больше. Среди плюсов эксперты отметили низкую процентную ставку, в отличие от обычного потребительского.

— При действующем значении ключевой ставки процентная ставка по образовательным кредитам не превысит 9% годовых. В то время как средняя ставка по потребительским кредитам, по нашим расчётам, сейчас составляет порядка 15% годовых. Поэтому, оформляя образовательный кредит, заёмщик как минимум экономит на размере ежемесячного платежа, а при длительном сроке кредита — ещё и на переплате, — отметила положительную сторону ведущий эксперт по кредитным продуктам “Банки.ру” Инна Солдатенкова.

Она также добавила, что плюсом такого предложения является наличие льготного периода (или, иначе говоря, отсрочки), в течение которого клиент может не платить по кредиту без каких-либо санкций со стороны банка. Кроме того, в отличие от стандартного кредита, здесь не требуется обеспечение или поручительство.

Впрочем, во избежание всех рисков Александр Бахтин всё-таки советует оформлять кредит не студенту, а его трудоустроенным родителям.

— Студент будет спокойно учиться, а финансами будут заниматься его родители. При сегодняшнем уровне ставок по обычным кредитам наличными разница будет небольшой, а за счёт более короткого срока или досрочного погашения общая переплата может оказаться существенно меньше, — пояснил эксперт.

Кроме того, если вуз позволяет оплачивать обучение не за весь срок, а частями — за год или семестр — в случае необходимости студент сможет сменить учебное заведение, поскольку у него нет привязки кредита к вузу. Это ещё одно преимущество обычного потребкредита.

На сегодняшний день Сбербанк — единственный банк, который участвует в государственной программе льготного кредитования образования. Возможность присоединиться к этой программе рассматривают и другие государственные банки. В настоящее время Правительство РФ совместно с Банком России должно принять меры по снижению ставки по образовательным кредитам до 3%, по увеличению периода отсрочки их выплаты, а также по увеличению размеров налоговых вычетов для тех, кто выплачивает образовательные кредиты.