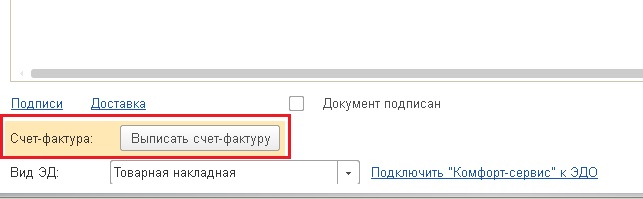

Для этого нажимаем на кнопку “Выписать счет-фактуру” в самом низу только что созданного документа реализация товаров:

Исчисление НДС по авансам, полученным от покупателей на расчетный счет

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

30 сентября на расчетный счет Организации поступила предоплата от покупателя ООО «Архитектурная мастерская» за офисную мебель на сумму 354 000 руб. (в т. ч. НДС 18%). В этот же день покупателю выставлен авансовый счет-фактура.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Поступление предоплаты от покупателя | |||||||

| 30 сентября | 51 | 62.02 | 354 000 | 354 000 | Поступление предоплаты от покупателя | Поступление на расчетный счет — Оплата от покупателя | |

| Исчисление НДС с аванса и выставление СФ покупателю | |||||||

| 30 сентября | 76.АВ | 68.02 | 54 000 | Исчисление НДС с аванса и выставление СФ покупателю | Счет-фактура выданный на аванс | ||

| — | — | 54 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

Авансовые платежи и НДС: счет 76.АВ

Предоплатой или авансом в деловой практике считается оплата, полученная продавцом в счет будущей поставки товаров, предстоящих услуг или работ, передачи имущественных прав. В программах семейства «1С» счет 76.АВ используется для отражения НДС с полученных авансов. По дебету счета 76.АВ отражают начисление НДС с полученных авансов, а по кредиту счета 76.АВ — вычет НДС с полученного аванса. Счет 76.АВ бухгалтерского учета предполагает ведение аналитического учета в разрезе покупателей, от которых поступил аванс. Кроме того, аналитический учет по счету 76.АВ ведется и по счетам-фактурам, выписанным покупателям на полученный аванс.

Бухгалтерские проводки будут таковы:

ДТ 51 КТ 622 – отражаем получение аванса в счет будущей поставки;

ДТ 76.АВ КТ 68НДС – отражаем начисление НДС с аванса;

ДТ 621 КТ 90-1 – отражаем выручку от реализации товара;

ДТ 90-2 КТ 41 – отражаем списание себестоимости проданного товара;

ДТ 90-3 КТ 68НДС – отражаем сумму НДС, начисленную с реализации.

После того как будет реализована вся продукция, предоплата будет зачтена в счет полной поставки:

ДТ 622 субсчет «Расчеты по авансам полученным» КТ621 – отражаем зачет полученного ранее аванса;

ДТ 68 НДС КТ 76.АВ – принимаем к вычету НДС с полученного аванса.

Единственное затруднение может возникнуть в связи с тем, что понятие «оплата» в НК РФ не раскрыто. Поэтому могут быть сомнения, считается ли предварительной оплатой получение в счет предоплаты не денежных средств, а товаров, работ или услуг.

Однако в абзаце 2 пункта 17 Правил ведения книги продаж (утв. постановлением Правительства от 26.12.2011 № 1137), отмечено, что счета-фактуры на предоплату следует регистрировать в данной книге даже при расчетах в безденежной форме.

Подтверждение этому тезису можно найти в постановлении Пленума ВАС РФ от 30.05.2014 № 33. Здесь отмечено, что оплата считается произведенной даже в тех случаях, когда она выражена в неденежной форме. Зачеты встречных требований при этом тоже причисляются к данной категории платежей.

Правильный учет НДС с авансов – залог успешной камеральной проверки декларации по НДС. Как это сделать, в деталях разъяснили эксперты КонсультантПлюс. Полный пробный доступ к К+ можно получить бесплатно. Если вы продавец, вам поможет это Готовое решение, а если покупатель — тогда вам в этот материал.

То есть поступление аванса, выраженного в неденежной форме, сопряжено с необходимостью исчисления НДС и уплаты его в бюджет.

НДС с авансов покупателей в 1С: Бухгалтерии предприятия 8

Расчет НДС с авансов, полученных от покупателей в счет предстоящих поставок, очень часто вызывает вопросы у начинающих бухгалтеров и не только. В этой статье я хотела бы разложить по полочкам (и расписать по проводкам) данный процесс на одном конкретном примере в программе 1С: Бухгалтерия предприятия 8. Рассмотрим вариант, при котором организация получает аванс от покупателя, исчисляет НДС с данного аванса, а затем осуществляет отгрузку товара в счет полученной предоплаты.

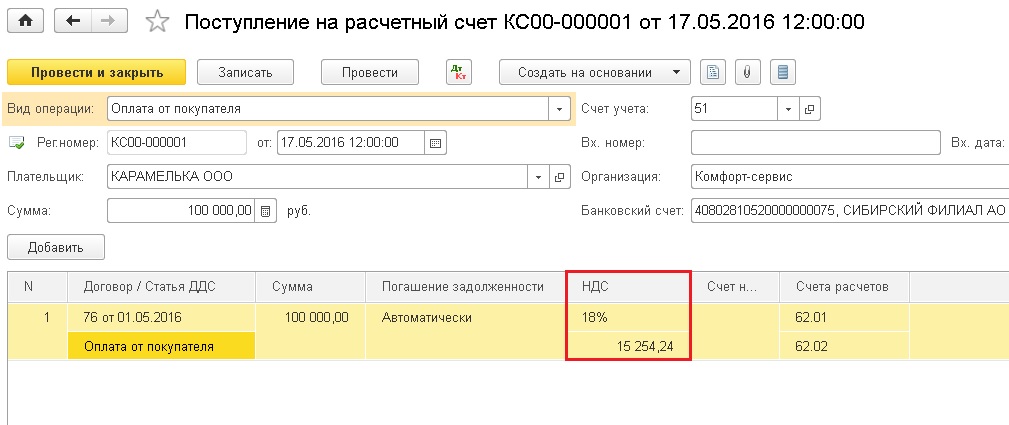

Факт получения аванса отражается документом “Поступление на расчетный счет”, расположенным в меню “Банк и касса” – “Банковские выписки”. Обязательно проверяем корректность указания ставки НДС в документе, особенно, в том случае, если банковские выписки загружаются в 1С из сторонних программ.

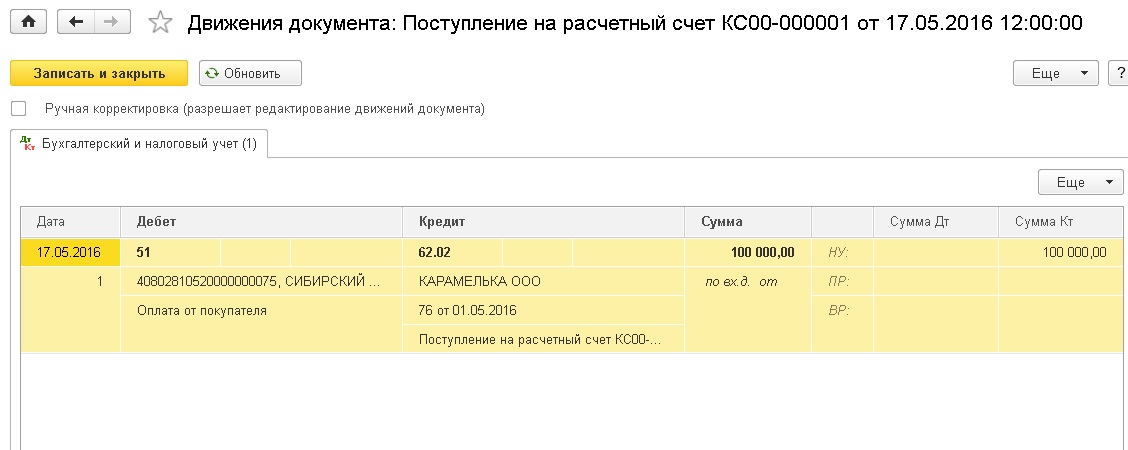

При проведении документа формируются движения по счетам 51 и 62.02.

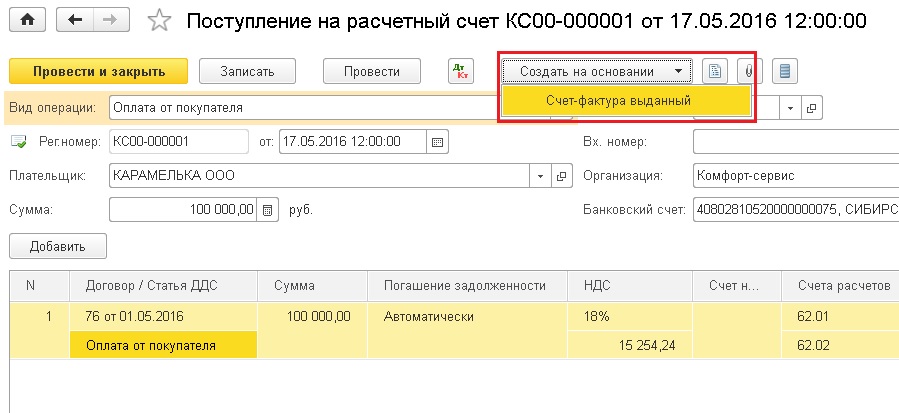

На основании документа “Поступление на расчетный счет” мы можем создать счет-фактуру на аванс. Для этого необходимо воспользоваться соответствующей кнопкой на верхней панели документа.

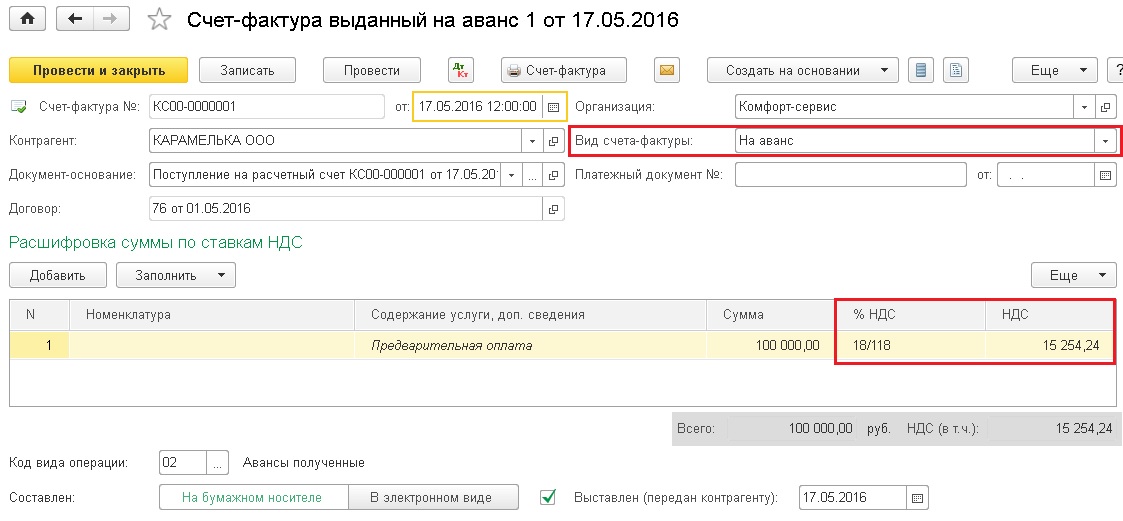

Документ заполняется автоматически, нам нужно только проверить корректность данных.

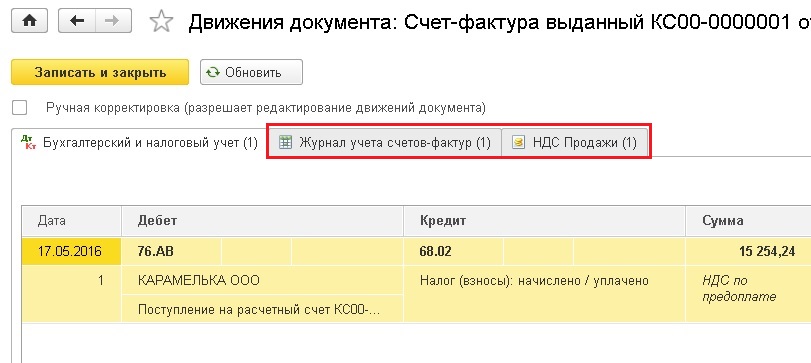

Затем проводим документ и смотрим движения по счетам. В данном случае формируется проводка Дт 76.АВ Кт 68.02, т.е. сумма НДС с полученного аванса исчисляется к уплате. А также документ делает движения по другим регистрам подсистемы учета НДС в 1С: Бухгалтерии, которые необходимы для корректного заполнения декларации.

Так как выписывать счета-фактуры на каждый аванс вручную очень трудоемко, в программе предусмотрен механизм групповой регистрации счетов-фактур на аванс. О том, как с ним работать, а также о необходимых настройках учетной политики, я рассказывала в своем видео Регистрация счетов-фактур на аванс в 1С: Бухгалтерии 8 – ВИДЕО

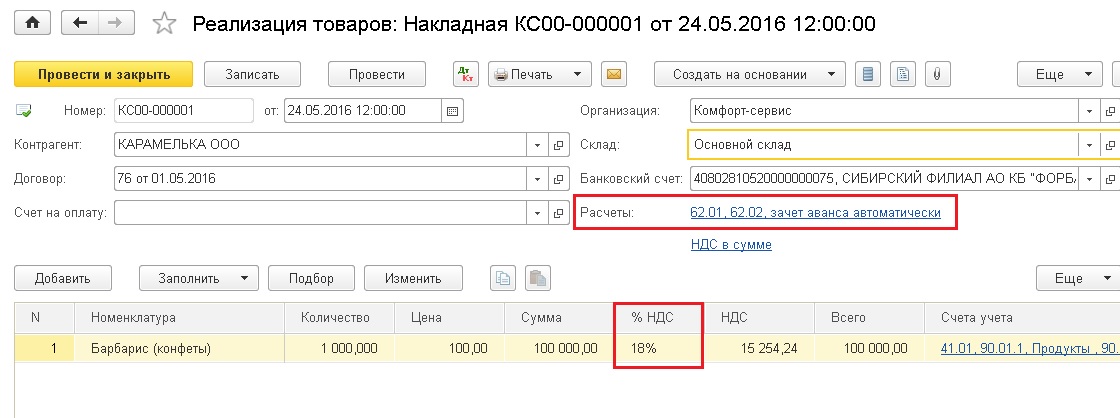

Затем отражаем факт отгрузки товара, которая в нашем случае происходит на неделю позже оплаты. Для этого заходим в раздел “Продажи” и создаем документ “Реализация (акты, накладные)”.

Обязательно проверяем корректность указания счетов расчетов (в нашем случае это счета 62.01 и 62.02, как и в документе “Поступление на расчетный счет”) и ставки НДС. Затем нажимаем на кнопку “Выписать счет-фактуру” в нижней части документа.

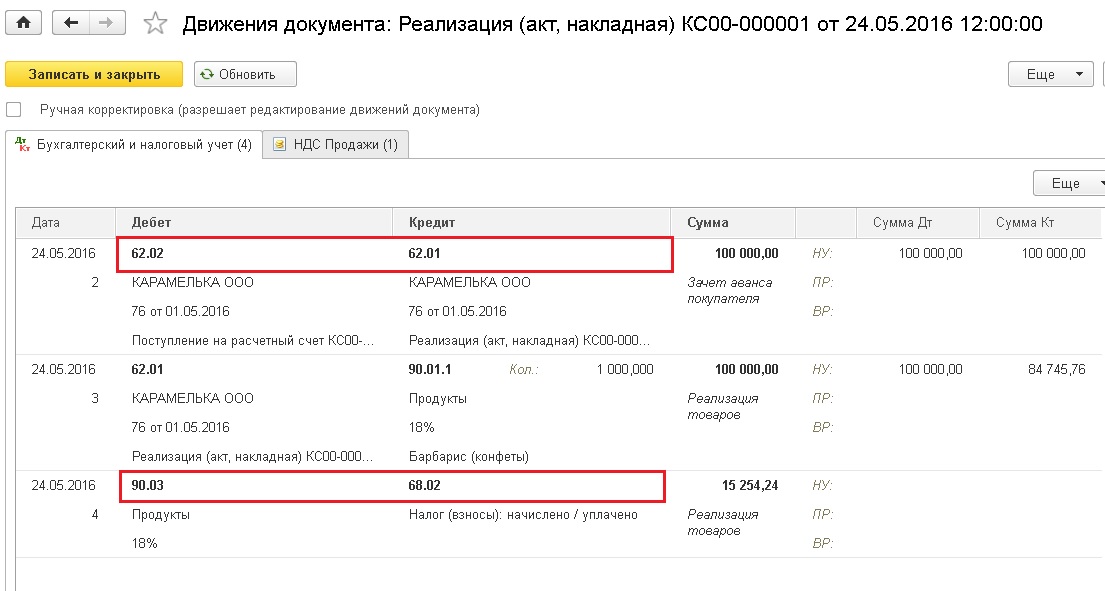

При проведении документа происходит зачет аванса (Дт 62.02 Кт 62.01) и начисление НДС с отгрузки (Дт 90.03 К 68.02). Также формируются движения по регистру “НДС продажи”.

Как мы можем заметить, НДС в сумме 15 254,24 руб. был начислен в нашем случае дважды (сделаны проводки по кредиту счета 68.02):

1. при регистрации счета-фактуры на аванс – проводка Дт 76.АВ Кт 68.02

2. при отгрузке товара – проводка Дт 90.03 Кт 68.02

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию – предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ “Формирование записей книги покупок”. Найти его можно в меню “Операции”, пункты “Помощник по учету НДС” или “Регламентные операции НДС”. Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ “Формирование записей книги покупок” в программе 1С: Бухгалтерия предприятия 8 – ВИДЕО

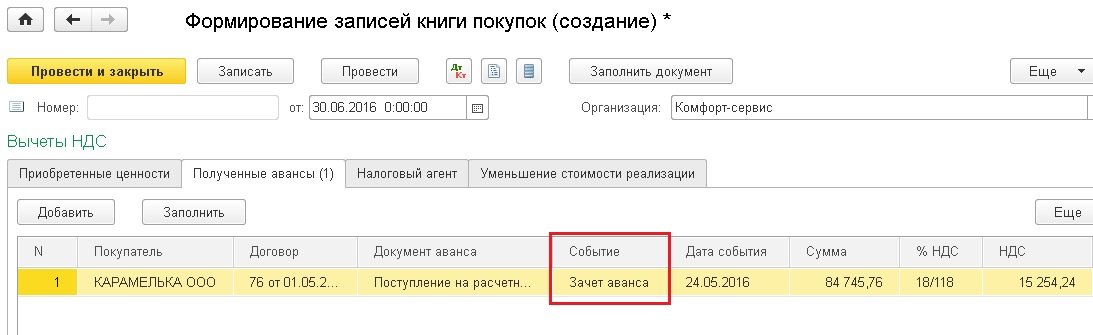

Создаем новый документ, нажимаем кнопку “Заполнить документ” и переходим на вкладку “Полученные авансы”.

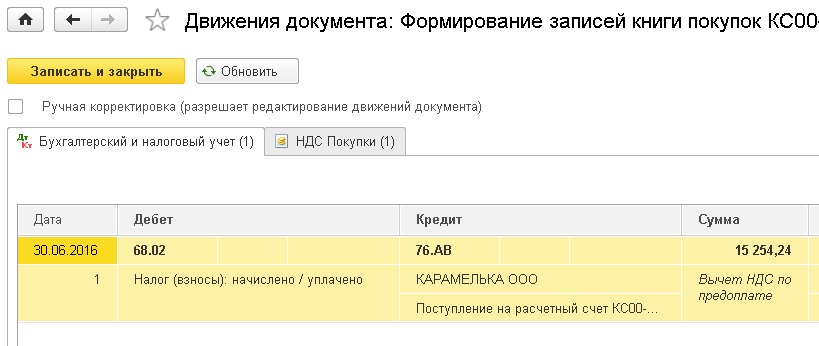

Необходимая запись попадает в документ автоматически с событием “Зачет аванса”. Проводим документ и видим, что наша сумма НДС проходит по дебету счета 68.02, уменьшая общую величину НДС к уплате, и по кредиту 76.АВ, закрывая расчеты по данному контрагенту. Также формируются движения по регистру “НДС покупки”, благодаря чему данная сумма попадает в декларацию по НДС.

Конечно, рассказать обо всех нюансах расчета НДС с авансов в одной статье невозможно, поэтому, если у вас есть желание полноценно освоить эту и другие темы, связанные с расчетом НДС, я советую Вам наш видеокурс “НДС: от понятия до декларации”! Делимся практическим опытом и помогаем навести порядок в Вашей базе. Курс построен по схеме “теория + практика в 1С”. Подробная информация о курсе доступна по ссылке НДС: от понятия до декларации.

Восстановление налога

Восстановление НДС регламентировано подпунктами 1-4, 6 п. 3 ст. 170 НК РФ. Выделяют случаи, при которых организация вправе восстанавливать налог, подлежащий к уплате в бюджет:

- имущество организации передается как вклад в уставной капитал хозяйственного общества, товарищества, целевой капитал НКО либо в качестве инвестиций по соответствующему договору;

- приобретенные ТРУ используются для операций, которые не подлежат налогообложению по НДС (п. 2 ст. 170 НК РФ);

- производится отгрузка ТРУ, передача прав на имущество либо расторжение контракта при условии, что поставщик уже получил от покупателя предоплату и принял налог с аванса к вычету;

- уменьшение стоимости поставленных ТРУ по причине снижения их ценовых или количественных характеристик;

- субсидирование из федерального бюджета на возмещение затрат по оплате ТРУ с учетом НДС.

Бухучет таких операций будет отражаться записями:

- Дт 19 Кт 68 — восстановление НДС по товарам, работам, услугам;

- Дт 91.2 Кт 19 — учет восстановленного НДС в составе прочих расходов.

НДС с авансов полученных в балансе 2018 года

В бухгалтерском балансе полученные авансы можно увидеть в структуре кредиторской задолженности по строке 1520 пассива в разделе краткосрочных обязательств. Поскольку НДС с авансов не отражается ни в доходах, ни в расходах фирмы-плательщика, то и в строке 1520 суммы авансовых платежей фиксируют без учета налога. Таким образом, НДС с полученных авансов в балансе не фиксируются.

Суммы выданных авансов образуют дебиторскую задолженность и отражаются в активе баланса без НДС в строке 1230. Если же авансы выдавались для приобретения или создания объекта ОС, то их можно увидеть в строке 1190 «Прочие внеоборотные активы».

Если поставщик после получения аванса перешел с ОСНО на УСН или наоборот

Если поставщик, будучи на ОСНО получил аванс и начислил с него НДС, а до момента отгрузки перешел на УСН, начислять НДС на сумму отгрузки он не должен. При этом принять к вычету НДС с аванса он тоже не сможет.

В обратной ситуации, когда поставщик получил предоплату в момент применения УСН, а до отгрузки перешел на общий режим налогообложения, ему придется со всей суммы отгрузки начислить НДС, а получить вычет с полученной предоплаты он не сможет.

НДС с выданного аванса после отгрузки

В момент получения товара поставщик передаст вам «отгрузочный» счет-фактуру. В этот момент принятый ранее к вычету «авансовый» НДС нужно восстановить, а к вычету принять уже «отгрузочный» налог. Восстановление НДС происходит по алгоритму:

- строим проводку Дт 76/60 Кт 68 на сумму восстанавливаемого НДС;

- в книге продаж фиксируем «авансовый» счет-фактуру;

- НДС с аванса вносим в строку 090 раздела 3 декларации.

В бухучете покупателя в момент отгрузки строим следующие проводки:

Дт 10/41… Кт 60 — оприходованы ТМЦ;

Дт 19 Кт 60 — выделен НДС из стоимости ТМЦ;

Дт 68.2 Кт 19 — НДС принят к возмещению;

Дт 60.01 Кт 60.02 — зачтен аванс поставщику;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Поставщик может вернуть аванс. В таком случае его нужно восстановить в том периоде, в котором были возвращены деньги. В учете стройте следующие проводки:

Дт 51 Кт 60 — возвращена предоплата от поставщика;

Дт 76 Кт 68.2 — восстановлен НДС с предоплаты.

Суть урока

Мы начислим НДС с полученного аванса (90 000) в 1 квартале, отразив его в книге продаж за 1 квартал.

Затем мы начислим НДС со всей суммы (150 000) во 2 квартале, отразив его в книге продаж за 2 квартал.

Наконец, мы зачтём начисленный в 1 квартале НДС с аванса (90 000), отразив его в книге покупок за 2 квартал.

- за 1 квартал будет НДС 90 000 * 18 / 118 = 13 728.81

- за 2 квартал 150 000 * 18 / 118 – 13 728.81 = 9 152.54

Расчет НДС и вычета НДС в авансовых операциях

Чтобы лучше разобраться в порядке расчета НДС с авансов, а также в отражении в декларации авансового НДС, рассмотрим следующие примеры.

Пример 1 — Получен аванс от покупателя.

ООО «Мастер» 14.01.2019 заключило контракт с ООО «Сатурн» на поставку мебели на сумму 43 000 руб., включая НДС 7 167 руб.

16.01.2019 ООО «Мастер» получило аванс от ООО «Сатурн» в размере 19 000 руб., в том числе НДС 3 167 руб.

Бухгалтер ООО «Мастер» начисление НДС с аванса полученного отразил проводками:

Дт 51 Кт 62.2 — 19 000 руб. — Поступил аванс от ООО «Сатурн».

Дт 76.НДС Кт 68.НДС — 3 167 руб. — Начислен НДС с аванса.

04.02.2019 ООО «Мастер» отгрузило ООО «Сатурн» мебель, а ООО «Сатурн», в свою очередь, оплатило поставку.

Бухгалтер ООО «Мастер» делает следующие записи:

Отгружена мебель ООО «Сатурн»: проводка — Дт 62.1 Кт 90, сумма 43 000 руб.

Начислен НДС с отгруженной ООО «Сатурн» мебели: проводка — Дт 90.3 Кт 68.НДС, сумма 7 167 руб.

НДС с полученного аванса принят к вычету: проводка — Дт 68.НДС Кт 76.НДС, сумма 3 167 руб.

Аванс от ООО «Сатурн» зачтен: проводка — Дт 62.2 Кт 62.1, сумма 19 000 руб.

В декларации за I квартал 2019 года указанные операции отразятся в разделе 3:

Получен аванс 19 000 руб., в том числе НДС 3 167 руб.:

После отгрузки мебели принят к вычету НДС с аванса:

Пример 2 — Выдан аванс поставщику.

ООО «Мастер» 15.01.2019 заключило с ООО «Лес» договор на поставку заготовок для изготовления мебели на сумму 31 000 руб., в том числе НДС 5 167 руб.

16.01.2019 ООО «Мастер» перечислило ООО «Лес» аванс в размере 15 000 руб., включая НДС 2 500 руб.

Данная операция отразится в учете ООО «Мастер» следующим образом:

Перечислен аванс ООО «Лес»: проводка — Дт 60.2 Кт 51, сумма — 15 000 руб.

С уплаченного аванса поставщику отражен НДС: проводка — Дт 19 Кт 60.2, сумма — 2 500 руб.

НДС по авансу принят к вычету: проводка — Дт 68.НДС Кт 19, сумма — 2 500 руб.

Получение материалов от ООО «Лес»: проводка — Дт 10.1 Кт 60.1, сумма — 31 000 руб.

Отражен НДС со стоимости приобретенных материалов: проводка — Дт 19 Кт 60.1, сумма — 5 167 руб.

НДС по материалам принят к вычету: проводка — Дт 68.НДС Кт 19 — 5 167 руб.

Восстановлен НДС с аванса: проводка — Дт 60.1 Кт 68.НДС, сумма — 2 500 руб.

В декларации НДС с выданного аванса указывается в разделе 3 по строке 130:

Соответственно, чтобы сумма налога к уплате не была завышена, нам нужно сделать еще одну операцию – предъявить к вычету сумму НДС с зачтенного аванса. Выполняется данная операция в ходе регламентных процедур по НДС в конце налогового периода, используется документ “Формирование записей книги покупок”. Найти его можно в меню “Операции”, пункты “Помощник по учету НДС” или “Регламентные операции НДС”. Подробно о том, как работать с данным документом я рассказывала в своем видеоуроке Документ “Формирование записей книги покупок” в программе 1С: Бухгалтерия предприятия 8 – ВИДЕО

Создаем новый документ, нажимаем кнопку “Заполнить документ” и переходим на вкладку “Полученные авансы”.

Применение КВО при авансах

Все авансы, выданные и полученные, оформляются счетом-фактурой, реквизиты которого фиксируются в книгах покупок и продаж под соответствующими КВО кодами видов операций.

В книге продаж продавец указывает данные счета-фактуры при выдаче исполнителю аванса, а покупатель восстанавливая НДС с аванса продавцу.

Запись в книге покупок продавец делает по счету-фактуре с аванса, выданного ему, чтобы принять к вычету НДС, а покупатель по счету-фактуре с аванса, выданного им, чтобы принять НДС от продавца к вычету.

При этом по полученному авансу продавец в книге продаж фиксирует счет-фактуру по КВО «02», а покупатель с этим же кодом в книге покупок указывает счет-фактуру с аванса, который он выдал.

Когда сделка совершилась, покупатель с поступившего аванса принимает НДС к вычету, что возможно только после того, как счет-фактура на аванс будет зафиксирован продавцом в его книге покупок с КВО «22».

Продавец, отгрузив товар, обязан восстановить с аванса вычет НДС после того, как покупатель укажет в своей книге продаж счет-фактуру с аванса с КВО «21».

При отгрузке счет-фактура на реализацию фиксируется продавцом и покупателем в книге продаж и покупок соответственно с КВО «01».

Чтобы не путать, какие КВО указывать при регистрации счетов-фактур, воспользуйтесь шпаргалкой ниже. Она наглядно показывает, как действовать продавцу и покупателю при отражении сделок в книгах покупок и продаж.