Сдают декларацию лица, применяющие упрощенную систему налогообложения. К ним относятся и ИП, и организации. Чтобы применять этот спецрежим, руководители компаний или ИП при регистрации пишут заявление о выборе упрощенки. Также на УСН можно перейти с ОСНО, подав соответствующее заявление в налоговую инспекцию.

Отчетность организаций на УСН в 2022 году

И хоть это изменение пока в проекте закона, но он уже прошел 1 чтение в Госдуме. Второе чтение перенесено в связи с коронавирусом.

Отмена декларации будет не для всех. Это коснется только ИП и организаций, которые применяют УСН с объектом «доходы» и используют онлайн-кассы. Вводится новый режим УСН-онлайн. На этот режим можно перейти только по заявлению налогоплательщика. При переходе на этот режим расчет налога будут проводить инспекторы ИФНС.

Поэтому предостерегаем налогоплательщиков – считайте налоги сами, это можно сделать у нас на сайте в онлайн-режиме.

В законе написано, что он должен вступить в силу с 1 июля 2022 года. Это значит, что декларацию за 2022 год сдаем в обычном режиме.

Условия применения УСН

Законодательством установлены определенные правила, которые позволяют работать на упрощенке. В 2017 году ст. 346.12 НК претерпела некоторые изменения. Они заключаются в следующем:

Показатели для упрощенки

До 2017 года

С 2022 года

Выручка от реализации

Стоимость ОС остаточная по итогам года

Среднее количество персонала компании

Из вышесказанного следует что для того чтобы сохранить спецрежим в компании бухгалтерам потребуется отслеживать изменения данных показателей. А именно, уровень выручки за отчетный период не должен пересечь установленный лимит. Стоимость основных средств не должна увеличиваться, превышая 150 млн. рублей, а численность персонала фирмы или ИП не может быть больше 100 человек.

Важно! Следует учитывать, что в состав выручки включается выручка от основной реализации бизнеса и внереализационные доходы.

По-прежнему компаниям, которые пользуются упрощенным спецрежимом, не могут открывать филиалов, чтобы не потерять право на упрощенку. Также не имеют право пользоваться УСН иностранные, бюджетные, казенные предприятия.

Особенности работы с ККМ

Чтобы сотрудники ФНС смогли самостоятельно рассчитывать налоговую базу и размер сбора, они должны получать сведения от налогоплательщика о том, какое количество средств было получено организацией или ИП в процессе ведения деятельности.

Поэтому рассчитывать на освобождение от составления декларации могут исключительно фирмы или ИП, которые следуют новым правилам работы с применением ККТ. Такие правила закрепляются в Приказе ФНС № ММВ-7-20/[email protected] Он был принят еще в апреле 2018 года.

Упрощенцы с начала следующего года должны внести некоторые правки в реквизиты чеков, выдаваемых покупателям. Чеки следует пробивать при совершении абсолютно любой операции, чтобы налоговики смогли правильно определить налоговую базу, необходимую для расчета налога.

Декларация на УСН.

До внесения изменений не требовалось выбивать чеки, если совершались операции, связанные с покупкой дивидендов, перечислением разных взносов или уплатой штрафов или пеней покупателями.

Какой лимит установлен при применении УСН? Смотрите тут.

Дополнительно не требуются чеки при безвозмездном поступлении денежных средств или получении пособий. В связи с новыми изменениями теперь налогоплательщики обязаны выбивать чеки по всем поступлениям средств.

Это приведет к значительному увеличению нагрузки на кассиров, но при этом предпринимателям не придется заниматься составлением годовой отчетности. Поэтому ИП могут сэкономить на оплате труда профессиональных бухгалтеров.

Внутреннее содержание декларации по УСН

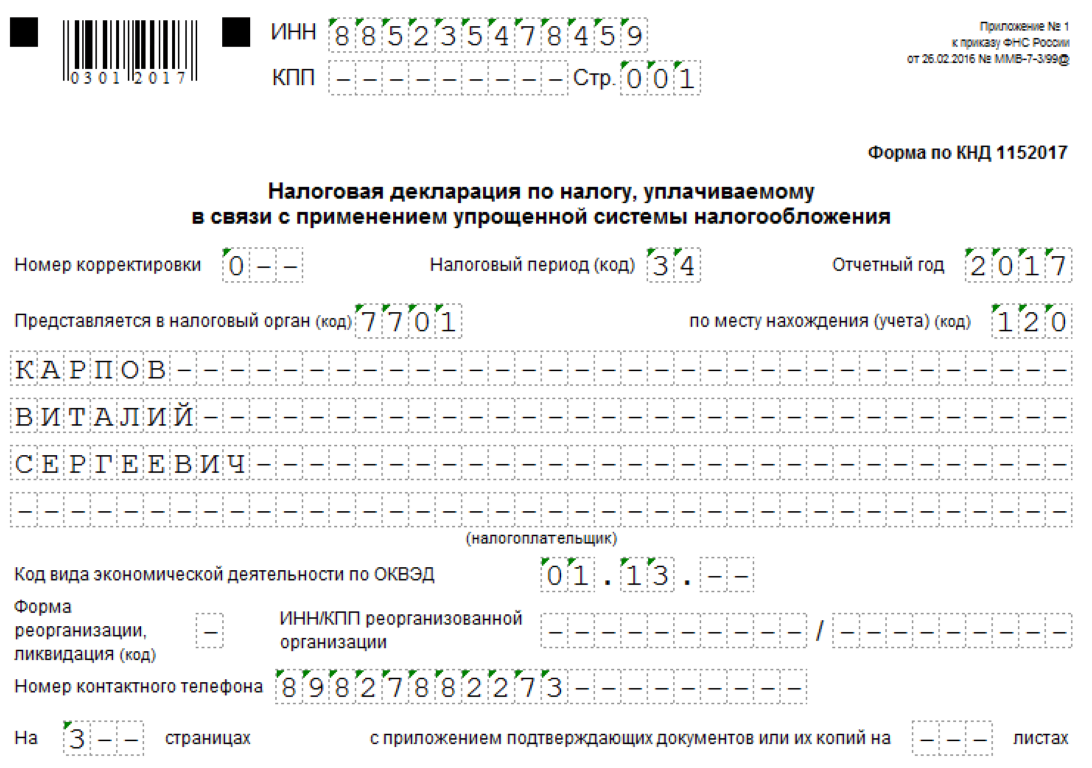

Форма декларации и указания по заполнению утверждены Приказом ФНС от 26.02.2016 № ММВ-7-3/99@.

Декларация по УСН включает титульный лист и шесть разделов. Количество листов, которые нужно сдать в ИФНС, напрямую зависит от объекта налогообложения и вида предпринимательской деятельности. Условно можно выделить три возможных варианта для декларации по УСН:

- для объекта «доходы»;

- для объекта «доходы минус расходы»;

- для налогоплательщиков, исчисляющих торговый сбор.

Плательщики с объектом «доходы» сдают все листы, кроме 1.2, 2.2. Раздел 3 заполняется только по целевому финансированию.

Если компания платит налог с доходов, а также торговый сбор, к стандартным листам нужно добавить раздел 2.1.2. Плательщики с объектом «доходы минус расходы» должны заполнять титульный лист, разделы 1.2, 2.2 и 3 (при наличии целевого финансирования).

Вместо итога

Задача автоматизации расчёта налога по УСН в масштабах всей страны довольно непростая. И после запуска проекта появятся нюансы, которые невозможно предусмотреть заранее. Ведь есть достаточно сложные бизнес-процессы, при которых подсчитать налоги, опираясь лишь на данные онлайн-касс, затруднительно.

Вполне прогнозируемо, что некоторые фирмы и ИП на “доходной” УСН пока не будут спешить переходить на новый режим расчёта налогов. Если у таких “упрощенцев” с налоговой все автоматизировано и налажено, им проще и удобнее раз в год сдать декларацию по УСН на бумаге или по ТКС. Тем более, что “1С” формирует её за несколько кликов.

В любом случае, решать вам, что будет лучше в вашем случае. Может быть, для тех ИП, кто не работает с бухгалтерской программой, это нововведение будет огромным плюсом. А таких предпринимателей достаточно много.

Отмена декларации по усн – законодательство и судебные прецеденты

объеме заявленных обществом требований подлежит оставлению без изменения, а постановления судов апелляционной и кассационной инстанций отмене. В части размера компенсации за ожидание исполнения судебного акта оставить без изменения постановления судов апелляционной и кассационной инстанции. Руководствуясь статьями 167, 176, 291.11-291.15 Арбитражного процессуального кодекса Российской Федерации, Судебная коллеги по экономическим спорам Верховного Суда Российской Федерации, ОПРЕДЕЛИЛА: постановление Третьего арбитражного апелляционного суда от 13.05.2015 и постановление Арбитражного суда Восточно-Сибирского округа от 22.07.2015 по делу № А33-16565/2014 отменить в части отказа в удовлетворении требования об обязании Тюкова Павла Александровича в течение 10 рабочих дней с момента вступления решения в законную силу передать обществу с ограниченной ответственностью «УНИСАМ-6 «КАРАВАЙ» по месту нахождения его единоличного исполнительного органа следующую документацию ООО «УНИСАМ-6 «КАРАВАЙ», полученную Тюковым П.А. по акту приема-передачи бухгалтерских документов и договоров от 29.12.2011: отчетность за 2007 год (декларации по УСН , квартальные отчеты ПФР, ФСС, отчет по НДФЛ) – 1 том (245 листов); книгу доходов

налогового органа о приостановлении таких операций, таких переводов и до получения банком решения налогового органа об отмене приостановления операций по счетам налогоплательщика-организации в банке, решения налогового органа об отмене приостановления переводов его электронных денежных средств. Таким образом, для применения указанных положений необходимо доказать наличие у налогоплательщика обязанности по представлению налоговой декларации и ее невыполнение в установленный срок. В настоящем деле такая обязанность в отношении общества доказывается инспекцией через обстоятельства, установленные судами трех инстанций в рамках дела № А54-6162/2017. Так, в указанном деле установлено, что по результатам выездной налоговой проверки общества, проведенной за период с 2012 года по 2014 год, было принято решение от 29.03.2017 № 2.9-01-12/02201 о привлечении его к ответственности за совершение налогового правонарушения ввиду утраты обществом права на применение УСН с 1 квартала 2013 года в связи с превышением средней численности работников более 100 человек, а также превышением доходов налогоплательщика в поверяемом периоде более 60 млн. рублей (за

с п. 9.1 ст. 76 НК РФ “приостановление операций по счетам налогоплательщика организации в банке отменяются в случаях, указанных в п. 3,7-9 ст. 76 НК РФ и в п. 10 ст. 101 НК РФ, а также по основаниям, предусмотренным иными ФЗ. В случае, если отмена приостановления операций по счетам налогоплательщика-организации в банке осуществлена по основаниям, предусмотренным иными ФЗ, принятие налоговым органом решения об отмене приостановления таких операций не требуется” и Банк самостоятельно может отменить приостановление операций по заявлению налогоплательщика. Следовательно, ИФНС России №7 по г. Москве было принято Решение №2042 от 01.11.2012 о приостановлении операций по счетам налогоплательщика (ООО «ТЭСТ») за не представление декларации по УСН за 2011 год. В настоящее время в налоговый орган декларация налогоплательщиком (ООО «ТЭСТ») не представлена, организация по решению налогового органа исключена из ЕГРЮЛ как недействующее юридическое лицо. Судебная коллегия арбитражного суда апелляционной инстанции поддерживает вывод арбитражного суда первой инстанции об отказе в удовлетворении исковых

не является безусловным основанием для отмены итогового решения по проверке. Сформировалась судебная практика, согласно которой нарушение процессуальных сроков проведения мероприятий налогового контроля, оформления их результатов, рассмотрения дел о налоговых правонарушениях, предусмотренных НК РФ, не влечет безусловную отмену итоговых решений по налоговым проверкам (например, Постановления 9 ААС от 09.02.2017 № 09АП-65636/2016; АС ЗСО от 27.12.2016 № Ф04-6311/2016; АС МО от 29.07.2016 № Ф05-10193/2016). Заявленный в ходе судебного разбирательства довод налогоплательщика о том, что при доначислении НДФЛ инспекция должна была учесть произведенную оплату по деятельности арбитражного управляющего по УСН, судом отклоняется, поскольку камеральная налоговая проверка осуществлялась в отношении конкретного налога – НДФЛ, а корректировка показателей по УСН для заявителя возможна путем подачи уточненной декларации по УСН . С учетом изложенного, суд соглашается с выводом инспекции о том, что за 2017 год деятельность арбитражного управляющего подлежит обложению налогом на доходы физических лиц. Привлечение к налоговой ответственности по п. 1 ст. 122 НК РФ,

сумме 13 113 259 рублей, – о признании незаконным и отмене решения №16-08/139 об отказе в привлечении к ответственности за совершение налогового правонарушения от 26 марта 2022 года в части внесения необходимых исправлений в документы бухгалтерского и налогового учета и уменьшения суммы налога на добавленную стоимость за 3 квартал 2019 года в размере 13 113 259 рублей, излишне заявленного к возмещению. В обоснование заявления указано, что обществом в установленные законом сроки подана налоговая декларация за 3 квартал 2019 года. По результатам камеральной проверки налоговым органом из состава налоговых вычетов были исключены суммы НДС в размере 13 113 259 рублей по товарам (работам, услугам), предъявленным подрядными организациями и поставщиками товаров с февраля 2018 года по июнь 2019 года, поскольку в данном периоде общество применяло упрощенную систему налогообложения с объектом налогообложения «Доходы». Позиция заявителя основана на том, что поскольку при применении УСН по объекту «Доходы» не учитывались, и не могли быть учтены

получен, но не содержал сведений, запрошенных инспекцией (л.д. 19-20 т.4). Неотражение результатов анализа поиска аналогичных налогоплательщиков в оспариваемом решении не является самостоятельным основанием для его отмены, поскольку доказательств того, что такой анализ в ходе проверки инспекцией проведен не был, заявителем не представлено. Суд соглашается с ответчиком в части выводов о том, что расчет налога, произведенный на основе сведений о самом налогоплательщике, является достоверным. Использованные данные налоговых деклараций, банковских выписок, данных, полученных у контрагентов налогоплательщика, свидетельских показаний, сведения органов исполнительной власти, а также пояснения и документы, представленные самим предпринимателем, проанализированы инспекцией комплексно и всесторонне. Согласно ст.65 Арбитражного процессуального кодекса Российской Федерации каждое лицо, участвующее в деле, должно доказать обстоятельства, на которые оно ссылается как на основание своих требований и возражений. При проверке правильности определения сумм УСН , включая расходную часть, суд не установил нарушений, влекущих отмену оспариваемого решения в указанной части. Доказательств того, что суммы расходов, уменьшающие налоговую базу по налогу,

В обоснование заявленных требований указал, что ДД.ММ.ГГГГ истец обратился в Межрайонную инспекцию ФНС № 16 по Пермскому краю с возражением на акт налоговой проверки № от ДД.ММ.ГГГГ года, поскольку нарушена процедура рассмотрения материалов проверки, что в силу абзаца 2 п.14 ст.101 НК РФ является основанием для отмены решения налогового органа. Срок проведения камеральной налоговой проверки, согласно акту, составлял с ДД.ММ.ГГГГ года по ДД.ММ.ГГГГ года. Основанием для проведения камеральной налоговой проверки послужила налоговая декларация истца по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения за 2016 год, по ТКС ДД.ММ.ГГГГ года. В требовании № № о представлении пояснений указано, что в декларации по УСН за 2016 год отражена сумма доходов в ., при этом в указанном периоде произошла реализация 2-х объектов недвижимого имущества, расположенного по адресу: 1, объект транспортного средства (автомобиль грузовой); причина- неверное заполнение налоговой декларации по УСН за 2015 год. Шварацкому Ф.Г. предложено представить подтверждающие документы,

пропущенный процессуальный срок на подачу административного иска в связи с тем, что определение об отмене судебного приказа по административному делу № 2а-1111/2016 получено ИФНС 24 ноября 2017 года (л.д.103-104 том 1). В соответствии с п. 1 и 2 ст. 346.14 НК РФ объектом налогообложения признаются: доходы; доходы, уменьшенные на величину расходов. Выбор объекта налогообложения осуществляется самим налогоплательщиком, за исключением случая, предусмотренного пунктом 3 настоящей статьи. Объект налогообложения может изменяться налогоплательщиком ежегодно. Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 31 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения. В течение налогового периода налогоплательщик не может менять объект налогообложения. В ходе рассмотрения дела судом установлено, что в рамках камеральной проверки, проводимой как по первичной налоговой декларации, так и по уточненной налоговой декларации по УСН , МИФНС № 19 объяснения от Мазалова И.П. в связи с получением доходов в

таким существенным условиям относится обеспечение возможности лица, в отношении которого проводилась проверка, участвовать в процессе рассмотрения материалов налоговой проверки лично и (или) через своего представителя и обеспечение возможности налогоплательщика представить объяснения. Основаниями для отмены указанного решения налогового органа вышестоящим налоговым органом или судом могут являться иные нарушения процедуры рассмотрения материалов налоговой проверки, если только такие нарушения привели или могли привести к принятию руководителем (заместителем руководителя) налогового органа неправомерного решения. При рассмотрении административного дела судом апелляционной инстанции представители административного истца указали, что существенных нарушений условий процедуры рассмотрения материалов налоговой проверки административным ответчиком не допущено. Нарушения при проведении проверки, состоят в том, что камеральная проверка проводилась необоснованно, поскольку никаких неточностей или ошибок представленная Ханвердиевой Т.А. декларация по УСН не содержала; действия налогового органа соответствовали процедуре проведения выездной налоговой проверки; в основу решения положены доказательства, добытые вопреки запрету, установленному п. 7 статьи 88 Налогового кодекса РФ, в связи с чем оспариваемое решение

Особенности работы с ККМ

Чтобы сотрудники ФНС смогли самостоятельно рассчитывать налоговую базу и размер сбора, они должны получать сведения от налогоплательщика о том, какое количество средств было получено организацией или ИП в процессе ведения деятельности.

Поэтому рассчитывать на освобождение от составления декларации могут исключительно фирмы или ИП, которые следуют новым правилам работы с применением ККТ. Такие правила закрепляются в Приказе ФНС № ММВ-7-20/ Он был принят еще в апреле 2022 года.

Упрощенцы с начала следующего года должны внести некоторые правки в реквизиты чеков, выдаваемых покупателям. Чеки следует пробивать при совершении абсолютно любой операции, чтобы налоговики смогли правильно определить налоговую базу, необходимую для расчета налога.

Декларация на УСН.

До внесения изменений не требовалось выбивать чеки, если совершались операции, связанные с покупкой дивидендов, перечислением разных взносов или уплатой штрафов или пеней покупателями.

Какой лимит установлен при применении УСН? Смотрите тут.

Дополнительно не требуются чеки при безвозмездном поступлении денежных средств или получении пособий. В связи с новыми изменениями теперь налогоплательщики обязаны выбивать чеки по всем поступлениям средств.

Это приведет к значительному увеличению нагрузки на кассиров, но при этом предпринимателям не придется заниматься составлением годовой отчетности. Поэтому ИП могут сэкономить на оплате труда профессиональных бухгалтеров.

Минфин планирует отменить декларацию по УСН

О том, что декларации на упрощённой системе налогообложения будут отменены, ещё в апреле 2017 года сообщил руководитель ФНС Михаил Мишустин на встрече с Президентом РФ. Однако ситуация с отменой деклараций УСН никак не развивалась, пока Премьер Медведев не дал специальное поручение по итогам инвестиционного форума в г. Сочи в феврале 2018 года.

На днях Минфин разместил на официальном сайте нормативных актов соответствующий законопроект, однако никакой конкретной информации в нём пока ещё нет. Из имеющихся сведений можно сделать вывод, что декларации не будут сдавать только некоторые категории плательщиков единого налога на УСН.

Информация об их доходах и расчёт налоговых обязательств будет осуществляться по данным контрольно-кассовой техники, передающей информацию о продажах через интернет в ИФНС.

Возможно, отчитываться не будут только плательщики УСН Доходы, потому что налоговая база для УСН Доходы минус расходы формируется с учётом произведённых предпринимательских затрат, а не просто кассовой выручки. Но у Минфина ещё есть время, чтобы разработать онлайн-механизм учёта расходов.

Напоминаем плательщикам упрощённой системы, что сейчас идёт отчётная кампания за 2017 год. Сдать декларации должны все упрощенцы, в том числе, неработающие. Срок сдачи – для организаций не позднее 31 марта (в этом году крайний срок перенесён на 2 апреля), а для ИП не позднее 30 апреля 2018 года.

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

- Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Регистрация ИП в 2022 году Полная инструкция по регистрации ИПРегистрация ИП онлайнАдрес ИПНазвание ИП Образцы документов Документы для регистрации ИПФорма Р21001 Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ИПКонсультация по подбору кодов ОКВЭД Услуги Регистрация ИП «под ключ»

- Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

- Изменения в ООО Форма Р13014Смена директора ОООСмена юридического адресаДобавление кодов ОКВЭД для ОООИзменение уставаУвеличение уставного капиталаЛиквидация ООО Изменения в ИП Форма Р24001Добавление ОКВЭД для ИПСмена прописки ИПКак ИП стать самозанятымЗакрытие ИП

- Услуги Изменения ИП «под ключ»Изменения ООО «под ключ»

- Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

- Счёт для ИП Нужен ли расчётный счёт для ИПИспользование личного счёта вместо расчётногоКак открыть расчётный счётВ каком банке лучше открыть расчётный счёт для ИПКак выгодно снять наличные со счёта ИП Счёт для ООО Открытие расчётного счёта для ОООГде лучше открыть расчётный счёт для ОООЛегальный вывод прибыли для ООО Банки Открытие расчётного счёта в СбербанкеАльфа-банк для юридических лиц

- Помощь Калькулятор РКО

- Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

- ОСНО Основная система налогообложения УСН УСН доходыУСН доходы минус расходыВиды деятельности ИП на УСНПереход на УСН ПСН Патентная система налогообложенияВиды деятельности ИП на патентеОбразец заявления на патент Самозанятые Налог на профессиональный доходВиды деятельности для самозанятыхМожет ли ИП быть самозанятымЧитать все статьи

- Налоговый календарь 2022Налоги ОООНалоги ИПВзносы ИПКак выбрать систему налогообложенияНалоговые каникулы ИП Налоговые калькуляторы Калькулятор УСНКалькулятор ЕНВДКалькулятор ПСНКалькулятор НДСКалькулятор страховых взносов Помощь Консультация по налогообложению

- Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

- Бухгалтерия ИП самостоятельноБухгалтерия ООО самостоятельноОтчётность за работниковНулевая отчётностьДекларация ЕНВД Отчётность на УСН Декларация УСНОтчёты ИП на УСН с работникамиОтчёты ИП на УСН без работниковНулевая отчётность по УСНДекларация УСН при закрытии ИПЧитать все статьи

- Помощь Бесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса Сервисы Декларация УСН онлайнДекларация ЕНВД онлайнКалькулятор страховых взносовБесплатная проверка контрагентов

- Сервис подготовки деклараций УСН/ЕНВД Расчёт платежей УСН/ЕНВД Автоматическое заполнение Актуальные бланки Подготовить декларацию

- Регистрация ООО и ИПДекларация УСН/ЕНВДВыставить счёт онлайнПодбор кодов ОКВЭДКалькулятор тарифов РКОПоиск по базе ЕГРЮЛ/ЕГРИПЗакрытие ИПКалькулятор страховых взносовПредложения партнёров

- Налоговые калькуляторы Калькулятор НДСКалькулятор УСНКалькулятор ЕНВДКалькулятор ПСН

- Регистрация бизнеса Консультация по регистрации ОООКонсультация по регистрации ИПКонсультации по кодам ОКВЭД Банки Калькулятор РКО Бухгалтерия и налоги Консультация по налогообложениюБесплатное бухгалтерское обслуживание 1СБухгалтерский аудит бизнеса

- Книги по бизнесу Кафе/Бар/ПиццерияСалон красотыРозничный магазинОптовая торговляЮридические услугиИнтернет магазин

- Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Облако тегов

- Благодарность от ОФ «Лучик Детства»

- Российско-болгарский бизнес-форум

- Дебоширов на МЦК будут выявлять с помощью искусственного интеллекта

- 10 марта 2022 года состоится общее собрание акционеров Акционерного общества «Российское агентство поддержки малого и среднего бизнеса»

- Минпромторг объяснил, кто продолжит работу в нерабочие дни

Российское агентство поддержки малого и среднего бизнеса создано более 25 лет назад как одна из первых организаций поддержки предпринимательства в сфере предоставления информационно-аналитических и маркетинговых, консультационных и обучающих услуг.

Напомним, что «доходные» упрощенцы могут уменьшить налог на перечисленные страхвзносы: за работников — не более 50% от суммы налога, предприниматели за себя — полностью. Для того чтобы налоговики учли страхвзносы при расчете налога, упрощенцам необходимо сообщить об этом через личный кабинет. По итогам года налоговики также через личный кабинет отправят уведомление с суммой налога к перечислению. Ее рассчитают с даты перехода и до окончания налогового периода.

Глава ФНС сообщил Путину срок отмены декларации по УСН

Глава сообщил Путину срок отмены декларации по УСН Декларацию по УСН навсегда отменят. Об этом стало известно по итогам встречи 6 мая 2019 года главы ФНС Михаила Мишустина и Владимира Путина. Какие декларации отменены в 2019 годуСкачать Срок отмены декларации по УСН 6 мая Президент провел рабочую встречу с руководителем ФНС. На встрече глава ведомства доложил о налоговых поступлениях 2018 года и итогах первого квартала 2019 года. Также был затронут вопрос отмены декларации по упрощенке. Владимир Путин уточнил, как идет реформа кассовой техники. Михаил Мишустин подчеркнул, что количество зарегистрированных касс выросло вдвое по сравнению с тем, что было раньше. Всего более 800 тысяч юрлиц установили 2,3 млн онлайн-касс. Благодаря новой технологии можно будет отказаться от деклараций на УСН. «Эта технология стала популярной. Собственникам нравится, потому что они фактически ведут учет того, что у них происходит, имеют систему онлайн. И многие сегодня ждут, что мы, как мы и обещали, отменим декларации, которые связаны с ведением бизнеса, если компания использует кассовый аппарат по упрощенной системе налогообложения. Такие инициативы готовятся. Сейчас мы прорабатываем наши информационные системы», — добавил Михаил Мишустин. Как следует из проекта закона, декларацию по УСН отменят с отчетности за 2019 год. Путин поручил отменить декларацию по УСН Путин поручил Правительству утвердить исчерпывающий перечень отчётности для компаний, чтобы у чиновников не было соблазна с помощью разного рода ведомственных инструкций и приказов тихой сапой нагружать бизнес, вводить новые формы отчётности. Также Путин объявил об упрощении отчетности для малого бизнеса. С 2019 года для ИП полностью отменят отчеты, а для ООО на УСН будет отмена с 2019 года декларация по УСН. При этом налоговики перейдут на автоматическое начисление и списание налогов. Минфин уже приступил к разработке закона об отмене декларации по УСН. Путин отменил три декларации Президент подписал Федеральный закон от 15.04.2019 № 63-ФЗ: три декларации для ИП и компаний навсегда отменены. Список деклараций смотрите в обзоре журнала «Упрощенка». Президент отменил две декларации — по земельному и транспортному налогу юрлиц. Компании эти декларации сдавать не должны с 2022 года. ФНС сообщила, что в отчетах нет необходимости: у налоговиков есть все данные, с помощью которых они могут рассчитать налог. Для компаний это означает, что они не будут сдавать декларацию на землю и транспорт организаций. Напомним, для ИП декларации по всем имущественным налогам были отменены ранее. Как отметили налоговики, налоговые инспекции будут сами информировать организации, владеющие транспортными средствами и земельными участками, об исчисленных налогах. Всю необходимую информацию Налоговая служба автоматически получит от регистрирующих органов (управления Росреестра, подразделения ГИБДД, центры ГИМС МЧС России, органы гостехнадзора и т.п.). «Если выяснится, что налогоплательщик необоснованно заплатил меньше, чем рассчитали в инспекции, то ему направят требование об уплате налога. Такая технология позволит взаимодействовать налоговым инспекциям только с недобросовестными плательщиками, что сократит издержки на оформление и представление налоговой отчетности для остальных участников налоговых отношений», — сказано на сайте ФНС. Законом отменяется еще одна декларация — форма 4-НДФЛ, которую обязаны сдавать ИП. Эта декларация о предполагаемом доходе и ИП путаются, как ее заполнять. В ней отражается предполагаемый к получению доход. На основе этих данных ИФНС рассчитает, сколько ИП будет платить авансов по году. Поэтому ошибаться в отчете нельзя. Статья по теме: ФНС ввела новый отчет для малого бизнеса: штраф за несдачу 500 000 рублей Форму до ее отмены подают: После регистрации ИП в 2019 году на ОСН при получении первого дохода с начала ведения предпринимательской деятельности в случае уменьшения/увеличения более чем на 50% дохода, отраженного в ранее сданной в 2019 году декларации 4-НДФЛ или же в 3-НДФЛ за 2018 год при утрате права на применение УСН и автоматическом переходе на ОСНИсточник: https://www.26-2.ru/news/354950-glava-soobshchil-putinu-srok-otmeny-deklaratsii-po-usn?utm_referrer=https://zen.yandex.com