Форма пояснений не предполагает представления вместе с ней дополнительных документов (копий). Таблицы разработаны таким образом, что при их корректном заполнении налоговикам будет видна вся необходимая им информация:

Как в Контур.Экстерн ответить на требование о представлении пояснений к НДС

В соответствии со статьей 23 п. 5.1 НК РФ в редакции статьи 10 134-ФЗ от 28.06.2013, налогоплательщики, которые обязаны представлять налоговые декларации в электронном виде, должны обеспечить возможность получения требований в электронном виде, а также обязаны передать налоговому органу квитанцию о приеме требования в электронной форме в течение шести дней со дня его отправки налоговым органом. В соответствии с пунктом 5 ст.93.1 НК РФ, лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения. Так как в нормативных документах не зафиксировано, что считать моментом получения требования, рекомендуем ориентироваться на дату отправки квитанции, т.к. данный документ является фактом получения требования (но при условии, что квитанция отправлена в установленные сроки).

Требование о представлении пояснений к НДС говорит о том, что при сверке между контрагентами по счетам-фактурам в базе ИФНС были обнаружены несоответствия. В ФНС различают несколько видов несоответствий при сверке счетов-фактур:

- Запись об операции отсутствует у контрагента;

- Возможно, допущена ошибка в графах;

- Несоответствие данных об операции между разделом 8 или приложения 1 к разделу 8 и разделом 9 или приложением 1 к разделу 9.

Когда налоговая просит пояснения по представленному отчету по НДС

Условия, касающиеся дачи налоговикам пояснений к декларации по НДС, изложены в п. 3 ст. 88 НК РФ. После того как плательщик НДС представил в свою ИФНС декларацию, сотрудники налоговой в обязательном порядке проводят камеральную проверку документа. И если в ходе нее у них возникают вопросы, плательщику, подавшему декларацию, направляется запрос на разъяснение неясных налоговикам моментов.

ВНИМАНИЕ! ФНС утвердила очередные изменения в форму декларации по НДС (приказ от 26.03.2022 № ЕД-7-3/228@). Сдать отчет по этой форме впервые нужно будет за 3 квартал 2022 года. Об изменениях в формуляре читайте здесь.

Основные случаи, когда запрос на разъяснения по декларации точно будет направлен плательщику, такие:

- если в декларации обнаружены ошибки (например, несоответствие контрольных значений);

- если данные декларации не совпадают с информацией, имеющейся у налогового органа по данному плательщику (например, у налоговиков есть данные встречных проверок с контрагентами плательщика, по которым выходит одна сумма оборотов, а в представленном плательщиком расчете указана другая);

- по итогам представленной декларации получается сумма НДС к вычету (возврату) из бюджета;

- при подаче уточненной декларации уточненная сумма НДС к уплате в бюджет меньше, чем была в исходном расчете.

Возможны и другие варианты, кроме перечисленных. Однако все они объединены в логические группы, которым присвоен определенный код.

НДС: уточненная декларация – пояснения

ИФНС затребует объяснения и в случае подачи уточненной декларации с меньшей суммой НДС к уплате, чем в первоначальном отчете. Если компания при этом обнаружит наличие ошибки, то будет вправе подать новую «уточненку» без представления дополнительных пояснений. Если же ошибки не найдены (например, компания скорректировала НДС на сумму прежде не учтенного вычета), то в пояснениях предприятию следует аргументированно доказать правильность исправленной суммы:

Готовим разъяснения по ошибкам

Если запрос ФНС содержит конкретный код ошибки, то действия налогоплательщика следующие. В первую очередь, требуется проверить декларацию по НДС:

- проконтролируйте правильность заполнения и арифметические подсчеты;

- сверьте данные с документами (журналами учета, счетами-фактурами, книгами покупок/продаж);

- проверьте суммы начисленного налога по ставкам.

Обратите особое внимание на то, как отражены в декларации сведения, по которым пришел запрос от ФНС (даты, суммы, номера счетов-фактур и прочее).

После проверки у налогоплательщика есть три варианта действия:

Ошибок в декларации нет

Если в отчетности нет ошибок, то придется пояснить ФНС причину выявленных расхождений. В разъяснении следует указать, что:

- причин для подготовки уточненной декларации нет;

- ошибки, расхождения и недочеты отсутствуют;

- есть причины и основания, по которым компания не считает выявленные расхождения ошибкой.

Правила закреплены Письмом ФНС России от 03.12.2018 N ЕД-4-15/23367@.

Имеются недочеты, но налог не занижен

Если недочет в отчете не привел к искажению сумм налоговой базы и занижению НДС, у налогоплательщика есть выбор. Допустимо три варианта:

- Подать пояснения, указав верные сведения в письме.

- Подготовить корректировочный отчет.

- Подать одновременно и уточненку, и разъяснения.

Последний вариант рекомендован ФНС. Но этот способ подачи пояснений — право налогоплательщика, а не обязанность.

Имеются ошибки, налог занижен

Если же ошибки привели к занижению налога в отчетности, то подайте корректировку. А вот пояснения в данном случае предоставлять в ФНС не обязательно.

Не забудьте доплатить часть налога, если в результате исправления ошибки образовалась недоимка перед бюджетом.

Инструкция по ответу на требование налоговой по декларации по НДС

Вы получили требование от налоговой инспекции предоставить пояснения по декларации. Каковы ваши дальнейшие действия:

Шаг 1. Вы должны отправить квитанцию о получении в течении 6 дней со дня получения (п.5.1. ст. 23 НК РФ). Если в отведенный срок вы это не сделали, то инспекторы вправе в течение 10 дней по истечении срока передачи квитанций принять решение о приостановлении операций по счетам (п. 3 ст. 76 НК РФ).

Шаг 2. Проверить по какой форме направить пояснение. Представить электронные пояснения компания должна, если инспекторы запросили их на основании п. 3 ст. 88 НК РФ. Пояснения и иные требования компания вправе направить на бумаге, если сдавала бумажную декларацию.

Шаг 3. Выяснить, какие расхождения надо пояснить. Для этого налоговики в своем требовании указывают на допущенные плательщиком ошибки, используя специальную кодировку. Например, по контрольным соотношениям, отсутствующим в книге продаж счетам-фактурам, расхождениям в книге покупок и т.д. Для этого налоговики в своем требовании используют специальную кодировку.

- Код ошибки 1 означает, что: в налоговой декларации контрагента отсутствует запись об операции; контрагент не отчитался по налогу на добавленную стоимость за аналогичный период; в налоговой декларации контрагента приведены нулевые показатели; ошибки, допущенные в отчете, не дают возможности идентифицировать счет-фактуру и сопоставить ее с данными декларации контрагента.

- Код ошибки 2 означает, что данные об операции между разделом 8 «Сведения из книги покупок» и разделом 9 «Сведения из книги продаж» налоговой декларации за отчетный период имеют расхождения. Это может случиться, если к вычету была принята сумма налога по авансовым счетам-фактурам, исчисленным ранее. В этом случае необходимы пояснения по авансам.

- Код ошибки 3 означает, что данные по операциям между разделом 10 «Сведения из журнала учета выставленных счетов-фактур» и разделом 11 «Сведения из журнала учета полученных счетов-фактур» налоговой декларации, предоставленной в налоговый орган, не соответствуют друг другу. Это может произойти, например, при занесении в декларацию сведений о посреднических операциях.

- Код ошибки 4 указывает на допущенную ошибку в любой графе декларации (номер графы с возможно допущенной ошибкой будет указан в скобках).

Шаг 4. Подготовить и отправить пояснения.

Ошибок нет. Чтобы пояснить, что ошибок нет, не изменяйте сведения в форме. Так компания сообщит, что в счете фактуре и декларации всё верно.

Ошибки есть, но компания не занизила налог. Уточните неверные реквизиты в пояснениях без подачи уточненной декларации. Типичные ошибки: неверный код операции; некорректные реквизиты; разная стоимость товара.

Ошибка есть и налог занижен. Отвечать на требование не нужно. Внесите исправления в книги покупок и продаж и подавайте уточненную декларацию.

Нет счета-фактуры. Поставщик должен заполнить отдельные таблицы (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/696@).

Расхождения есть внутри декларации. Заполняется отдельная таблица (новая форма декларации, утв. приказом ФНС России от 20.12.2016 № ММВ-7-3/696@). Про новую декларацию предлагаем подробнее узнать из записи вебинара « НДС: новая редакция декларации, налог на Google».

Внимание! Пояснения или уточнённая налоговая декларация представляются в налоговый орган в течение 5 дней с даты получения требования. Вместе с пояснениями налогоплательщик вправе в соответствии с п. 4 ст. 88 НК РФ дополнительно представить документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Как сложилось на практике: Практически никто не получает код ошибки 3. До настоящего момента в ФНС не проявляли должного контроля в части проверки нестыковки счетов-фактур, когда происходит приобретение и реализация через посредников. С этого года контроль будет ужесточён. Внесли все поправки во внутренние регламенты, отработано программное обеспечение, и теперь налоговики будут более сурово и тщательно проверять, если идет реализация ТРУ через посредников.

Как составить пояснения для налоговиков: вопросы-ответы с примером

Приводим ответы на вопросы бухгалтеров по составлению пояснений для ИФНС.

В какой форме предоставляются пояснения на требования налоговой инспекции по камеральной проверке декларации по НДС?

Налогоплательщики, на которых НК РФ возложена обязанность представлять декларацию по НДС в электронной форме, при проведении камеральной налоговой проверки декларации представляют пояснения, предусмотренные п. 3 ст. 88 НК РФ, в электронной форме по ТКС через оператора ЭДО по формату, утвержденному ФНС (Приказ от 16.12.2016 № ММВ-7-15/682@).

При представлении пояснений на бумажном носителе они не считаются представленными (Письмо Минфина России от 22.07.2019 № 03-02-08/54231).

Можно ли ответить на требование налоговиков письмом в произвольной форме по ТКС с указанием, что это ответ на конкретное требование?

Налогоплательщик представляет пояснения в электронной форме по ТКС по специальному формату, установленному ФНС в Приказе № ММВ-7-15/682@. Формализованным ответом на требование налогового органа считается ответ, содержащий документы в формате .xml. В противном случае пояснения не будут считаться представленными.

По желанию вместе с пояснениями по утвержденному формату можно отправить в неформализованном виде дополнительную информацию с темой письма, например: «Дополнение к ответу на требование от. №. ».

Неформализованные документы представляются в виде скан-образов в форматах .tif, .jpg, .pdf или .png (таблица 4.10 к Приказу ФНС России от 18.01.2017 № ММВ-7-6/16@, пп. 4, 5 приложения к Письму ФНС России от 03.12.2018 № ЕД-4-15/23367@).

В течение какого времени представляется пояснение на требование инспекции, проводившей камеральную проверку декларации по НДС?

Пояснения в ответ на полученное от налогового органа требование представляются в течение пяти рабочих дней со дня получения требования (п. 3 ст. 88 НК РФ).

В некоторых случаях налоговый орган при направлении требования о представлении пояснений использует формы, приведенные в приложениях 2.1 — 2.9 к Рекомендациям по проведению камеральных налоговых проверок (абз. 9 п. 2.7 рекомендаций). Такое наблюдается, в частности, если выявленные ошибки и (или) противоречия между сведениями, содержащимися в представленных документах, либо несоответствия между сведениями налогоплательщика с имеющимися у налогового органа свидетельствуют:

— о занижении подлежащей уплате в бюджет суммы НДС;

— о завышении заявленной к возмещению суммы НДС.

Налогоплательщику, получившему подобное требование, необходимо передать налоговому органу в электронной форме по ТКС через оператора ЭДО квитанцию о приеме документов в течение шести дней со дня их отправки налоговым органом (абз. 2 п. 5.1 ст. 23 НК РФ).

Со дня, следующего за днем отправки в налоговый орган квитанции о приеме требования о представлении документов, начинается пятидневный срок для представления пояснений или внесения соответствующих исправлений (абз. 1 п. 3 ст. 88, п. 2 ст. 6.1 НК РФ).

Как составить пояснения к декларации по НДС по требованию налогового органа?

Пояснения составляются по той форме, которую налоговый орган запросил в требовании (п. 3, 6 ст. 88 НК РФ, приложение 4 к Приказу ФНС России от 07.11.2018 № ММВ-7-2/628@).

Вправе ли налогоплательщик не отвечать на требование о представлении пояснений, в котором отсутствует указание на конкретные противоречия, выявленные в ходе «камералки» декларации по НДС?

Требование о представлении пояснений, в котором не указаны причины его направления, может расцениваться как направленное при отсутствии установленных НК РФ оснований. Кроме того, оно лишает налогоплательщика возможности исполнить его по существу, что также является нарушением прав налогоплательщика (пп. 7 п. 1 ст. 21 НК РФ).

Следовательно, налогоплательщик вправе не выполнять неправомерные акты и требования налоговых органов, не соответствующие НК РФ (пп. 11 п. 1 ст. 21 НК РФ).

Поскольку за непредставление в пятидневный срок пояснений, истребованных в порядке п. 3 ст. 88 НК РФ в рамках камеральной налоговой проверки декларации, предусмотрен штраф по ст. 129.1 НК РФ, налогоплательщик (при указанных обстоятельствах) может:

— направить по установленному ФНС формату пояснения, в которых, например, будет указано, что налоговая декларация заполнена им в соответствии с требованиями гл. 21 НК РФ и данными налогового учета; в связи с отсутствием указания в требовании конкретных противоречий, выявленных камеральной проверкой, не представляется возможным проанализировать причины расхождений и представить соответствующие пояснения;

— не исполнять требование на основании пп. 11 п. 1 ст. 21 НК РФ.

Однако в последнем случае не исключено, что налоговый орган вынесет решение о привлечении к ответственности за непредставление пояснений со всеми вытекающими отсюда последствиями.

Как расшифровать код возможной ошибки, указанный (справочно) в перечне операций, по которым установлены расхождения?

— запись об операции отсутствует в декларации контрагента по НДС;

— контрагент не представил декларацию по НДС за аналогичный отчетный период;

— контрагент представил налоговую декларацию с нулевыми показателями;

— допущенные ошибки не позволяют идентифицировать запись о счете-фактуре и, соответственно, сопоставить ее с контрагентом

Не соответствуют друг другу данные об операции в разд. 8 и 9 (сведения из книг покупок и продаж), приложениях 1 к указанным разделам (сведения из дополнительных листов книг покупок и продаж), например, при принятии к вычету суммы «авансового» НДС

Не соответствуют друг другу данные об операции в разд. 10 и 11 (сведения из журналов учета выставленных и полученных счетов-фактур), например, при отражении посреднических операций или операций по или договорам транспортной экспедиции

Возможно, допущена ошибка в какой-либо графе (номер графы с предполагаемой ошибкой приводится в скобках)

В разделах 8 — 12 не указана дата счета-фактуры или указанная дата превышает отчетный период, за который представлена декларация по НДС

В разделе 8 (приложении 1 к разделу) заявлен вычет по НДС в налоговых периодах за пределами трех лет

В разделе 8 (приложение 1 к разделу) заявлен вычет по НДС на основании счета-фактуры, составленного до даты государственной регистрации

В разделах 8 — 12 некорректно указан код вида операции

Допущены ошибки при аннулировании записей в разд. 9 (приложение 1 к разделу), а именно сумма НДС, указанная с отрицательным значением, превышает сумму НДС, отраженную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует запись по счету-фактуре, подлежащая аннулированию

Как составить пояснения по указанным в требовании инспекции расхождениям, если в ходе изучения записей налогоплательщик не выявил ошибок?

Если декларация заполнена правильно, в пояснениях нужно указать, что в ней нет ошибок, противоречий и несоответствий, а также оснований для подачи уточненной налоговой декларации.

Следует также пояснить причины расхождений, на которые указал налоговый орган, и почему таковые не являются ошибкой.

При представлении пояснений в адрес налогового органа налогоплательщик вправе дополнительно подать документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (п. 4 ст. 88 НК РФ).

Как составить пояснения, если в ходе изучения записей, внесенных в требование налогового органа, налогоплательщик выявил ошибки, которые не привели к занижению суммы НДС?

В пояснениях нужно отразить причины возникновения ошибок и правильные данные. Вместо пояснений налогоплательщик может подать уточненную декларацию по НДС (п. 1 ст. 81, п. 3 ст. 88 НК РФ).

Вместе с тем ФНС в п. 4 Письма № ЕД-4-15/23367@ рекомендует представить и пояснения, и «уточненку», но право выбора остается за налогоплательщиком.

Как составить пояснения, если при изучении указанных в требовании записей налогоплательщик выявил ошибки, приведшие к занижению суммы НДС?

В подобной ситуации налогоплательщик обязан сдать уточненную декларацию по НДС с корректными данными.

Пояснения можно представить, но это не обязательно (п. 1 ст. 81, п. 3 ст. 88 НК РФ).

Как составить пояснения к декларации по НДС по льготируемым операциям?

Рекомендуется составлять пояснения к льготируемым операциям в виде реестра документов, которые подтверждают льготы по НДС. Такой реестр приведен в приложении 1 к Письму ФНС России от 26.01.2017 № ЕД-4-15/1281@. К реестру также прикладывают перечень и формы типовых договоров, которые используются в льготных операциях.

Форма требования о представлении пояснений на основании п. 6 ст. 88 НК РФ содержится в приложении к Письму ФНС России от 05.06.2017 № ЕД-4-15/10574.

Вместе с тем можно подавать пояснения в любом другом виде, однако они будут иметь меньшее преимущество по сравнению с реестром.

В какой срок нужно подавать пояснения, подтверждающие льготы по НДС?

Пояснения (в виде реестра либо в другом виде) к льготируемым операциям подают в течение пяти рабочих дней с даты получения требования

Как составить пояснение по факту высокого удельного веса вычетов по НДС?

В соответствии с нормативом, утвержденным Приказом ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» (п. 3), налоговый вычет по НДС не должен превышать 89 % от начисленных сумм НДС за 12 месяцев.

Налоговый орган определяет этот показатель на основании данных, указанных в декларациях за последние налоговые периоды (четыре квартала). В этой связи налогоплательщику целесообразно ежеквартально определять долю вычетов за четыре последних оконченных квартала.

В дополнение к установленному нормативу налогоплательщики могут обращаться к статистическим данным. В зависимости от региона среднюю долю вычетов по НДС от суммы налога, исчисленной по налогооблагаемым объектам, можно получить на основе информации, публикуемой ежеквартально на сайте ФНС в разделе «Иные функции ФНС» («Статистика и аналитика» / «Данные по формам статистической налоговой отчетности» / «Отчет о структуре начисления налога на добавленную стоимость»).

По данным НДС-декларации показатель своей доли (Д) в общем случае можно определить следующим образом:

Д = Показатель строки 190 разд. 3 / Показатель строки 118 разд. 3.

Если доля вычетов налогоплательщика превышает установленные значения, его деятельностью заинтересуются налоговики. Возможно, для начала они попросят соответствующие пояснения. И если таковые имеют объективный характер, есть вероятность снижения риска включения налогоплательщика в план выездных налоговых проверок.

Пояснения о доле вычетов по НДС составляются в произвольном виде. В них нужно указать обстоятельства, в связи с которыми НДС-вычеты оказались значительными. При необходимости к пояснениям можно приложить копии первичных документов, выписки из регистров бухгалтерского и налогового учета.

В качестве примера приведем образец ответа на подобный запрос налогового органа.

ИНН 7727090750, КПП 772701001

Исх. № __________ от ____________

На № __________ от ____________

Пояснения

по факту высокого удельного веса налоговых вычетов по НДС

В ответ на Ваше информационное письмо о проведении анализа налоговой отчетности по НДС за I — IV кварталы 2019 года в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин высокого удельного веса налоговых вычетов по НДС сообщаем следующее.

Обществом с ограниченной ответственностью «Фортуна» проведен анализ налоговых деклараций по НДС за I — IV кварталы 2019 года. По итогам проведенного анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению сумм данного налога, подлежащих уплате в бюджет, в представленных за указанные периоды налоговых декларациях не выявлены.

В связи с этим нет оснований для представления уточненных налоговых деклараций по НДС.

Что касается высокого удельного веса вычетов, он объясняется следующими объективными обстоятельствами.

1. За налоговые периоды 2019 года спрос покупателей на товары, продаваемые Обществом, снизился и, соответственно, снизился объем продаж на 15 % по сравнению с предыдущим годом (отчеты отдела сбыта от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020).

2. За тот же период цены поставщиков, у которых Общество приобретает продукцию, выросли в среднем на 12 % (отчеты отдела снабжения от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020). В связи с этим выросла сумма НДС, принятого к вычету.

В настоящее время Общество с ограниченной ответственностью «Фортуна» предпринимает следующие меры по увеличению выручки от реализации и уменьшению затрат на приобретение товаров:

— поиск новых поставщиков, реализующих продукцию по более низким ценам;

— изменение ассортимента продаваемой продукции;

— расширение рынка сбыта (подробнее см. план маркетинга и продаж от 09.01.2022 № 1).

1. Отчеты отдела сбыта от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020.

2. Отчеты отдела снабжения от 05.04.2019, от 05.07.2019, от 02.10.2019 и от 10.01.2020.

3. План маркетинга и продаж от 09.01.2022 № 1.

Как составить пояснения на требование налогового органа о причинах расхождений в декларации по НДС (несоответствие счетов-фактур в книге покупок налогоплательщика, отраженных в базе «АСК НДС-2», счетам-фактурам контрагента, отраженным в книге продаж)?

На требование налогового органа о представлении пояснений при выявлении несоответствия счетов-фактур в книге покупок покупателя с данными, отраженными в книге продаж продавца, можно представить следующий ответ.

Ответ на требование №_______ от ____________

о причинах расхождений в налоговой декларации по НДС

Общество с ограниченной ответственностью «Фортуна» в ответ на Ваше сообщение (с требованием представления) № ___ от ______ поясняет следующее.

Сумма налога и вычетов в декларации за IV квартал 2019 года указана верно: по строке 190 раздела 3 сумма вычетов составила 4 320 000 руб.

Расхождения с данными контрагента Общества возникли из-за переноса вычета по НДС в сумме 650 000 руб. с IV квартала 2019 года

на I квартал 2022 года.

Общество пользуется правом, предоставленным п. 1.1 ст. 172 НК РФ.

Привет, Гость! У «Клерка» новый курс!

(ФСБУ 5/2019, ФСБУ 25/2018, ФСБУ 26/2020, ФСБУ 6/2020, ФСБУ 27/2021.)

Успейте записаться, пока есть места! Обучение онлайн 1 месяц. Старт курса уже 15 февраля, программа здесь.

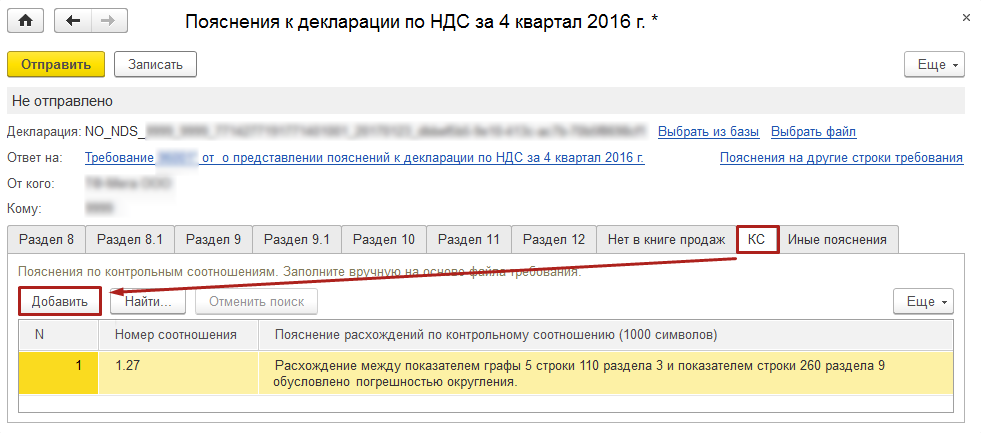

Формирование пояснений по контрольным соотношениям

При необходимости представить пояснения не только по выявленным несоответствиям в разделах 8–12 налоговой декларации, но и по нарушениям контрольных соотношений показателей, откройте документ о представлении пояснений и перейдите на закладку КС, где с помощью кнопки Добавить внесите в графы:

- Номер соотношения — номер контрольного соотношения из полученного Требования, соответствующий приложению к письму ФНС России от 23.03.2015 № ГД-4-3/4550@.

- Пояснение расхождений по контрольному соотношению (1000 символов) — текстовую информацию, поясняющую возникшие расхождения:

Если в результате проверки требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, следует представить уточненную налоговую декларацию.

В случае если налогоплательщику было направлено требование о представлении пояснений только по контрольным соотношениям показателей налоговой декларации по налогу на добавленную стоимость, то поступивший файл требования не будет содержать файлы приложений по разделам 8–12.

При подготовке ответа на требование в документе Пояснения к декларации необходимо вручную указать налоговую декларацию, к которой и представляются пояснения, пройдя по гиперссылкам Выбрать из базы или Выбрать файл.

Далее на закладке “КС” нужно представить пояснения, как было описано выше. При этом в документе закладки, предназначенные для исправления показателей Разделов 8–12 декларации по НДС, будут отсутствовать.

Когда подавать уточненку не обязательно

Уточненку можно не подавать в двух случаях: ошибка не влияет на сумму НДС к уплате либо ошибка приводит к завышению налога. Тогда подача уточненки — ваше право, а не обязанность (п. 1 ст. 81 НК РФ).

Из-за ошибки сумма НДС не изменилась

Не все ошибки приводят к искажению НДС. Некоторые из них никак не влияют на сумму налога. Например, ошибка в номере или дате счета-фактуры, в номере ГТД, в реквизитах контрагента и так далее. Подавать уточненку в таком случае необязательно.

При камеральной проверке декларация с такой ошибкой не пройдет формально-логистического контроля, и ФНС запросит у вас пояснения. В ответе укажите верные данные, которые должны быть в декларации, и отправьте в ФНС в течение 5 рабочих дней.

ФНС в своих письмах от 03.12.2018 № ЕД-4-15/23367 и от 06.11.2015 № ЕД-4-15/19395 просит в таких случаях подавать уточненку вместе с пояснениями, даже если ошибка не привела к занижению налога. Законодательной силы письмо не имеет, подача уточненки — по-прежнему ваше право.

Из-за ошибки возникла переплата по налогу

Если ошибка привела к переплате НДС, воспользуйтесь любым из трех способов ее устранения (п. 1 ст. 54 и п. 1 ст. 81 НК РФ):

- подайте уточненную декларацию в том периоде, в котором обнаружили ошибку;

- исправьте ошибку путем уменьшения налоговой базы в том периоде, в котором нашли эту ошибку;

- ничего не делайте, если сумма переплаты несущественна для компании.

Уменьшить налоговую базу текущего периода можно не только из-за ошибок в прошлых декларациях, но и при изменениях в налоговом законодательстве, если они имеют обратную силу. Например, расширили перечень доходов, которые можно исключить из налоговой базы, или изменили перечень расходов, которые вы учитывали при расчете НДС.

Срок на устранение ошибки, связанной с переплатой, ограничен трехлетним периодом для возврата НДС. Он начинается со дня, когда организация или ИП узнали о факте переплаты.

Важно! Для налоговиков подача корректировки может послужить основанием для проведения выездной налоговой проверки уточняемого периода (п. 4 ст. 89 НК РФ).

Образец составления ответа на требование налоговой о предоставлении пояснений

Как уже говорилось выше, унифицированной формы ответа для дачи пояснений налоговой нет, так что составлять его можно в произвольном виде. Стоит отметить, что форма ответа должна быть предельно корректной и стандартной с точки зрения правил оформления подобного рода бумаг.

- Вначале слева или справа (не имеет значения) нужно указать адресата, т.е. именно ту налоговую инспекцию, куда отправляется ответ. Здесь нужно вписать ее номер, а также район и населенный пункт, к которому она относится.

- Далее указывается отправитель письма: пишется название предприятия, его адрес (фактический), а также номер телефона (на случай, если у налогового инспектора возникнут какие-либо дополнительные вопросы к пояснению).

- Далее в ответе следует сослаться на номер требования (а таким документам налоговая служба всегда присваивает номера), и его дату (отметим: не дату получения, а именно дату составления), а также коротко обозначить суть вопроса.

- После этого можно приступать непосредственно к даче пояснений. Их следует писать максимально подробно, со всеми нужными ссылками на документы, законы, нормативные акты и т.п. Чем тщательнее будет оформлена эта часть ответа, тем больше шансов на то, что налоговая будет им удовлетворена.

Ни в коем случае нельзя давать в ответе недостоверные или заведомо ложные сведения – они будут быстро обнаружены и тогда последуют немедленные санкции со стороны налоговиков.

Подобный алгоритм действий закреплен в письме ФНС от 26.01.2017 № ЕД-4-15/1281@, а форма реестра документов – в Приложении № 1 к этому письму. Представление реестра не по утвержденной форме (или непредставление его вовсе) грозит компании истребованием документов, подтверждающих использование льготы, в полном объеме, с учетом же сверки по СУР «АСК НДС-2» запрос документации для подтверждения будет значительно меньше. Заполненный бланк реестра выглядит так:

Как оформить ответ на требование налоговой о предоставлении пояснений

Оформить его можно либо на бумаге, написав «от руки», либо в электронном виде, напечатав на компьютере. При этом, если пояснение пересылается по обычной почте, то отправлять его надо заказным письмом с уведомлением о вручении, тогда риск того, что письмо затеряется, будет сведен к минимуму.

Использование электронного формата возможно только при наличии у организации электронной цифровой подписи.

К пояснению могут быть приложены какие-либо дополнительные документы – их наличие нужно отразить в содержании ответа.