Если НДФЛ компания выплачивает как налоговый агент, т. е. за счет средств сотрудника, то бремя страховых взносов напрямую ложится на организацию.

Онлайн калькулятор компенсации за задержку заработной платы — примеры расчета

Несвоевременная выплата заработной платы обязывает работодателя дополнительно начислить пострадавшему работнику компенсацию за задержку зарплаты за каждый день просрочки — предлагаем рассчитать в онлайн калькуляторе сумму, которую работодатель должен выдать сотруднику вместе с долгом.

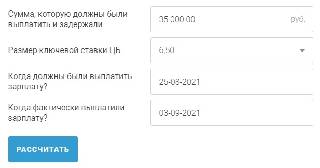

Заполните 4 поля, чтобы узнать, сколько должны заплатить на работе в случае невыплаты денежных средств.

Варианты компенсаций

Прежде чем начать расчет компенсации, надо обязательно ознакомиться с условиями, записанными в трудовом или коллективном договоре. Вполне возможно, что договоры предусматривают другие ставки по компенсациям. Дело в том, что в статье 236 ГК оговорены минимальные размеры компенсаций, в то время как в трудовом договоре могут быть предусмотрены более высокие проценты.

К сведению: Для работника не имеет никакого значения, в связи с чем произошла задержка выплат. Это может быть болезнь бухгалтера или недобросовестность делового партнера работодателя, то есть задержка может произойти и не по вине работодателя. Но это не освобождает его от обязанности выплатить компенсацию.

Как пользоваться калькулятором

Чтобы применить онлайн-калькулятор расчета процентов за задержку зарплаты в 2022 году, достаточно внести в него положенную дату, дату фактического получения и причитающуюся к выплате сумму.

- Размер зарплаты вводим в калькулятор просрочки по заработной плате вручную цифрами.

- Даты выбираем на выпадающих календарях.

- Нажимаем кнопку «Рассчитать».

Конечный результат калькулятор расчета задержки по заработной плате в 2022 году выдаст в нижней строчке. Важно, что учитывается не только непосредственно оклад или ставка, но и любая другая выплата, которую задерживает работодатель (например, пособие по беременности и родам).

НДФЛ с компенсации за несвоевременную выплату заработной платы

С одной стороны, НК РФ устанавливает, что не нужно платить в бюджет НДФЛ с компенсации, если она должна быть выплачена сотруднику по причине, в частности, выполнения им трудовых функций в фирме (п. 3 ст. 217 НК РФ).

С другой стороны, ТК РФ ограничивает простор для установления конкретного размера компенсации минимальной границей. Верхний предел не нормирован. Следовательно, работодатель может установить сколь угодно высокую компенсацию, зафиксировав ее в коллективном договоре.

Возникает вопрос: будет ли облагаться НДФЛ сумма компенсации (как в части минимума, так и в части превышения минимума по ТК РФ)?

В части минимального размера компенсации ответ прозрачен: облагаться НДФЛ она не будет. Это не раз подтверждали контролирующие органы в своих разъяснениях (письма ФНС РФ от 04.06.2013 № ЕД-4-3/10209@, Минфина РФ от 28.02.2017 № 03-04-05/11096, 23.01.2013 № 03-04-05/4-54 и др.).

В случае с превышением минимально допустимого размера контролеры занимают аналогичную позицию: НДФЛ величина превышения не облагается, но только если такое превышение согласуется с трудовым или коллективным договором (письма Минфина РФ от 28.11.2008 № 03-04-05-01/450, от 06.08.2007 № 03-04-05-01/261).

ОБРАТИТЕ ВНИМАНИЕ! Если компания злоупотребит указанным освобождением и под видом компенсации выплатит, к примеру, сотрудникам саму ЗП, то это чревато спорами с проверяющими и доначислением сумм НДФЛ при проверке. При этом суд, скорее всего, встанет на сторону проверяющих, поскольку приоритет имеет содержание над формой: регулярные выплаты компенсации в размере, значительно превышающем сумму начисленной ЗП сотрудникам, доказывают, что фактически имела место выплата ЗП. А значит, необходимо уплатить НДФЛ (постановление ФАС Уральского округа от 30.11.2012 № Ф09-11655/12 по делу № А60-7589/2012).

Нужно ли начислять НДФЛ при выплате других компенсационных выплат, читайте в материалах рубрики «Компенсация и НДФЛ» .

Калькулятор расчета компенсации

Предлагаем бесплатно воспользоваться нашим онлайн калькулятором при расчете компенсации за задержку зарплаты.

Дорогие читатели! Если у вас возникли вопросы, обратитесь за консультацией к дежурному юристу в онлайн-чат справа или звоните по телефону (звонок бесплатный): 8 (800) 302-32-85

Онлайн-калькулятор позволяет быстро и без ошибок посчитать сумму компенсации. Алгоритм действий следующий:

- Указывается первый день просрочки, которая начинает течь на следующий день после дня, в который должна быть выплачена заработная плата.

- Пишется сумма долга.

- Если долг возник за несколько месяцев, то нужно нажать кнопку «еще долг» и заполнить аналогичным образом.

- Указывается конечная дата, по состоянию на которую рассчитывается компенсация.

- Если была частичная оплата заработной платы, то указывается дата и сумма платежа, а также месяц, за которую погашен долг по зарплате.

- Нажимается кнопка «Рассчитать».

В итоге получаем таблицу с подробной информацией о сумме долга, применяемой ставке рефинансирования ЦБ РФ, формуле расчета, периоде и сумме компенсации.

Формула и пример расчета

Минимальный размер компенсации за задержку выплаты заработной платы, иных денежных вознаграждений за работу, социальных выплат, сумм отпускных и т.д. рассчитывается по следующей формуле:

- К – компенсация;

- СВ – сумма выплат, полагающихся работнику, за вычетом НДФЛ;

- СЦ – ставка Центробанка, которая действовала в течение периода просрочки;

- Д – количество дней просрочки, начиная от дня, следующего за установленным сроком выплаты, заканчивая днем выплаты работнику причитающихся сумм.

Компенсация не подлежит налогообложению, но для расчета принимается размер задержанной выплаты, из которой он уже исчислен. Основанием тому являются два письма: ФНС от 04.06.2013 N ЕД-4-3/10209 и Минфина от 23.01.2013 N 03-04-05/4-54. Но страховые взносы на нее работодатель начислить обязан.

Пример: Возьмем случай задержки зарплаты, которая не выплачена в срок, назначенный нормативными документами организации на 6 число. Всего выплата, которую полагалось перечислить работнику, составила за вторую половину марта 15 тысяч рублей.

Фактически средства были переведены 15 апреля, тем самым количество дней просрочки составило 9 дней (за период с 7 по 15 апреля). Компенсация должна быть рассчитана независимо от причины, послужившей тому, что сложилась такая ситуация.

Одним из вводных параметров является ключевая ставка Центробанка, ее размер на этот период составил 7,25 %. Дополнительно из начисленной суммы удержим НДФЛ:

15 тыс.руб. – 13 % = 13 050 тыс.руб.

Применим формулу расчета и получим размер компенсации следующий:

К = 13 050 × 7,25 % / 150 × 9 дней = 56,77 рублей.

Эта сумма является минимальной. Хотя она для конкретного работника не будет ощутимой, но в целом по организации, где штат достаточно большой, может выливаться в приличные итоги.

За какие опоздания с выплатами полагается компенсация

Помимо заработной платы, при расчете денежного возмещения за не вовремя полученные деньги, принимаются следующие выплаты:

- отпускные;

- компенсация при увольнении за неотгулянный отпуск;

- начисления за специфические условия труда;

- все виды пособий.

Нарушение трудового законодательства, четко оговаривающего сроки обязательных выплат сотрудникам, чревато для работодателя материальной ответственностью.

Вопрос: Какой код вида дохода указывать в платежном поручении при перечислении компенсации за задержку заработной платы?

Посмотреть ответ

Формула расчета задолженности по зарплате

Сумму компенсации можно рассчитать по формуле:

Компенсация = Сумма невыплаченной зарплаты * 1/150 ставки ЦБ * Кол-во дней просрочки

Невыплаченную зарплату считайте за вычетом НДФЛ.

Актуальную ставку ЦБ РФ смотрите на официальном сайте. Она периодически меняется, учитывайте это при расчете.

Число дней просрочки начинают считать со следующего дня, когда зарплату перестали выплачивать.

Пример. Иванов И.И. работает в ООО “Мороз”. Он знает, что по трудовому договору 25 июня ему положена зарплата — 25 000 рублей с учетом удержанного НДФЛ. Однако оклад пришел 6 июля. Значит компенсация составит:

25 000 рублей * 1/150 * 4,5 % * 11 дней = 82 рубля 50 коп.

Мы посчитали компенсацию, предусмотренную законом. Трудовой Кодекс разрешает работодателю увеличить сумму к выплате. Это обязательно должно быть зафиксировано в трудовом договоре. Сократить выплату нельзя.

Что делать, если вам задерживают зарплату

Итак, если начальник все время «кормит завтраками» и обещает вот-вот выплатить зарплату, терпеть это не стоит. Конечно, от разовой задержки никто не застрахован, но если вы понимаете, что деньги не выплачивают системно или вас пытаются обмануть, смело начинайте активно решать вопрос. Есть три основных способа это сделать.

1. Заключение добровольного соглашения с работодателем. Это мирный способ, при котором вы приходите к начальнику и предлагаете решить все в досудебном порядке, тем самым сэкономив время и силы. Если руководитель согласен выплатить вам накопившуюся задолженность, заключите между собой «джентльменский договор», чтобы не иметь претензий друг к другу. Кстати, вы можете попросить и компенсацию морального вреда — возможно, вам пойдут навстречу.

Помните, что при задержке зарплаты более 15 дней вы можете не выходить на работу до выплаты денег. Перед этим надо письменно уведомить руководство о том, что вы приостанавливаете работу. Средний заработок за это время будет сохранен. Приостановление работы запрещено в ряде организаций (например, в компаниях, производящих особо опасные виды оборудования), у государственных служащих и у сотрудников, которые имеют прямое отношение к жизненно важным вопросам (например, обеспечение теплом, водоснабжением или оказание скорой медицинской помощи).

2. Обращение в прокуратуру или трудовую инспекцию. Напишите заявление и подробно опишите в нем всю ситуацию — за вас непременно заступятся. Как минимум инспектор поговорит с вашим руководством, припугнув его внушительными штрафами. Но тут есть нюанс: в прокуратуру эффективнее обращаться, если задержка зарплаты массовая, а страдает от этого целое предприятие. Если же задержана выплата небольшой суммы, причем только у вас, оптимальнее будет обратиться в суд.

3. Обращение в суд. Напишите исковое заявление — в нем должны быть подробно описаны все обстоятельства дела и приложены доказательства вашей работы в компании (приказ о приеме на работу, трудовой договор, зарплатные квитки и так далее). Если документов нет, нужно будет еще и установить факт работы в компании. Для этого вы можете принести журналы посещений, показать пропуски на предприятие, приложить значимые переписки и даже пригласить свидетелей.

— Не стоит бояться обращаться в суд — сотрудника не накажут за работу без правильно оформленных документов, — говорит Андрей Кацайлиди, адвокат, управляющий партнер Адвокатского бюро «Кацайлиди и партнеры». — А вот руководителя могут. В моей практике был случай, когда компании выписали сразу четыре штрафа на разные суммы и за разные нарушения. Например, за то, что в договоре не был прописан районный коэффициент. Руководителя это разорило, и ему пришлось закрыть компанию. Важно помнить, что спор о взыскании может длиться только в течение года с момента возникновения задолженности, поэтому не стоит тратить время на разные инстанции, лучше сразу обращаться в суд. Тем более что сейчас истец может обратиться в суд и по своему месту жительства, и по месту работы, и по месту жительства ответчика.

Если решение суда будет в вашу пользу, дождитесь его вступления в законную силу и идите с исполнительным листом к судебному приставу — он поможет получить ваши кровные. Кроме того, вы можете передать исполнительный лист самому должнику или обратиться с документом в банк, где он обслуживается.

Важный нюанс: по закону, человек, который обращается в суд из-за задержки зарплаты, освобожден от уплаты госпошлины.

Калькулятор компенсации

Как уже отмечалось выше, что при нарушении сроков выплаты заработной платы, отпускных и других сумм причитающихся работнику, работодатель обязан выплатить их с процентами (денежной компенсацией). Размер денежной компенсации не может быть ниже 1/150 действующей в период задержки ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки, начиная со следующего дня после установленного срока выплаты и заканчивая днем фактического расчета включительно на основании ст.236 ТК РФ. Также можно отметить, что компенсация выплачивается работодателем не только за задержку заработной платы, но и в случае задержки отпускных, пособий на основании ст. 236 ТК РФ.

Также на основании этой же статьи, размер компенсации рассчитывается по формуле:

Компенсация за задержку зп = Сумма не выплаченной зп х 1/150 ключевой ставки Банка Россиии х Количество дней просрочки

Важно указать, что при таком расчёте, учитывается минимальный размер компенсации. Повышенный размер компенсации устанавливается за невыплату заработной платы, предусмотренным коллективным договором, локальным нормативным актом или трудовым договором.

При выплате денежной компенсации за невыплату заработной платы должен составляться приказ. Трудовым законодательством не предусмотрено составление приказа, это предусмотрено локальными нормативными актами. Этот приказ издаёт работодатель и ознакамливает его с работником под подпись.

Когда работнику выплачивается компенсация за задержку заработной платы, то это компенсация не облагается НДФЛ, то есть не подлежит налогооблажению на основании ст. 317 Налогового кодекса РФ.

Подлежат налогооблажению страховые взносы, их начисляют на компенсацию на основании Письма Минфина от 21.03.2017 № 03-15-06/16239. Компенсации, производимые за нарушение работодателем установленного срока выплаты заработной платы, подлежат обложению страховыми взносами в общеустановленном порядке на основании статьи 422 Налогового кодекса РФ.

Одна заключается в том, что суммы денежной компенсации за нарушение работодателем установленного срока выплат не подлежат включению в базу для начисления страховых взносов. К такому выводу пришли, например, судьи Арбитражного суда Дальневосточного округа от 21.12.2017 № Ф03-4860/2017 по делу № А73-2697/2017 (определением ВС РФ от 07.05.2018 № 303-КГ18-4287 отказано в передаче дела в судебную коллегию по экономическим спорам).

Ответственность работодателя при невыплате заработной платы

Работодатели на основании статьи 142 Трудового кодекса РФ несут ответственность за невыплату заработной платы. Ответственность работодателя может быть 3 видов: материальная, административная и уголовная.

1. Для должностных лиц от 10000 до 20000 тысяч рублей;

2. Для индивидуальных предпринимателей от 1000 до 5000 тысяч рублей;

2. Лишение права занимать определенные должности до 1 года;

3. Принудительные работы до 2-х лет;

*Частичная невыплата означает, что работодатель должен осуществить платеж менее половины суммы, подлежащей выплате.

Административная и уголовная ответственность наступают только при наличии вины на основании ст. 2.1. КоАП и ст. 14 УК РФ. Невыплата заработной платы влечет уголовную ответственность только тогда, когда деньги у организации имеются, но их не выплачивают работникам из-за корысти или личной заинтересованности работника.