Вот пример кредитной истории, где просрочек намного меньше, но она хуже предыдущей по оценке кредитора:

Где можно срочно взять кредит по паспорту с плохой кредитной историей?

Кредит на сегодняшний день – это универсальный способ купить дорогую вещь, будь то автомобиль, техника или даже недвижимость. Однако не всем банки могут выдать кредит, особенно если требуется большая сумма. Если у заемщика плохая кредитная история или ее нет вовсе, тогда банки чаще всего отказывают в займе. О том какая считается плохой историей и как с этим жить и пойдет рассказ далее.

По статистике почти 20% из тех, кто смог взять кредит, по итогам 2015 года теперь обладатели плохой кредитной истории, потому что по той или иной причине их задолженность перешла в статус «безнадежной».

Чем можно испортить кредитную историю

Несвоевременным платежом.

Самый распространенный вариант, после которого дорога в банк будет закрыта. Однако, тут есть несколько степеней просрочки платежа. Если заемщик не успевает оплатить в течение одного-двух дней и такие случаи за весь период выплаты были единичными, тогда кредитная организация просто отметит этот факт, но разрешит взять кредит в следующий раз. Хотя в кризисные времена и этот факт сможет отразиться на положительном результате получения кредита.

В том случае, если просрочки по платежу переходят границы двух недель шансы попасть в плохой список должников увеличиваются в разы. Скорее всего кредитная история будет испорчена и на ее восстановление уйдет немало времени и сил, что не позволит взять ссуду, если она срочно потребуется.

Ошибка банковской системы.

Тот случай, когда из-за халатного отношения сотрудников банка платеж по кредиту уходит на неверный счет или не вовремя. В таких случаях ситуацию еще можно исправить, доказав невиновность взятыми чеками.

Так же на порчу кредитной истории может повлиять несовершенство программного обеспечения организации. Множество случаев, когда сроки получения денежных средств в кассу соблюдены, а поступили они на счет лишь через несколько дней из-за медленной обработки биллинговым центром. Тут тоже на помощь приходит сохранение чеков, что обеспечивает более простое получение репутации честного заемщика обратно.

Мошенники.

Самый обидный случай порчи кредитной истории. Когда паспортные данные или иные личные сведения получают нечестные на руку люди. Владелец этих данных даже не подозревает о наличии на его имя взятого кредита, а может и не одного. И узнает об этом лишь при получении звонков от банков или коллекторов. Кредитную историю к этому моменту уже очень сложно исправить.

Что такое плохая и хорошая кредитная история

Идеальная кредитная история.

Идеальная кредитная история заемщика – та, в которой все счета выглядят как на картинке ниже:

Все кредиты выплачены или выплачиваются без просрочек, одновременно открыто не больше 4-5 счетов, а запросы в БКИ подаются редко. Причем, чем больше данных в кредитном отчете, тем лучше, это значит, что заемщик хорошо понимает, как пользоваться инструментом кредитования, и безукоризненно им следует. На примере внизу – у заемщика 3 открытых счета, а за последние два года было всего 9 запросов в БКИ.

Стоит также уточнить, что для банков идеальный клиент не тот, который погашает ссуды досрочно, а тот, который платит по кредиту стабильно и по графику. Поэтому большое количество кредитов, погашенных досрочно, будут играть не на руку клиенту.

Плохая кредитная история

Если бы кредитная история была предметом школьной программы, Игорь К. получил бы за нее «двойку» с двумя минусами. Из восьми открытых кредитов семь – имеют негативную оценку. Просрочки от 30 до 120 дней, высокий уровень закредитованности и постоянные запросы в кредитные организации, откуда, естественно, следуют отрицательные ответы, делают кредитную историю Игоря, мягко говоря, плохой. Несмотря даже на то, что имеются один аккуратно выплачиваемый и один полностью выплаченный и закрытый кредит.

Как улучшить кредитную историю? Срочно погасить все задолженности. Постараться закрыть или рефинансировать несколько кредитов. Производить выплаты регулярно. Прекратить запросы в банковские организации. После того, как ситуация стабилизируется, последовательно взять несколько «вспомогательных» небольших кредитов, чтобы на их примере восстановить свою финансовую репутацию. Процесс это небыстрый и непростой, он может занять несколько лет, но иначе исправить кредитную историю у Игоря не получится.

Как формируется кредитная история

Кредитная история начинает формироваться после первой заявки на кредит. Когда подаете заявку, банк запрашивает ваше согласие на проверку кредитной истории. Если не дать согласие, банк будет не вправе смотреть вашу кредитную историю, но и не вправе выдать вам кредит.

Даже если вы в итоге не оформите кредит, информация о поданной заявке появится в вашей кредитной истории.

Иногда банки запрашивают ваше согласие на проверку кредитной истории, если вы оформляете дебетовую карту. Это для того, чтобы банк мог в дальнейшем предлагать вам разные продукты, включая кредиты.

При оформлении дебетовой карты можете отказать банку в проверке кредитной истории. Это не может стать причиной отказа в дебетовой карте.

Когда я оформляла дебетовую карту «Райффайзенбанка», в заявке на карту был чекбокс, чтобы дать согласие на проверку кредитной истории. Я ставила «Нет», поскольку кредиты меня не интересуют

Содержание кредитной истории

Посмотрим, как выглядит кредитная история на примере НБКИ. В первой части документа мы видим общие сведения о человеке: его именные и паспортные данные, дата и место рождения, гражданство, пол. В шапке указывается уникальный номер запроса в БКИ, код субъекта и точное время предоставления данных.

В кредитном досье хранится информация за последние 10 лет, по истечении этого времени она уничтожается.

Идентификация личности происходит по имени, фамилии, отчеству, дате рождения, паспортным данным. Также прописываются адреса регистрации и фактического проживания по последним данным. Указываются контактные телефоны для связи.

Далее следует самая важная и информативная часть, в которой перечисляются все оформленные кредиты:

- вид кредитного продукта (потребительский, ипотечный, автокредит, карта с лимитом и пр.);

- наименование банка, его общие реквизиты;

- состояние займа (погашен или действует);

- сумма и дата кредитного договора;

- последний платеж по графику (плановый или фактический, если долг уже закрыт);

- дата обновления информации;

- порядок погашения (аннуитетный или дифференцированный);

- банковская гарантия;

- своевременность оплаты, наличие просрочек.

Для удобства пользования качество погашения задолженности отмечено цветом. Просроченные платежи выделены красным или желтым, вовремя внесенные – зеленым. Сведения о просрочках собраны в отдельных строках с разбивкой по количеству дней. К примеру, может быть указано, что заемщик нарушил оплату на срок более 90 дней 3 раза.

Предпоследний раздел содержит информацию о том, когда и за кредитом в какой сумме обращался клиент. Указывается, какой именно вид займа он хотел оформить, наименование банка и решение. Если ответ был отрицательным, может быть указана его причина. Хотя кредиторы имеют право не писать, на каком основании отказали.

Эта часть очень интересует финансовую организацию при рассмотрении кредитной заявки. Дело в том, что у клиента может действовать одобрение, которым он еще не воспользовался. Если вы не планируете брать кредит, лучше перевести старую заявку в отказ, иначе ее сумма может быть учтена при оформлении займа в другом банке.

В конце документа указывается, когда и кто запрашивал кредитное досье человека. Это могут быть не только банки, но и страховые компании, работодатели и др. При оформлении заявки на ссуду с клиента берется письменное согласие на предоставление данных из БКИ. Если какая-либо организация делает запрос без разрешения собственника банковской истории, ее могут привлечь к ответственности.

Кредитное досье может быть запрошено только с письменного согласия его владельца.

Обратите внимание, что иногда данные в БКИ не соответствуют реальности. Поэтому самому клиенту важно отслеживать состояние своей кредитной истории. Недостоверность может появиться при нарушении инструкций банками или по техническим причинам. В этом случае необходимо направить претензию в БКИ и попросить исправить информацию.

Как взять кредит человеку с плохой кредитной историей

К концу 2022 году россияне задолжали банкам 19,2 триллиона рублей. При этом около 10 миллионов заемщиков имеют просрочки или непогашенные обязательства перед банками. Такая ситуация вынуждает сотрудников банка тщательно проверять каждого клиента прежде, чем одобрить кредит.

Кредитная история — один из главных критериев, на который обращают внимание банки при выдаче кредитов. Рассказываем, что влияет на снижение кредитного рейтинга, как получить кредит заемщику с плохой историей, или как ее исправить, чтобы получить одобрение банка в будущем.

Кредитная история или кредитный рейтинг — это совокупность факторов, по которым банки оценивают благонадежность клиентов. Хорошая кредитная история — это отсутствие просрочек по текущим кредитам, а также один или несколько полностью погашенных кредитов.

Положительная кредитная история показывает, что у человека достаточно денег, чтобы вовремя выплачивать долг. Поэтому банки готовы снова выдавать ему деньги. Плохая кредитная история — это просрочки по текущим кредитам или «заброшенные» кредиты, по которым заемщик не вернул деньги. Низкий рейтинг показывает, что человек не справляется с долговой нагрузкой — он изначально не собирался возвращать деньги, либо его финансовое положение ухудшилось. Едва ли банки согласятся снова выдать кредит недобросовестному заемщику.

У тех, кто не оформлял кредит, нет кредитной истории. К таким заемщикам сотрудники банков относятся с опаской, ведь неизвестно, насколько добросовестным окажется новый клиент. Если у человека нет кредитной истории, банк может отказать в кредите или оформить его на небольшую сумму, например, на 30 000 ₽.

Информация о выданных кредитах хранится в Бюро кредитных историй (БКИ). На сегодняшний день в России работает девять таких организаций: каждый, кто когда-либо брал у банка деньги в долг, может найти информацию о себе в одной из них. Чтобы получить кредитную историю, нужно узнать, в каком БКИ она хранится — ниже мы расскажем, как это сделать.

Узнать кредитную историю можно в любой момент. Это бесплатно, если запрашивать информацию не чаще двух раз в год. Ниже мы расскажем, как это сделать.

Банки не разглашают, как именно они принимают решения о выдаче кредитов. Но известно, что они оценивают кредитный рейтинг, размер официальной зарплаты и текущую долговую нагрузку заемщика. А также имеют значение следующие критерии:

- наличие задолженностей, штрафов, открытых судебных производств и судимостей;

Просрочки по действующим кредитам. В личной кредитной истории каждого клиента банка остаются записи о несвоевременно внесенных выплатах, даже если срок просрочки составляет 1–2 дня. Эта статистика помогает банкам выявлять и маркировать потенциально нежелательных клиентов, чтобы потом не иметь с ними дела.

ВАЖНО: иногда задержки возникают не по вине заемщика, а из-за срока зачисления денег в банке — по договору банковского обслуживания он составляет от 1 до 5 дней. Чтобы избежать просрочки, следует вносить платежи заранее — за 5 дней до даты, установленной в графике выплат кредита.

Ошибки сотрудников банка и технические сбои. Иногда банковские сотрудники забывают передать в БКИ информацию о закрытии кредита, вносят деньги на счет однофамильца клиента или ошибочно дублируют ипотеку — из-за этого возникает видимость избыточной финансовой нагрузки.

Вы можете запросить кредитную историю в БКИ. Если увидели в ней неактуальную информацию — обратитесь в банк-кредитор и попросите скорректировать данные.

Неактуальная информация о заемщике. Ситуация может возникнуть, если человек сменил паспорт, фамилию, прописку или другую информацию в документах. Если новые и старые личные данные отличаются, у кредитного специалиста может возникнуть подозрение в мошенничестве.

Чтобы избежать этой проблемы, предоставьте банку актуальные документы. Например, вы поменяли паспорт. На последней странице нового паспорта есть информация о старом — она подтверждает достоверность представленных сведений.

Частые запросы кредитов и отказы по ним. Все обращения в банк, связанные с кредитными вопросами, фиксируются в персональной истории. Чем больше отказов получил потенциальный заемщик, тем меньше шансов получить кредит. Если не планируете брать кредит в ближайшее время — не стоит ради интереса проверять, одобрят ли сейчас ваш запрос.

Высокая долговая нагрузка. Ежемесячные платежи более половины официальной зарплаты — повод отказать человеку в выдаче очередного кредита. Банк обращает внимание не только на открытые потребительские кредиты и ипотеки, но и на ежемесячные платежи по кредитным картам: обычно они составляют около 5% от максимального лимита. Даже если вы не расходуете этот лимит, при расчете долговой нагрузки банк учитывает полный размер.

ПРИМЕР: Официальная зарплата человека, который обратился в банк за кредитом — 45 000 ₽. Он выплачивает потребительский кредит с ежемесячным платежом 12 000 ₽, плюс открыта кредитная карта с лимитом 250 000 ₽. С карты он тратит не более 5000 ₽ в месяц и погашает их в день зарплаты. Однако 5% от лимита карты — это 12 500 ₽, и общий размер долговой нагрузки, по мнению банка, составляет 24 500 ₽. Поскольку эта сумма больше половины зарплаты, банк откажет в выдаче нового кредита, потому что выплаты станут непосильными.

Поручительство по чужому кредиту. Если заемщик по каким-то причинам больше не может вносить ежемесячные платежи, поручитель обязан взять на себя выплату кредита. И если сумма этого долга велика, банк серьезно подумает, давать ли поручителю кредит.

Банкротство и судебные разбирательства. Запись о банкротстве вносится в кредитную историю сразу после начала процедуры и действует в течение 5 лет. Однако запись о банкротстве в БКИ сохраняется 10 лет — скорее всего, взять кредит не удастся на протяжении всего этого времени.

Большие задолженности по ЖКХ, неоплаченные штрафы и алименты. Информация о долгах из ГИБДД, Федеральной службы судебных приставов и управляющих компаний также вносится в кредитную историю и ухудшает банковский рейтинг. Если человек систематически не платит за квартиру, игнорирует автомобильные штрафы и уклоняется от алиментов — банк расценивает его как потенциально неблагонадежного клиента.

Знание кредитной истории поможет понять, на какую сумму кредита и под какой процент можно рассчитывать, на каких условиях банки согласятся его выдать, и стоит ли вообще обращаться за кредитными деньгами.

Проанализируйте текущее финансовое положение. Бесплатно запрашивать кредитную историю можно два раза в год. Чтобы не платить за услугу, лучше самостоятельно проанализировать материальное положение. С большой долей вероятности банки откажут человеку с низким или нестабильным доходом, у которого есть просрочки по кредиту, неуплаченные штрафы или долги по алиментам.

Запросите кредитную историю в БКИ. Иногда банки отказывают благонадежным гражданам — тогда стоит подробнее разобраться, чем именно вызван отказ. Чтобы проверить информацию о себе, сделайте запрос в «Центральный каталог кредитных историй» (ЦККИ) через сайт Госуслуг или Центробанка.

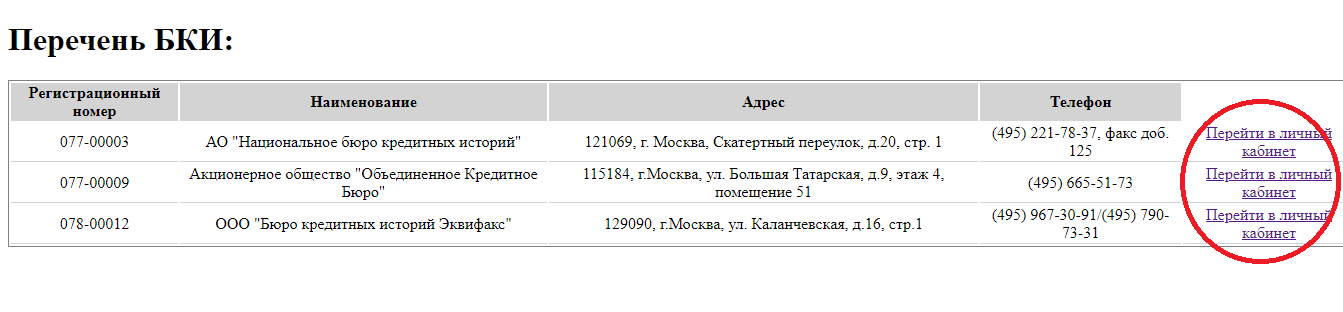

Чтобы сделать запрос через Госуслуги, зайдите в раздел «Сведения о бюро кредитных историй» и выберите услугу «Доступ физических лиц к списку организаций, в которых хранится кредитная история». Обработка запроса займет один рабочий день, и вы получите список БКИ, в которых хранятся ваши данные.

Кредитная история хранится 10 лет. Ее невозможно изменить или удалить. Чтобы вернуть доверие банков, нужно исправить кредитную историю — перечислим способы, которые помогут это сделать.

Проверьте кредитную историю на наличие ошибок. Через Госуслуги запросите кредитную историю в ЦККИ — выше мы рассказали, как это сделать. Внимательно проверьте личную информацию, чтобы узнать о возможной опечатке, случайном задвоении кредита или финансовом мошенничестве с документами.

Если нашли неверную информацию, обратитесь в банк, где брали кредит и напишите заявление на исправление данных. Новые сведения появятся во всех БКИ, которые содержат информацию о вас — на это уйдет от 7 до 30 рабочих дней.

Иногда из-за технических сбоев в банковских программах может удваиваться информация о выданных кредитах, тогда в БКИ она попадает в некорректном виде. Если увидели две одинаковых записи подряд, обратитесь в банк, который выдал кредит и попросите внести исправления.

Иногда мошенники берут кредиты по чужим документам и не возвращают их. Если обнаружите в документах запись о кредите, который не брали, распечатайте отчет по кредитной истории и подайте заявление о мошенничестве в полицию. Заявление должно содержать дату оформления кредита, название банка, выдавшего деньги, и сумму. Проследите, чтобы сотрудник полиции поставил входящий номер и дату на копии заявления.

Напишите претензию в банк, приложив к ней копию заявления в полицию. Копия претензии также должна содержать все официальные печати и дату документа. Если факт мошенничества подтвердится, банк аннулирует запись о кредите в БКИ.

Закройте текущий кредит. Если у вас несколько кредитов — хотя бы один полностью выплаченный долг поможет снизить кредитную нагрузку.

ВАЖНО: не забудьте взять в банке справку о погашении кредита — она гарантирует, что у вас не осталось долгов перед банком. В справке должны быть исходящий номер, банковская печать, подпись банковского сотрудника, у которого есть полномочия для ее выдачи, сумма кредита, дата его погашения и дата выдачи документа. Также можно запросить историю в БКИ, чтобы убедиться, что там появилась информация о выплаченном кредите.

Возьмите небольшой кредит. Если человек с «пустой» кредитной историей захочет взять в кредит большую сумму, ему скорее всего откажут или предложат небольшой кредит. Вы можете оформить сначала его, добросовестно и своевременно его выплатить. Так вы покажите, что являетесь добросовестным плательщиком и поднимите кредитный рейтинг.

Оформите кредитную карту с небольшим лимитом. Требования для оформления кредитных карт ниже, чем для получения кредита наличными. Часто кредитную карту выдают даже людям с плохой или отсутствующей кредитной историей. Чтобы заявить о своей платежеспособности, следует регулярно пользоваться этой картой и вовремя возвращать потраченные деньги.

В Ак Барс Банке можно взять кредитную карту Emotion со льготным периодом 55 дней и кешбэком 5% милями. Если вовремя вносить деньги на счет — выплачивать проценты не придется, а накопленным кешбэком можно оплатить билет на самолет.

Оформите дебетовую карту и подключите овердрафт. Чтобы получить хороший кредит в будущем, оформите дебетовую карту в банке, в котором планируете взять кредит. Регулярно вносите на нее деньги и используйте в качестве платежной, а через 3–4 месяца, подключите услугу овердрафта. Банк видит постоянные денежные движения по счету и проводит платежи даже при нулевом балансе — дебетовая карта выполняет функции кредитной. Если в течение нескольких месяцев будете использовать кредитные деньги и вовремя их возвращать, сможете обратиться в банк за традиционным кредитом.

Купите товар в кредит или рассрочку. Например, оформите рассрочку на новый телефон или холодильник, даже если можете купить товар сразу. Если будете вовремя вносить платежи, сможете повысить кредитный рейтинг.

Создание или восстановление кредитной истории требует времени. Если в вашей истории много факторов, понижающих кредитный рейтинг, но вы все равно хотите получить деньги — воспользуйтесь одним из перечисленных способов.

Найдите поручителя. Банку неважно, кто будет возвращать деньги, главное — вернуть всю сумму. Если клиент приводит поручителя, риск неуплаты снижается.

Поручителем может стать человек от 21 до 65 лет с хорошей кредитной историей, российским гражданством, постоянной пропиской и общим трудовым стажем от 6 месяцев. Чтобы банк одобрил кандидатуру, поручитель должен иметь белую зарплату и получать больше, чем основной заемщик.

Чтобы получить кредит, заемщик и поручитель предоставляют в банк пакет документов: заявление на выдачу кредита, паспорта с отметкой о регистрации, ИНН, СНИЛС, трудовые книжки и справки о доходах по форме 2-НДФЛ. Это основные требования общие для всех банков. Поручительский договор заключается отдельно от основного и аннулируется, когда заемщик погасит долг.

Привлеките созаемщиков. Созаемщик и заемщик несут одинаковую ответственность за взятый кредит. Созаемщиком может стать совершеннолетний трудоспособный гражданин РФ с постоянной пропиской и трудовым стажем. Его официальная зарплата должна быть не меньше, чем у заемщика, чтобы в случае проблем он мог незамедлительно приступить к выплатам. В разных банках условия кредитов для созаемщиков могут отличаться.

Кредит можно оформить максимум на четырех созаемщиков. Если созаемщиками выступают родственники — супруги, взрослые дети или родители — они все могут распоряжаться кредитными деньгами. Если созаемщиком выступает друг или коллега, с ним нужно заключить отдельное соглашение о взаимных обязательствах.

ВАЖНО: наличие созаемщика может уменьшить процентную ставку, увеличить общую сумму кредита или помочь получить другие банковские привилегии.

Чтобы получить кредит, заемщик и созаемщик должны предоставить полный пакет документов: паспорт, СНИЛС, ИНН, свидетельство о браке, справку о доходах и копию трудовой книжки. В отличие от поручителя, созаемщик имеет общий кредитный договор с основным заемщиком.

Заложите имущество. В качестве залога можно использовать жилую или коммерческую недвижимость, автомобиль, ценные бумаги — стоимость имущества должна равняться размеру займа. Если заемщик не выполнит обязательства, банк продаст заложенное имущество в счет погашения задолженности. А если стоимость проданного имущества превышает сумму кредита — клиент получит разницу между стоимостью и долгом.

ВАЖНО: залоговое имущество должно быть ликвидным и соответствовать определенным требованиям. Например, банк не примет в залог жилье в аварийном доме или автомобиль, купленный 20 лет назад. Чтобы доказать ликвидность имущества, нужно заказать оценку у профессионала.

Чтобы оформить кредит с залогом, помимо основного пакета документов, нужно представить документы, подтверждающие право собственности: свидетельство о регистрации жилья или автомобиля, выписку из ЕГРН, отчет об оценке, нотариально заверенное согласие других собственников, если они есть. Кроме того, придется заключить договор о страховании имущества, чтобы исключить риск порчи или утери.

Как исправить кредитную историю и получить кредит по выгодной ставке

Плохая кредитная история — одна из самых частых причин отказа в кредите. Генеральный директор финансового маркетплейса «Сравни.ру». Сергей Леонидов рассказывает, как перестать быть нежелательным заемщиком в глазах банка

Откуда берется кредитная история

В кредитной истории содержится информация о действующих и закрытых кредитных договорах, которые заемщик заключал в банках и МФО в течение последних семи лет. Из истории можно узнать, где и сколько денег клиент брал в кредит, были ли залоги и банковские гарантии, поручительство и — важно — платежную дисциплину клиента: наличие или отсутствие просроченных задолженностей.

Кредитные истории хранятся в бюро кредитных историй (БКИ) — причем история одного человека может быть одновременно в нескольких бюро. В России сейчас девять таких компаний, среди крупнейших — НБКИ, ОКБ и «Эквифакс». Узнать, в каком именно БКИ содержится кредитная история, можно с помощью заявления через сайт «Госуслуги». Запросить выписку из кредитной истории можно в БКИ (бесплатно — два раза в год), некоторых банках и организациях — партнерах БКИ. На «Сравни.ру» можно бесплатно узнать свой кредитный рейтинг — усредненный рейтинг из трех крупнейших кредитных бюро, приведенный к единой шкале.

Из-за чего портится кредитная история

На основе данных из кредитной истории рассчитывается кредитный рейтинг, или скоринговый балл. Чем он выше, тем выше вероятность одобрения кредита — больше банков захотят выдать заем под более низкую ставку. И хотя каждая кредитная организация рассчитывает скоринговый балл по-своему, существуют параметры, которые гарантированно влияют на кредитный рейтинг .

1. Наличие просрочек. Пожалуй, это самый важный фактор. Значительно ухудшают кредитный рейтинг текущие просроченные задолженности, систематические просрочки, задолженности более 30 дней и, конечно, проданные коллекторам или безнадежно списанные кредиты. Небольшие технические просрочки — когда платеж не успел прийти вовремя, например из-за работы банка, не влияют на скоринг. Но тем не менее их тоже лучше не допускать.

2. Высокая кредитная нагрузка. Кредитная нагрузка — это соотношение долгов и зарплаты заемщика. Желательно, чтобы ежемесячные выплаты по кредитам не превышали 40% от официального дохода клиента. Причем при расчете долговой нагрузки учитываются также лимиты по кредитным картам, разрешенные овердрафты по дебетовым картам и прочие финансовые обязательства заемщика: алименты, аренда жилья, обеспечение иждивенцев и так далее. Если доход падает или прибавляются долги, то кредитная нагрузка повышается — и банки могут отказать в новом займе даже с учетом идеальной кредитной истории.

3. Отсутствие кредитов. Чистая кредитная история клиента — скорее, плохая новость для банка, который планирует выдать ему кредит. Даже если это зарплатный клиент и банку известны стабильность и размер его дохода, неизвестно, насколько дисциплинированным он будет заемщиком. В таком случае кредитные организации часто предпочитают не рисковать и одобряют небольшой заем под умеренно высокий процент.

Как исправить кредитную историю

Стратегия по повышению скорингового балла зависит от причин, по которым кредитная история была испорчена. Помимо всего, что мы перечислили выше, в истории могут оказаться замешаны ошибки или мошенники.

1. Если в кредитной истории ошибка. Например, вы заметили просрочки — технические или даже проблемные, — но уверены, что исправно исполняли свои обязательства. В этом случае необходимо оспорить информацию, которая содержится в кредитной истории.

Нужно подать в БКИ заявление о внесении изменений (или дополнений — если, к примеру, из истории внезапно пропал погашенный ранее кредит). БКИ обязано запросить дополнительную информацию у банка, который допустил ошибку, и сообщить вам о результатах в письменной форме в течение 30 дней с момента заявления. Если вы не согласны с решением БКИ, его можно оспорить через суд.

2. Если вмешались мошенники. Например, вы обнаружили один или несколько кредитов, которые вы совершенно точно не оформляли.

В этом случае следует сразу обратиться в полицию. Важно взять талон-уведомление о том, что полиция приняла заявление о мошенничестве. Далее нужно написать письменную претензию в банк или МФО, где обнаружились кредиты, подробно изложить обстоятельства дела и приложить талон из полиции. Если кредитная организация откажется самостоятельно признать ошибку и объявить заем мошенническим, придется подавать заявление в суд. На основе судебного решения — или решения банка — можно заявлять в БКИ об исправлении кредитной истории.

3. Если есть просрочки. Разумеется, текущие просроченные задолженности необходимо погасить. Далее следует исправно вносить платежи по действующим кредитам и не допускать даже технических просрочек.

После того как кредит будет закрыт, рекомендуется открыть и максимально безупречно погасить еще несколько займов. Подойдут в том числе кредитные карты — их проще получить заемщику с неидеальной историей, чем, например, ипотеку или крупный кредит наличными. Ваша цель в этом случае — показать банку, что вы исправились и стали дисциплинированным клиентом.

4. Если высокая кредитная нагрузка. Следует бросить силы на погашение действующих кредитов. В первую очередь стоит расправиться с «дорогими» займами (долги в МФО, если они есть, кредитные карты или кредиты наличными).

Рекомендуем закрыть кредитные карты и дебетовые карты с разрешенным овердрафтом, так как их наличие также влияет на долговую нагрузку — даже если вы ими не пользуетесь. Еще один вариант снизить нагрузку — увеличить размер официального дохода.

5. Если кредитная история чистая. Банки будут осторожничать, потому что еще не знают, какой вы заемщик.

В этом случае лучшим — и самым выгодным — вариантом будет открыть кредитную карту и вовремя вносить необходимые платежи (желательно успевать в льготный период). Больше шансов получить хороший кредитный лимит в банке, который имеет доступ к информации о ваших доходах.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.

Для чего нужна КИ?

Информацию из КИ используют не только организации банковского типа и учреждения, но и страховые предприятия и даже работодатели. Ведь кредитные данные— это реальный показатель надежного клиента и благополучного сотрудника. Но если говорить конкретней, то для банковских учреждений данные содержащиеся в истории кредитов самый простой способ проверить будущего заемщика, буквально за считанные секунды узнать о его благонадежности и ответственности связанной своевременным погашением займа.

Кредитная история, используемая страховой компанией, — это своего рода страховка, но уже от мошенников и безответственных клиентов. Так, при оформлении страхового полиса страховщик, оперируя кредитными данными будущего клиента, может легко узнать о его материальном положении. И в том случае, если клиент периодически опаздывает с ежемесячными платежами и обременен несколькими кредитами, может отказать ему в страховке или заключить договор с повышенной стоимостью полиса: не исключено, что при нехватке денег клиент может сымитировать ДТП или стать участником другого страхового случая.

Рассматривая кандидатуру будущего сотрудника, работодатели также практикуют проверку кредитной истории — только так можно оценить кандидата на должность, узнать для себя, насколько он материально вырос, дисциплинирован и ответственно относится к финансовым вопросам. Но в этом случае стоит помнить: сведения, содержащиеся в кредитной истории, попадают под защиту закона о персональных данных. Поэтому без разрешения будущего сотрудника работодатель не имеет права ее проверить. С другой стороны, кандидат, конечно, может отказаться от письменного согласия для рассмотрения кредитной истории, но тогда и потенциальный работодатель вряд ли захочет говорить о дальнейшем трудоустройстве.

Часть 2. Практика

Алгоритм создания идеальной кредитной истории

А теперь пора браться за работу. Обратите внимание, что речь идёт о создании КИ с нуля. Способы исправления испорченной репутации не рассматриваем, поговорим об этом в одной из следующих статей.

- Главное начать. Если вы ещё не брали кредиты, то самое время это сделать. Проще начать с кредитной карты. Банки выдают пластик уже с 18 лет и часто без подтверждения дохода. Больше всего предложений кредитных карт без справок доступно в Москве. Скорее всего, первоначальный кредитный лимит не будет превышать 10 тыс. рублей. Но по мере использования для дисциплинированных клиентов банки часто увеличивают доступную сумму.

- Активный и добропорядочный заёмщик. Внимательно ознакомьтесь с кредитным договором и соблюдайте условия. Пользуйтесь продуктом и вносите платежи вовремя.

- Разнообразие полезно. Банки любят разнообразие в кредитной истории. Это не значит, что нужно набирать кредитов напропалую. Просто старайтесь использовать 2-3 финансовых инструмента.

- Стаж кредитования. Доверие банкиров легче завоевать клиенту с КИ продолжительностью более 4 лет. Но если столько времени нет, то не расстраивайтесь, а постарайтесь набрать больше баллов за другие пункты.

- Действуем наверняка. В финансовых организациях не любят, когда заёмщики слишком часто обращаются за кредитами. Поэтому прежде чем подать заявку на новый заём, подождите полгода. И постарайтесь сразу получить одобрение. Для этого трезво оценивайте финансовые возможности и внимательно изучите требования банка.

- Снижаем финансовую нагрузку. Закредитованность – негативный фактор. Поэтому перед обращением закройте другие финансовые обязательства. Высший скоринговый балл получит заёмщик, у которого задолженность в пределах 5-10 тыс. руб.

- Контролируем лимиты. Уделяем внимание кредитным картам. Нередко банк считает долговую нагрузку как десятую часть доступного лимита. Это значение взялось не просто так: минимальный платёж по кредитному пластику часто варьируется в пределах 5-10% от суммы долга. Уменьшить лимит можно обратившись с заявлением в банк.

Вооружившись этим планом, начните работать над финансовой репутацией, и банки непременно ответят взаимной симпатией.

В этой статье мы не будем говорить о том, как создаются и формируются кредитные истории клиентов банков, или что такое ЦККИ (центральный каталог кредитных историй). Здесь мы попробуем проанализировать разные примеры российских кредитных историй, и оценить их правильно. После подробного анализа вы сможете оценить и свою собственную кредитную историю (как узнать кредитную историю бесплатно, читайте здесь).

Часть 1. Теория

Что такое кредитная история и для чего она нужна

Ключевая компетенция банка – управление рисками. Любой одобренный кредит может стать невозвратным. Рисков множество: вдруг заёмщик окажется мошенником, потеряет работу или решит переехать в Гвинею-Бисау.

Чтобы снизить вероятность невыплаты, перед каждой выдачей кредита банк проводит андеррайтинг клиента. Это подробная проверка характеристик потенциального заёмщика, таких как финансовое положение, социально-демографические факторы, социальные связи. Банки могут даже запрашивать информацию о номере телефона у операторов связи и анализировать социальные сети. Но решающий фактор – кредитная история.

Кредитная история (КИ) – детализация операций человека по кредитным счетам. Благодаря такой информации банк решает, насколько клиент:

- добропорядочен (возвращает ли заёмные средства);

- дисциплинирован (вовремя вносит платежи).

Некоторые ошибочно полагают, что хорошая КИ – это когда ни разу не брал кредиты. На деле же банки настороженно относятся к таким заёмщикам.

Зачем нужна положительная кредитная история

Ответ прост – чтобы получать кредиты на лучших условиях. Клиентов с плохой или нулевой кредитной историей банки тоже кредитуют, но стараются минимизировать риски. Для этого применяются:

- повышенная % ставка кредитования;

- привлечение созаёмщиков, поручителей;

- внесение крупного первого взноса;

- оформление залога.

Выгода от хорошей кредитной истории очевидна, особенно если запланирована крупная покупка. Например, приобретение квартиры в ипотеку.

Даже если ставка по кредиту будет ниже всего на 1%, экономия составит сотни тысяч рублей. Пример:

- Сумма кредита: 2 500 000 руб.

- Срок: 10 лет

- Базовая ставка: 11% годовых

- Ставка для клиентов с положительной КИ: 10% годовых

- Переплата по кредиту под 11%: 1 632 500 р.

- Переплата по кредиту под 10%: 1 464 522 р.

- Выгода: 167 978 р.

Как оценивают в банке

Доступ к КИ банк получает только с согласия клиента. После этого отправляется запрос в бюро кредитных историй, где и хранится информация о заёмщиках. Чтобы не терять время и автоматизировать процесс выдачи кредитов, полученные сведения анализируют с помощью скоринга.

Скоринг – автоматическая оценка клиента на основе кредитной истории. Выполняется за считанные минуты и помогает банку быстро принять решение по заявке.

- детализация платежей и наличие просрочек,

- общая задолженность,

- глубина кредитной истории,

- интерес к получению кредита,

- разнообразие кредитов.