Взносы в ПФР самозанятый исчисляет и уплачивает самостоятельно. Минимальный размер в законодательстве не указан. Но если плательщик НПД за полный год ведения деятельности хочет получить целый год страхового стажа, то ему надо ориентироваться на ст. 430 НК.

Закон о самозанятых: что нужно знать в 2022 году

27 ноября 2018 года президент подписал пакет законов, определяющих принципы налогообложения для самозанятых граждан. Кто такой самозанятый, какие есть ограничения и кто им не может стать? Какие налоги платит самозанятый? В каких случаях самозанятому понадобится статус ИП, и как при этом сохранить налоговый спецрежим самозанятого. Обо все этом расскажем в этой статье.

Самозанятыми называют тех, кто работает «сам на себя». Закон о самозанятых прежде всего был принят для того, чтобы вывести из тени эту категорию граждан и дать им выгодные условия для легального бизнеса. Кроме очевидной необходимости не нарушать закон, самозанятый гражданин теперь может официально подтверждать свои доходы от ведения бизнеса, например, для того чтобы получить кредит.

На момент принятия закона о самозанятых, граждан, работающих “на себя”, в России насчитывалось около 16 миллионов человек.

Закон о самозанятых предусматривает более мягкие условия ведения бизнеса для этой категории граждан. Например, ниже налоговая ставка, и в отличие от индивидуальных предпринимателей самозанятым не надо представлять налоговую отчетность в ФНС. Учет прибыли, документация и отправка данных в ФНС осуществляется в специальном официальном приложении «Мой налог».

Стать самозанятым гражданином может не каждый. Об ограничениях и условиях речь пойдет дальше.

Кто, согласно закону, может зарегистрироваться как самозанятый

Зарегистрироваться как самозанятый и воспользоваться специальным режимом налогообложения вы можете, если вам исполнилось 16 лет и для вашей деятельности выполняются следующие 4 условия:

Вы работаете или оказываете услуги самостоятельно, то есть вы продаете товары собственного изготовления или самостоятельно оказывает трудовые услуги.

Вы ведете деятельность один, у вас нет наемных работников, и вы никого не привлекаете в помощники по трудовому договору.

Ваш вид деятельности не относится к запрещенным к этому статусу. Перечень отражен в Законе от 27.11.2018 N 422-ФЗ Статья 4, и далее мы подробно рассмотрим его.

Ваш доход составляет не более 2,4 млн рублей в год. Причем соблюдать равномерное распределение этой суммы по месяцам закон не обязывает.

Кому подойдет такой вариант работы? Работающим без договоров репетиторам и няням, мастерам по вызову, парикмахерам и мастерам маникюра, изготовителям и реализаторам собственной продукции (например, кондитер на дому) и так далее. Список профессий для самозанятых гораздо обширнее представленных здесь кратких примеров.

Гражданину, который зарабатывает тем, что помогает своим соседям ухаживать за огородом, собирать урожай, придется оформлять статус самозанятого. А вот если помощь безвозмездная или не носит системный характер для заработка, это делать не придется.

Если вы работаете или оказываете услуги посредством сети интернет, удаленно, и охватываете несколько регионов, вы можете выбрать только один регион присутствия, и указать его при регистрации.

При этом, вы вправе перейти на специальный налоговый режим «Налог на профессиональный доход» (НПД) находясь как в статусе физического лица, так и в статусе ИП (индивидуального предпринимателя). И при некоторых видах деятельности самозанятому придется оформлять ИП по требованию закона.

Обратите внимание, что льготы, ставки налогов для ИП на НПД такие же, как для физлиц в статусе самозанятых. Далее подробно про это расскажем.

Виды деятельности

Самозанятые могут предоставлять разного рода услуги, продавать вещи собственного производства и сдавать в аренду жилье. Этот налоговый режим подходит для многих профессий из разных областей. Вот несколько примеров.

IT-сфера: программист, веб-разработчик, компьютерный мастер, аналитик данных, системный администратор.

Помощь по дому и ремонт: сантехник, электрик, уборщик, мастер по ремонту бытовой техники, строитель, столяр, плотник.

Здоровье и спорт: диетолог, логопед, массажист, тренер, инструктор, психолог, сиделка.

Информационные услуги и маркетинг: переводчик, копирайтер, маркетолог, блогер, автор статей, SMM-менеджер, таргетолог.

Красота и мода: модель, парикмахер, стилист, мастер тату, косметик, мастер маникюра, швея, модельер, дизайнер.

Развлечения и творчество: аниматор, ведущий свадеб, гид, артист, музыкант, оператор, фотограф, художник, мастер по пошиву кукол или другим видам декоративно-прикладного искусства.

Финансы и юридические услуги: бухгалтер, юрист, налоговый консультант, финансовый консультант.

Образование: учитель, репетитор, тренер, няня, автор курсов, продюсер онлайн-школы.

Кулинария: повар, кондитер, пекарь.

Один человек может совмещать несколько видов деятельности сразу. Перечислять все можно бесконечно, поэтому проще указать, чего самозанятым делать нельзя. Эта информация указана в Федеральном законе от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» 1. Итак, самозанятым запрещено:

1) Продавать подакцизные товары и товары, подлежащие маркировке. К ним относятся: алкоголь, табак, бензин, легковые автомобили, некоторые виды одежды, обувь, духи, ювелирные изделия и другие.

2) Перепродавать любые товары не собственного производства. К примеру, нельзя купить готовую игрушку и перепродать ее, можно только сшить ее и продать как товар собственного изготовления.

3) Добывать и (или) реализовывать полезные ископаемые – уголь, нефть, газ, песок, известь и так далее.

4) Работать по договору поручения, комиссии или агентскому договору, то есть быть посредником и совершать какие-то действия в интересах другого человека за вознаграждение.

5) Сдавать в аренду коммерческую недвижимость, продавать недвижимость и транспортные средства.

6) Быть курьером и принимать деньги от клиентов в интересах продавца товара. Однако курьер может быть самозанятым, если продавец товаров выдал ему онлайн-кассу для расчета с покупателями или если клиент заранее оплатил товар, а курьеру его нужно просто доставить.

Кроме того, самозанятыми не могут быть нотариусы, арбитражные управляющие, адвокаты и медиаторы. Есть ограничения и для государственных и муниципальных служащих: им разрешается применять новый режим только для доходов от сдачи в аренду жилых помещений.

Основной налог самозанятого в 2022 году — как посчитать и заплатить

То, что самозанятые лица не считают налог, вовсе не означает, что они не должны уметь этого делать. Напротив, чтобы определиться с применением той или иной системы налогообложения, необходимо предварительно произвести вычисления для анализа. Только так можно понять, какой режим наиболее выгоден.

Для расчета основного налога самозанятых — налога на профдоход — необходимо знать:

- Сумму полученных доходов. Все данные о них (а это чеки, оформляемые самозанятым лицом при поступлении оплаты от покупателей/заказчиков) направляются в налоговые органы через приложение «Мой налог».

- Значение ставки. Для вычисления налога предусмотрены две ставки, применение которых зависит от того, кто является покупателем (заказчиком):

- при работе с юридическими лицами ставка равна 6%;

- при работе с физическими лицами ее значение снижается до 4%.

О том, как оформить договор с самозанятым лицом и нужно ли указывать этот статус в документе, рассказывали эксперты К+ в специальной консультации. Для входа в систему воспользуйтесь бесплатным пробным доступом.

- Величину вычета. Максимальная его сумма не может превышать 10 тыс. руб. за год. В 2022 году помимо основного вычета действовал дополнительный в сумме 12 130 руб.

Знание алгоритма расчета поможет проконтролировать налоговиков, но надо отметить, что в настоящее время практически все расчеты автоматизированы и человеческий фактор сведен к минимуму.

Как уплатить налог на профдоход

До 12-го числа каждого месяца налоговые органы присылают уведомление, которое содержит сумму платежа в бюджет. Уплата налога на профдоход производится самозанятым одним из следующих способов:

- через приложение «Мой налог»;

- с помощью банковского приложения или онлайн-банкинга;

- на портале «Госуслуги»;

- через операциониста в банке, банкомат или платежный терминал;

- через поручение банку или оператору электронных площадок на уплату налога, в случае если самозанятый формирует чеки через приложение соответствующего банка или оператора электронных площадок.

Крайний срок перечисления налога в бюджет — 25-е число месяца, следующего за отчетным.

О штрафах для самозанятых читайте в этой статье.

Налоговая ставка НПД

Профессиональный доход облагается по разным ставкам, в зависимости от того, кому были реализованы услуги или работы:

- 4% при реализации обычным физическим лицам;

- 6% при реализации организациям и ИП.

Закон гарантирует, что до конца 2028 года эти ставки не будут увеличиваться, а допустимый лимит доходов в 2,4 млн рублей – уменьшаться.

Кроме того, плательщикам НПД положен налоговый вычет на сумму до 10 000 рублей. Это означает, что рассчитанный налог может быть уменьшен на эту сумму, но в особом порядке:

- если доход получен от физического лица, то вместо 4% надо будет заплатить только 3%;

- если доход получен от организации или ИП, то вместо 6% надо будет заплатить только 4%.

Так будет продолжаться до тех пор, пока экономия на налоге не достигнет 10 000 рублей. Самим самозанятым беспокоиться об этом не надо, вычет будет автоматически учитываться при выставлении уведомления на уплату налога.

Если за один год вся сумма вычета не будет получена, то остаток перенесут на следующий год. Фактически, с учетом этого вычета, если клиентами самозанятого будут только физлица, то на первый миллион рублей профессионального дохода он будет платить налог по ставке 3%.

Налог на профессиональный доход

В законах нет понятия «самозанятость». В официальных документах упоминается только налог на профессиональный доход — НПД. Самозанятыми называют тех, кто выбрал этот новый налоговый режим.

Платить налог на профессиональный доход могут и физические лица, и ИП. Соответственно, они так и называются — самозанятые лица и самозанятые ИП.

Самозанятые платят НПД со всех своих доходов, которые получают без участия работодателя или наемных сотрудников.

Самозанятость доступна гражданам России и иностранцам — гражданам Армении, Беларуси, Казахстана, Киргизии — при условии, что у них есть российский ИНН. То есть если они уже официально живут и работают на территории РФ.

- У вас нет работодателя и трудового договора.

- У вас нет наемных работников.

- Годовой доход — не больше 2,4 млн ₽. Если превысите лимит, придется стать ИП и выбрать другой налоговый режим.

- Вид деятельности не попадает под исключения : например, те, кто перепродают товары, не могут работать по НПД.

Как рассчитать сумму

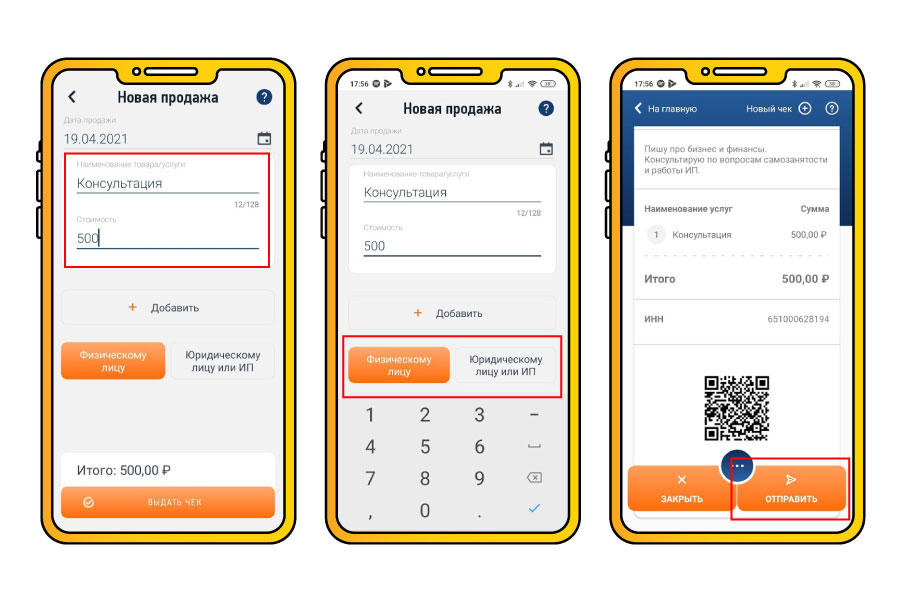

Вариант 1 . Приложение «Мой налог» все рассчитывает автоматически. Чтобы узнать сумму выплат, нужно просто вносить записи о своих доходах в приложение.

Делать это придется вручную: каждый раз, как будут поступать деньги от клиентов, понадобится создавать в приложении чек. Это удобно, если у вас много разных карт, электронных кошельков и еще вы получаете деньги наличными.

Было бы удобнее, если бы приложение фиксировало само все поступления, но пока его нельзя привязать ко всем счетам самозанятого — только к одному. Да и наличку в любом случае придется записывать в приложение самостоятельно.

Вариант 2 . Можно подключиться к сервису для самозанятых от банка и привязать к нему специально открытую там карту. В этом случае все поступления на эту карту учитываются как доход. Чек формируется автоматически. Платежи на другие карты или наличными не будут отображаться в приложении — их придется добавлять собственноручно.

Что выбрать . Объективно сравнить, какой способ лучше, — сложно. Кому-то нравится использовать приложение «Мой налог» напрямую, другие считают интерфейс банковских приложений более удобным. К тому же многие банки готовы помочь оформить самозанятость.

Сделать работу самозанятого комфортнее могут не только приложения банков. У Билайн Бизнес есть целый пакет инструментов , которые помогут упорядочить работу с клиентами, рекламой услуг или товаров, поддерживать с покупателями связь.

По какой ставке платить

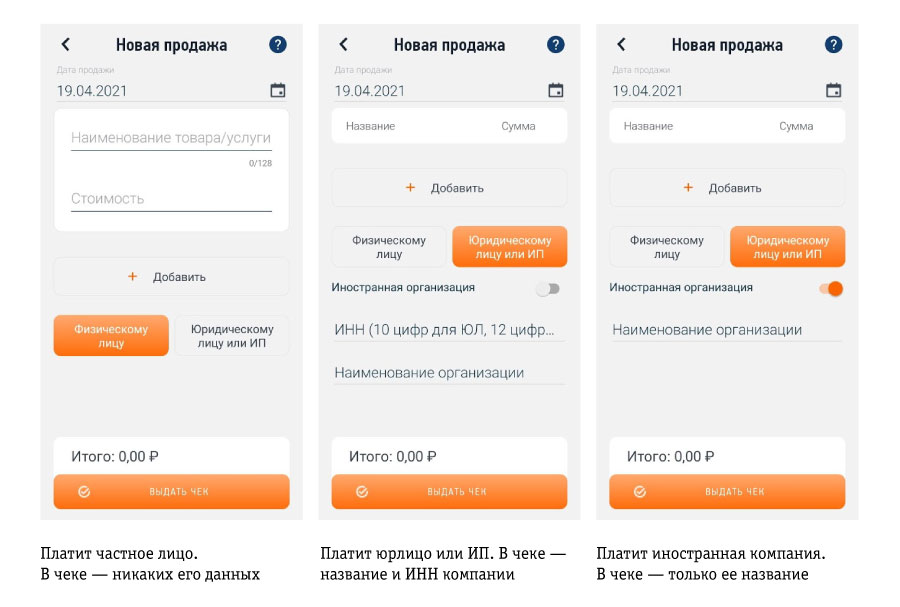

При записи доходов важно указать, кто именно платит самозанятому — частное лицо или компания. От этого зависит ставка налога.

Если платит частное лицо с личной карты, электронного кошелька или наличными, то в чеке не придется указывать никаких данных. Чек из приложения можно просто показать на экране телефона, отправить в СМС или сообщением в мессенджере. Налог автоматически будет рассчитан по ставке 4%.

Если платит компания, то самозанятому нужно уточнить ее название и ИНН, чтобы оформить чек правильно. Налог при оплате от компании рассчитывается по ставке 6%. Отправить такой чек клиенту нужно в мессенджере или на email, чтобы он не потерялся. Для бизнеса это важно: бухгалтерия учитывает такие платежи как расходы.

Как сэкономить

При регистрации всем самозанятым дают бонус — 10 000 ₽. Эта виртуальная сумма отображается в приложении «Мой налог», но ее нельзя получить на руки.

Бонус используется автоматически — он уменьшает ставку налога на 1–2 пункта. Так, при получении денег от частного лица ставка составит не 4, а 3%. Если платит компания, то бонус снижает ставку с 6 до 4%.

Бонус постепенно уменьшается на сумму этой скидки. Например, самозанятый получил 100 000 ₽ от компании, налог составил не 6 000 ₽, а 4 000. Бонус уменьшается на сэкономленные 2 000 ₽. И так каждый раз при получении дохода, пока бонус не закончится полностью. Потом налог будет рассчитываться уже по базовым ставкам.

- Как понять, что самозанятость — больше не для вас

- За что могут заблокировать ваш счет

- Сколько стоит открыть пункт выдачи заказов и как на этом заработать

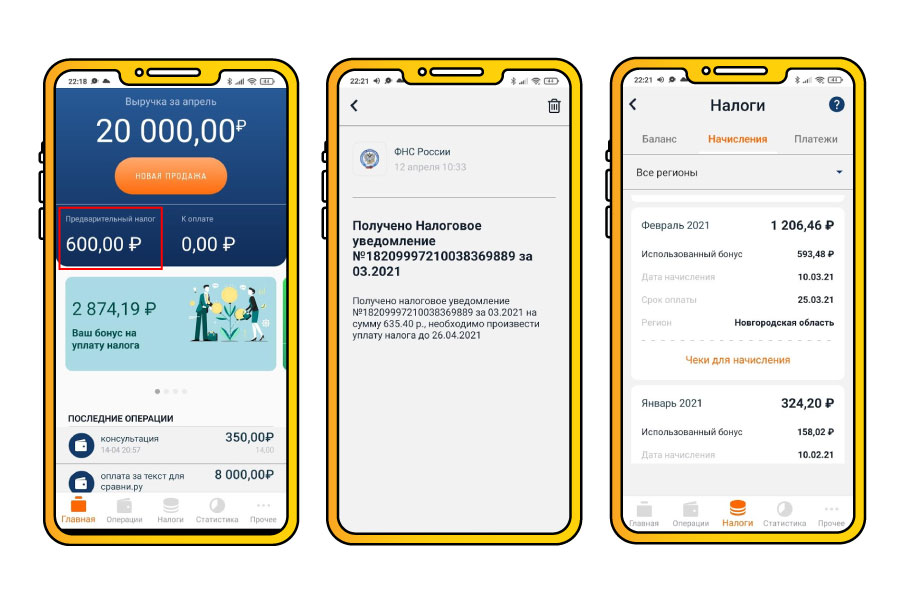

Как платить

В приложении «Мой налог» накапливаются все чеки, фиксируется доход и налог с него с учетом бонуса. Раз в месяц, 10–12 числа, приходит уведомление с рассчитанной суммой налога.

Срок уплаты налога — до 25 числа. Если опоздать, придется заплатить пени в размере 1/300 ключевой ставки за каждый день просрочки. Дополнительных штрафов за опоздание нет.

Счет на оплату формируется в приложении, можно оплатить налог прямо там, указав данные любой своей карты. Также можно подключить автоплатеж — каждый раз, как приложение выставит счет на оплату налога, с карты будет списана нужная сумма без вашего участия.

Налог в приложении отображается сразу же после оформления чека. Раз в месяц приходит уведомление о сумме налога к уплате, а в статистике хранится история всех начислений

Отчетность самозанятый не сдает. Все чеки с поступлениями от клиентов сохраняются в приложении, налог и бонус рассчитываются там же, а в статистике видно, сколько и когда самозанятый заработал и какие налоги заплатил.

Как перестать платить взносы в ПФР

Если человек снялся с учета в качестве самозанятого это не означает, что платить добровольные взносы больше не надо. Для этого надо расторгнуть договор с ПФР: написать соответствующее заявление ( приложение № 2 к приказу Минтруда от 31.05.2017 № 462н ) и подать его в отделение фонда по месту жительства.

Также отправить в ПФР заявление о расторжении можно и через личный кабинет на сайте фонда или по почте. А вот через приложение «Мой налог» — нельзя.

Как стать налогоплательщиком НПД

Чтобы стать самозанятым и начать получать доходы официально, и ИП, и физическому лицу необходимо пройти регистрацию одним из способов: а) в мобильном приложении «Мой налог»; б) личном кабинете на сайте ФНС.

- Указать номер телефона и ввести SMS-код.

- Выбрать регион, где будете вести деятельность.

- Сделать фото паспорта (страницы с фото и личными данными).

- Сделать селфи, чтобы приложение сделал сравнение с фото на паспорте.

- Подтвердить регистрацию.

Иностранный гражданин не сможет зарегистрироваться через приложение. В функционале программы еще нет распознавания заграничного паспорта. Иностранцам доступен только один способ – личный кабинет на сайте ФНС.

Добровольные взносы не уменьшают налоги самозанятых

Даже если плательщик НПД — индивидуальный предприниматель, взносы на пенсионное страхование нельзя зачесть в счет налога. Если платить через «Мой налог», зачета все равно не будет. В этом плане другие режимы могут быть выгоднее. Например, на упрощенке страховые взносы уменьшают налог к уплате, а на НПД их придется платить дополнительно. Зато на НПД нет медицинских взносов: они уже входят в налог.

Не бывает идеальных налоговых режимов на все случаи жизни — всегда нужно считать.

Евгений, не совсем так, как самозанятый он снялся с учета до постановки на учет как безработный

Екатерина Добрый день.

Прочитал вашу статью: “Самозанятые могут платить пенсионные взносы через приложение «Мой налог»”. Статья поучительная, но есть один ньюанс, о котором Вы не упоминаете. Подать заявление на вступление в правоотношения по обязательному пенсионному страхованию в приложении “Мой налог” можно, а заявление о прекращении этих отношений через приложение подать уже не получится. В моём конкретном случае это вылилось в не малую проблему. 13.06.2022 я зарегистрировался как самозанятый и подал это заявление. 03.09.2022 заплатил минимальный взнос (на тот момент 17 364,84) и снялся с учёта. Заявление о прекращении . этого страхования я конечно же не писал. Встал на учёт в Центр Занятости в качестве безработного, получил часть пособия, а через месяц ЦЗ снял меня с учёта и затребовал вернуть деньги. По полученным ими данным из ПФР я трудоустроен. Причём в выданной мне (тем же ПФР) справке о трудовой деятельности я числюсь безработным. Через три месяца выяснили, что ПФР распределил мой добровольный взнос на весь оставшийся год. Не уверен, что их действия правомерны, но я остался без пособия, хоть и не работал. Пытаюсь найти законное обоснование своей правоты – пока не получается. Может Вы сможете мне помочь? Сначала планировал подать в суд только на ЦЗ, теперь надо, наверное, сначала судиться с ПФР.

Я могу потом перестать платить за стаж?

Да, вы можете в любое время подать заявление и прекратить участие в программе добровольного пенсионного страхования, например, если устроитесь на работу по трудовому договору.

- Я ушла с работы и зарегистрировалась как самозанятая. Что у меня теперь с пенсией?

- При чем тут вообще стаж и баллы?

- А на социальную пенсию лучше не рассчитывать?

- То есть я останусь без нормальной пенсии?

- Сколько стоит стаж?

- А где посмотреть, какой у меня стаж уже накоплен?

- Я могу потом перестать платить за стаж?

Плюсы льготного налогового режима для самозанятых

С 1 июля 2022 года все регионы России получили право вводить специальный налоговый режим для самозанятых. О том, кто такие самозанятые и как нововведения в налогообложении помогут им сформировать подушку безопасности на будущее, расскажем в нашей статье.

Что такое пенсионные баллы и как это работает

Трудовая пенсия по старости в России состоит из нескольких частей. Первая и основная ее часть — страховая. Она выплачивается Пенсионным фондом России и рассчитывается с помощью индивидуального пенсионного коэффициента — то есть суммы пенсионных баллов.

Прыгнуть выше инфляции. Когда работающим пенсионерам проиндексируют пенсии?

Дискуссия об индексации пенсий работающим пенсионерам началась достаточно давно, но особенное развитие эти разговоры получили в последнее время. Пока только разговоры: речи о реальной индексации, увы, еще нет. Разбираемся, почему так произошло и что обещают политики.

Рассмотрим пример. Самозанятый репетитор за июнь провел 20 уроков по английскому языку и заработал 20 тысяч рублей. Половину уроков он провел обычным гражданам без статуса ИП, поэтому налог рассчитывается по ставке 4% и за весь месяц составит 400 рублей. А другую половину дохода он получил от уроков с корпоративными клиентами – сотрудниками фирмы, которая и оплачивала ему уроки с своего расчетного счета. За уроки с корпоративными клиентами репетитор заплатит налог 6%, то есть 600 рублей. Всего за июнь репетитор должен заплатить 1000 рублей налога. Сумма и опция «оплатить налог» появятся в приложении до 12 июля, а оплатить его нужно до 25 июля.

Сколько стоит стаж?

Сумма взноса для самозанятых фиксированная: в 2019 году это 29 354 рубля за год стажа, а в 2022 году нужно будет заплатить 32 448 рублей. Взносы нужно сделать до 31 декабря того года, который хотите зачесть в стаж. Если заплатить меньше, стаж тоже зачтут, но пропорционально взносам.

Проверить начисления стажа и пенсионных баллов вы можете с помощью запроса в личном кабинете на сайте «Госуслуги» . Это бесплатно и быстро: ответ приходит через пару минут.