Один из самых популярных видов заработка среди российских частных инвесторов — приобретение небольших коммерческих помещений для последующей сдачи в аренду. Нежилые площади можно сдавать под офисы, лофты, салоны красоты, магазины или кафе.

Тема 7. Правовое регулирование хозяйственных отношений по передаче имущества во временное пользование

Понятие договора аренды

По договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату: (ст. 606 ГК РФ)

1 – вариант – во временное владение и пользование;

2 – вариант – во временное пользование.

Стороны договора – арендодатель и арендатор. По общему правилу, и в роли арендодателя, и в роли арендатора могут выступать любые субъекты гражданского права, как физические, так и юридические лица. Арендодатель – это собственник передаваемого в пользование имущества или лицо, уполномоченное законом или собственником сдавать имущество в аренду. Арендатор – это лицо, заинтересованное в получении имущества в пользование.

Предмет договора – любая непотребляемая вещь, поскольку она не теряет своих натуральных свойств в процессе использования. В аренду могут быть переданы земельные участки и другие обособленные природные объекты, предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другие вещи (ст. 607 ГК РФ).

Содержание договора аренды

- Арендодатель обязан предоставить арендатору имущество в состоянии, соответствующем условиям договора аренды и назначению имущества.

Имущество сдается в аренду вместе со всеми его принадлежностями и относящимися к нему документами (техническим паспортом, сертификатом качества и т. п.), если иное не предусмотрено договором. Если такие принадлежности и документы переданы не были, однако без них арендатор не может использовать имущество, то он может расторгнуть договор.

Если арендодатель не предоставил арендатору сданное внаем имущество в указанный в договоре аренды срок, а в случае, когда в договоре такой срок не указан, в разумный срок арендатор вправе истребовать от него это имущество в соответствии со статьей 398 ГК РФ и потребовать возмещения убытков, причиненных задержкой исполнения либо потребовать расторжения договора и возмещения убытков, причиненных его неисполнением. Арендодатель отвечает за недостатки сданного в аренду имущества, полностью или частично препятствующие пользованию им, даже если во время заключения договора аренды он не знал об этих недостатках. При обнаружении таких недостатков арендатор вправе по своему выбору:

- потребовать от арендодателя либо безвозмездного устранения недостатков имущества, либо соразмерного уменьшения арендной платы, либо возмещения своих расходов на устранение недостатков имущества;

- непосредственно удержать сумму понесенных им расходов на устранение данных недостатков из арендной платы, предварительно уведомив об этом арендодателя;

- потребовать досрочного расторжения договора.

- Арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату). Порядок, условия и сроки внесения арендной платы определяются договором аренды. Если иное не предусмотрено договором, размер арендной платы может изменяться по соглашению сторон в сроки, предусмотренные договором, но не чаще одного раза в год.

- Арендатор обязан пользоваться арендованным имуществом в соответствии с условиями договора аренды, а если такие условия в договоре не определены, – в соответствии с назначением имущества. Арендатор вправе с согласия арендодателя сдавать арендованное имущество в субаренду (поднаем) и передавать свои права и обязанности по договору аренды другому лицу (перенаем), предоставлять арендованное имущество в безвозмездное пользование, а также отдавать арендные права в залог и вносить их в качестве вклада в уставный капитал хозяйственных товариществ и обществ или паевого взноса в производственный кооператив, если иное не установлено ГК РФ, другим законом или иными правовыми актами.

- если арендатор пользуется имуществом с существенным нарушением условий договора или назначения имущества либо с неоднократными нарушениями;

- если арендатор существенно ухудшает имущество;

- если арендатор более двух раз подряд по истечении установленного договором срока платежа не вносит арендную плату;

- если арендатор не производит капитального ремонта имущества в установленные договором аренды сроки, а при отсутствии их в договоре – в разумные сроки в тех случаях, когда в соответствии с законом, иными правовыми актами или договором производство капитального ремонта является обязанностью арендатора

- если арендодатель не предоставляет имущество в пользование арендатору либо создает препятствия пользованию имуществом в соответствии с условиями договора или назначением имущества;

- если переданное арендатору имущество имеет препятствующие пользованию им недостатки, которые не были оговорены арендодателем при заключении договора, не были заранее известны арендатору и не должны были быть обнаружены арендатором во время осмотра имущества или проверки его исправности при заключении договора;

- если арендодатель не производит являющийся его обязанностью капитальный ремонт имущества в установленные договором аренды сроки, а при отсутствии их в договоре – в разумные сроки;

- если имущество в силу обстоятельств, за которые арендатор не отвечает, окажется в состоянии, не пригодном для использования

- § 1. Общие положения об аренде (ст. 606 – 625)

- Статья 606. Договор аренды

- Статья 607. Объекты аренды

- Статья 608. Арендодатель

- Статья 609. Форма и государственная регистрация договора аренды

- Статья 610. Срок договора аренды

- Статья 611. Предоставление имущества арендатору

- Статья 612. Ответственность арендодателя за недостатки сданного в аренду имущества

- Статья 613. Права третьих лиц на сдаваемое в аренду имущество

- Статья 614. Арендная плата

- Статья 615. Пользование арендованным имуществом

- Статья 616. Обязанности сторон по содержанию арендованного имущества

- Статья 617. Сохранение договора аренды в силе при изменении сторон

- Статья 618. Прекращение договора субаренды при досрочном прекращении договора аренды

- Статья 619. Досрочное расторжение договора по требованию арендодателя

- Статья 620. Досрочное расторжение договора по требованию арендатора

- Статья 621. Преимущественное право арендатора на заключение договора аренды на новый срок

- Статья 622. Возврат арендованного имущества арендодателю

- Статья 623. Улучшения арендованного имущества

- Статья 624. Выкуп арендованного имущества

- Статья 625. Особенности отдельных видов аренды и аренды отдельных видов имущества

- Статья 626. Договор проката

- Статья 627. Срок договора проката

- Статья 628. Предоставление имущества арендатору

- Статья 629. Устранение недостатков сданного в аренду имущества

- Статья 630. Арендная плата по договору проката

- Статья 631. Пользование арендованным имуществом

- Статья 650. Договор аренды здания или сооружения

- Статья 651. Форма и государственная регистрация договора аренды здания или сооружения

- Статья 652. Права на земельный участок при аренде находящегося на нем здания или сооружения

- Статья 653. Сохранение арендатором здания или сооружения права пользования земельным участком при его продаже

- Статья 654. Размер арендной платы

- Статья 655. Передача здания или сооружения

- Статья 656. Договор аренды предприятия

- Статья 657. Права кредиторов при аренде предприятия

- Статья 658. Форма и государственная регистрация договора аренды предприятия

- Статья 659. Передача арендованного предприятия

- Статья 660. Пользование имуществом арендованного предприятия

- Статья 661. Обязанности арендатора по содержанию предприятия и оплате расходов на его эксплуатацию

- Статья 662. Внесение арендатором улучшений в арендованное предприятие

- Статья 663. Применение к договору аренды предприятия правил о последствиях недействительности сделок, об изменении и о расторжении договора

- Статья 664. Возврат арендованного предприятия

- Статья 665. Договор финансовой аренды

- Статья 666. Предмет договора финансовой аренды

- Статья 667. Уведомление продавца о сдаче имущества в аренду

- Статья 668. Передача арендатору предмета договора финансовой аренды

- Статья 669. Переход к арендатору риска случайной гибели или случайной порчи имущества

- Статья 670. Ответственность продавца

Прекращение пожизненного содержания с иждивением § 1. >>

Общие положения об аренде (ст. 606 – 625)Содержание

Гражданский кодекс Российской Федерации (ГК РФ)© ООО “НПП “ГАРАНТ-СЕРВИС”, 2022. Система ГАРАНТ выпускается с 1990 года. Компания “Гарант” и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Портал ГАРАНТ.РУ (Garant.ru) зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 г.

Форма договора аренды

Договор аренды должен быть заключен в простой письменной форме, если срок его действия более одного года или если одной из его сторон является юридическое лицо. Нотариальное удостоверение договора аренды производится по желанию сторон.

Договор аренды недвижимости или земельного участка, заключенный на срок не менее одного года, должен пройти государственную регистрацию, иначе он будет считаться незаключенным (ст. 651 ГК РФ). Если стороны не хотят регистрировать договор, они могут заключить его на срок менее года, а затем продлевать (причем, неоднократно) на такой же срок. Интересно, что если срок действия договора вообще не указывать, то его регистрация тоже не потребуется.

С заявлением о государственной регистрации договора аренды недвижимости в территориальные органы Росреестра может обратиться любая из сторон, но арендодателю это сделать удобнее, т.к. вместе с заявлением надо подать документы, относящиеся к недвижимости. Госпошлина за регистрацию составляет с организаций 22 тыс. рублей, а с физических лиц – 2 тыс. рублей. Если договор аренды прошел госрегистрацию, то все дополнения и соглашения к нему тоже должны быть зарегистрированы.

Учет операций проката у арендодателя

Основные средства. Имущество, предназначенное для предоставления в прокат и отвечающее требованиям п. 4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, является объектом ОС и отражается на счете 03 «Доходные вложения в материальные ценности» (п. 5 ПБУ 6/01, Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

При передаче такого имущества в прокат его выбытия в смысле п. 29 ПБУ 6/01 не происходит, поэтому для контроля за таким имуществом целесообразно открыть аналитические счета к счету 03:

- 03-о ” «Доходные вложения в материальные ценности в организации»;

- 03-п ” «Доходные вложения в материальные ценности, переданные в прокат».

Стоимость объекта ОС, предоставляемого в прокат, погашается посредством начисления амортизации в установленном в организации порядке, которая отражается на счете 02 «Амортизация основных средств» обособленно (п. 17 ПБУ 6/01, Инструкция по применению Плана счетов).

Сумма начисленной амортизации включается в состав расходов по обычным видам деятельности (п. п. 5, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Материально-производственные запасы. Однако согласно абз. 4 п. 5 ПБУ 6/01 такие активы стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 000 руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе МПЗ. То есть в этом случае предмет проката будет учтен организацией на счете 10 «Материалы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Далее, на дату передачи предмета проката в эксплуатацию, в данном случае при передаче предмета проката клиенту, фактическая себестоимость вышеуказанного имущества признается расходом организации по обычным видам деятельности и списывается со счета 10 в дебет счета 20 «Основное производство» (п. п. 5, 7, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, Инструкция по применению Плана счетов).

Как правило, в целях обеспечения контроля за сохранностью такого имущества организация может отражать его стоимость на отдельном забалансовом счете, например 013 «Имущество стоимостью не более 40 000 руб. и со сроком полезного использования свыше 12 месяцев». В тоже время имущество предназначено для сдачи в прокат, следовательно, его стоимость может отражаться на забалансовом счете 011 «Основные средства, сданные в аренду» (Инструкция по применению Плана счетов). При этом переданное в аренду имущество учитывается на счете 011 в сумме, установленной договором.

Арендная плата. В бухгалтерском учете для организаций, предметом деятельности которых является предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, выручкой считаются поступления, получение которых связанно с этой деятельностью, то есть арендная плата (п. 5 ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н (далее — ПБУ 9/99)). Выручка отражается по дебету счета 62 «Расчеты с покупателями и заказчиками» в корреспонденции с кредитом счета 90 «Выручка».

Налогообложение. Реализация услуг на территории РФ, в том числе услуг проката, признается объектом налогообложения по НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ). Налоговая база определяется как стоимость услуг проката, установленная договором, без учета НДС (п. 1 ст. 154, п. 1 ст. 105.3 НК РФ). Бухгалтерская запись по начислению НДС производится в соответствии с Инструкцией по применению Плана счетов: Сумма НДС, исчисленная с арендной платы отражаться по дебету счета 90 и кредиту счета 68 «Расчеты по налогам и сборам».

Предоплата. Если организацией за прокат получена предоплата, то в этом случае моментом определения налоговой базы по НДС является дата получения предоплаты (пп. 2 п. 1 ст. 167 НК РФ). Налоговая база определяется как сумма полученной предоплаты с учетом НДС (абз. 2 п. 1 ст. 154 НК РФ). НДС исчисляется по расчетной ставке 18/118 (п. 4 ст. 164 НК РФ). Сумма НДС, исчисленная с полученной предоплаты, может отражаться по дебету счета 62 на отдельном аналитическом счете, например 62-НДС-ав «НДС, исчисленный с суммы полученной предоплаты», и кредиту счета 68 «Расчеты по налогам и сборам» (Инструкция по применению Плана счетов).

Далее, на дату оказания услуг у организации снова наступает момент определения налоговой базы (п. 14 ст. 167 НК РФ). Налоговая база определяется как стоимость услуг проката, установленная договором, без учета НДС (п. 1 ст. 154, п. 1 ст. 105.3 НК РФ). Одновременно НДС, исчисленный с полученной предоплаты, принимается к вычету на основании п. 8 ст. 171, п. 6 ст. 172 НК РФ. При этом производится бухгалтерская запись по дебету счета 68 и кредиту счета 62-НДС-ав (Инструкция по применению Плана счетов).

Если предмет проката относится к МПЗ, то для целей налогового учета не является амортизируемым имуществом в соответствии с п. 1 ст. 256 НК РФ. Его стоимость включается в состав материальных расходов организации в месяце ввода в эксплуатацию, то есть в месяце передачи его клиенту (пп. 3 п. 1, п. 2 ст. 254, пп. 1 п. 3 ст. 273 НК РФ).

Когда предмет проката относится к объектам основных средств, сумма начисленной амортизации ежемесячно включается в состав расходов, связанных с производством и реализацией (пп. 3 п. 2 ст. 253, п. 3 ст. 272 НК РФ).

Арендная плата. Денежные средства, полученные организацией в качестве предварительной оплаты и при определении налоговой базы в качестве дохода не учитываются согласно пп. 1 п. 1 ст. 251 НК РФ. В налоговом учете средства, полученные от сдачи имущества в аренду, признаются внереализационными доходами (п. 4 ст. 250 НК РФ), за исключением случаев, когда эти доходы считаются выручкой по основной деятельности и относятся к доходам от реализации.

Вопрос о том, как именно будут признаваться доходы от проката (выручка или прочие внереализационные доходы), организации необходимо решить самостоятельно с учетом рекомендаций Минфина России, в которых фактически указываются два критерия для отнесения арендных доходов к выручке по основной деятельности:

- предоставление имущества в аренду является основным видом деятельности;

- деятельность осуществляется на систематической основе.

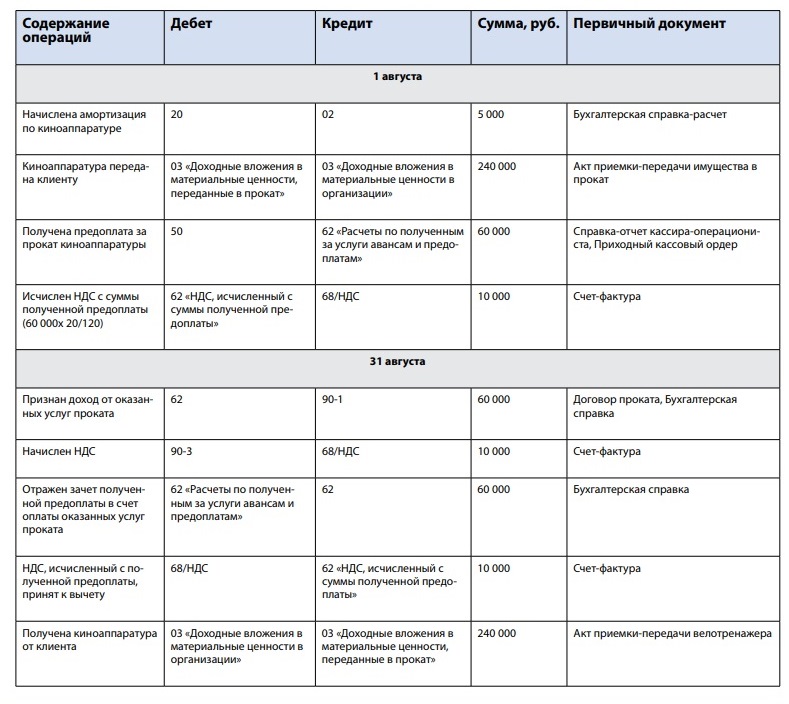

Пример

Первоначальная стоимость киноаппаратуры в бухгалтерском и налоговом учете составляет 240 000 руб., сумма ежемесячно начисляемой амортизации — 5 000 руб.

Сумма ежемесячной платы за прокат киноаппаратуры составляет 60 000 руб. (в том числе НДС 10 000 руб.) и внесена в кассу организации при выдаче предмета проката.

Предмет проката передан клиенту 1 августа и возвращен им 31 августа.

В установленный договором срок клиент вернул киноаппаратуру.

Организация применяет метод начисления в налоговом учете.

В учете организации, занимающейся предоставлением услуг проката передачу киноаппаратуры клиенту и его возврат по окончании срока проката следует отразить следующим образом:

1 августа:

Дебет счета 20 Кредит счета 02

— 5 000 руб. — Начислена амортизация по киноаппаратуре на основании Бухгалтерской справки расчета;

Дебет счета 03 «Доходные вложения в материальные ценности, переданные в прокат» Кредит счета 03 «Доходные вложения в материальные ценности в организации»

-240 000 руб. — Киноаппаратура передана клиенту. При этом составляется акт приемки-передачи имущества в прокат;

Дебет счета 50 Кредит счета 62 «Расчеты по полученным за услуги авансам и предоплатам»

-60 000 руб.- Получена предоплата за прокат киноаппаратуры. При этом составляется Справка-отчет кассира-операциониста и Приходный кассовый ордер;

Дебет счета 62 «НДС, исчисленный с суммы полученной предоплаты» Кредит счета 68/НДС

-10 000 руб. — Исчислен НДС с суммы полученной предоплаты (60 000×20/120) и составлен счет-фактура;

31 августа:

Дебет счета 62 Кредит счета 91-1

— 60 000 руб. — Признан доход от оказанных услуг проката согласно условиям Договора проката. Выставлен акт и составлена Бухгалтерская справка;

Дебет счета 90-3 Кредит счета 68/НДС

-10 000 руб. — Начислен НДС и выставлен счет-фактура;

Дебет счета 62 «Расчеты по полученным за услуги авансам и предоплатам» Кредит счета 62

— 60 000 руб.- Отражен зачет полученной предоплаты в счет оплаты оказанных услуг про≠≠≠справка;

Дебет счета 68/НДС Кредит счета 62 «НДС, исчисленный с суммы полученной предоплаты»

-10 000 руб. — НДС, исчисленный с полученной предоплаты, принят к вычету. Составлен счет-фактура;

Дебет счета 03 «Доходные вложения в материальные ценности в организации» Кредит счета 03 «Доходные вложения в материальные ценности, переданные в прокат»

-240 000 руб. — Получена киноаппаратура от клиента. Составлен Акт приемки-передачи велотренажера.

Срок аренды

Теперь остановимся подробнее на условие о сроке аренды. Формулируя этот пункт договора, нужно помнить следующее. Договор аренды земельного участка, здания или сооружения (а равно помещений в них), заключенный на срок не менее одного года, подлежит государственной регистрации и считается заключенным только с момента такой регистрации (п. 2 ст. 609 и п. 2 ст. 651 ГК РФ, п. 2 ст. 26 ЗК РФ). При этом необходимо иметь в виду положение пункта 3 Информационного письма Президиума ВАС РФ от 11.01.02 № 66 «Обзор практики разрешения споров, связанных с арендой». В этом пункте сказано, что срок действия договора аренды, определенный с 1-го числа какого-либо месяца текущего года до 30-го (31-го) числа предыдущего месяца следующего года, признается равным одному году.

Другими словами, если в договоре аренды недвижимости указать, что он действует с 1 февраля 2018 года по 31 января 2019 года, то такой договор нужно будет регистрировать. Следуя этой логике, нужно будет регистрировать и договор, действующий с 1 января 2018 года по 31 декабря 2018 года, так как срок аренды в этом случае составит ровно один год.

А вот договор аренды, заключенный на неопределенный срок, в государственной регистрации не нуждается (п. 11 Информационного письма Президиума ВАС РФ от 16.02.01 № 59 «Обзор практики разрешения споров, связанных с применением Федерального закона «О государственной регистрации прав на недвижимое имущество и сделок с ним»). Это утверждение справедливо и для договоров, в которых срок действия просто не указан, так как такие договоры, как отмечалось выше, признаются заключенными на неопределенный срок.

Из сказанного следует практический вывод. Если планируются длительные отношения по аренде недвижимости, и при этом стороны не хотят регистрировать договор, то можно обойти требование о госрегистрации. Для этого нужно либо установить, что срок договора аренды меньше одного года (например, 11 месяцев), и одновременно закрепить возможность его автоматической пролонгации на тот же срок и на тех же условиях, либо просто не включать в договор условие о сроке аренды.

Правда, в последнем случае нужно учитывать, что каждая из сторон может в любое время отказаться от договора, заключенного на неопределенный срок. Для этого достаточно предупредить другую сторону за три месяца (п. 2 ст. 610 ГК РФ). Причем отказ от договора может быть немотивированным. Так, право арендодателя отказаться от договора никак не зависит от того, допустил ли арендатор какие-либо нарушения, и ограничить это право договором нельзя (определение ВС РФ от 25.09.17 по делу № 305-ЭС17-5424).

А что будет, если стороны заключили договор аренды помещения на 11 месяцев, а условие об автоматической пролонгации в него не включили, и при этом забыли своевременно «продлить» договор? По правилам Гражданского кодекса, если по истечении срока, установленного в договоре, арендатор продолжает пользоваться имуществом при отсутствии возражений со стороны арендодателя, такой договор считается возобновленным на тех же условиях на неопределенный срок (п. 2 ст. 621 ГК РФ). То есть арендатор сможет продолжать пользоваться помещением и будет обязан платить предусмотренную договором арендную плату. Но при этом обе стороны, как уже отмечалось, получат право в любой момент отказаться от такого договора.

Регулируйте госрегистрацию

С одной стороны, регистрация договоров дает дополнительные гарантии сторонам. С другой — это финансовые и временные затраты. Регистрируются только те договоры аренды зданий и сооружений, которые заключены на срок не менее года (п. 2 ст. 651 ГК РФ). Если вы решили не регистрировать договор аренды, можно:

- Заключить его на срок менее года и установить правило об автоматической (при отсутствии возражения сторон) пролонгации на новый срок на тех же условиях. Будьте внимательны при указании сроков аренды. Например, указание срока с 1.11.2013 по 31.10.2014 означает, что договор заключен на год и его надо регистрировать. Лучше указать, например, 11 месяцев.

- Не указывать в договоре срок аренды. Тогда он будет считаться бессрочным и регистрировать его не надо (п. 2 ст. 610 ГК РФ).

- Установить в первоначальном договоре срок 11 месяцев, а по его окончании не выполнять зафиксированную в ГК РФ процедуру прекращения договора. Тогда он «трансформируется» в бессрочный (п. 2 ст. 621 ГК РФ).

Новое ПБУ Аренда с 2019 года

Новый федеральный стандарт бухгалтерского учета ФСБУ 25/2018 носит название «Бухгалтерский учет арендной платы». Утвержден приказом Минфина от 16.10.2018 № 208н и зарегистрирован Минюстом 25.12.2018 (ПБУ вступило в силу).

Обязательным к применению новое ПБУ по аренде становится с бухгалтерской отчетности за 2022 год. При этом разрешено не применять стандарт в отношении тех арендных договоров, исполнение которых истекает до конца 2022 года (или года, начиная с отчетности за который начали применять ФСБУ 25/2018).

ФСБУ 25/2018 является первым «не бюджетным» стандартом. Действие его не распространяется на организации и учреждения госсектора.

Таким образом, у бухгалтеров есть три года, чтобы вникнуть в новые требования по учету аренды и освоиться с ними. Напомним, что начать применять стандарт можно и до крайнего срока. Такой подход рекомендован арендаторам и арендодателям, у кого есть или планируются долгосрочные договора аренды, срок действия которых истечет после 31.12.2022.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Заблаговременный переход на учет по правилам ФСБУ 25/2018 в таком случае избавит бухгалтеров от ретроспективного пересчета показателей отчетности за предшествующие 2022 году отчетные года. Отметим, также, что решение применять новый стандарт по аренде ранее 2022 следует прописать в учетной политике и раскрыть в бухгалтерской (финансовой) отчетности. Если же вы перешли на ФСБу 25/2018 с 2022 года, придется пересчитать показатели прошлых лет ретроспективно.

Пример отражения в учете и отчетности арендатора перехода на ФСБУ 25/2018 с ретроспективным пересчетом показателей от КонсультантПлюс:

На дату начала применения стандарта (01.01.2021) у организации имеется действующий договор аренды производственного помещения, согласно которому:

дата заключения договора аренды и дата предоставления помещения в аренду (дата подписания акта приема-передачи помещения) – 01.10.2019;

срок аренды – 7 лет;

арендный платеж составляет 500 000 руб. (без учета НДС) и уплачивается ежеквартально на первое число каждого квартала;.

Получите пробный демо-доступ к системе К+ и бесплатно переходите к расчетному примеру.Проверьте документы

Удостоверьтесь в праве собственности арендодателя на то помещение, которое он вам передаёт. Сделать это можно, заказав выписку из Единого государственного реестра недвижимости (ЕГРН). Это поможет убедиться, что помещение не находится в залоге или под арестом. Также запросите у арендодателя:

- документ, на основании которого он владеет объектом (договор купли-продажи, договор аренды и так далее);

- паспорт БТИ и кадастровый паспорт на помещение.

Похожие материалы

Как известно, рынок расставляет все по своим местам. На мой взгляд, такой договорный перекос может существовать не из-за отсутствия ока юриста, а потому что арендатору некуда деваться. Мне часто приходится давать резко отрицательные заключения по проектам договора, а потом узнавать, что именно в таком виде его подписали. Печально.

Что, сейчас сохраняется такой дефицит аренды коммерческой недвижимости?Не то что бы встречал сразу все эти элементы в одном договоре, но ничего особенного не увидел. Посыл не понятен, надо максимально просто?

Расчет арендного платежа – это экономическая составляющая договора, никто не запрещает игнорировать её юристу, если не разбирается в сути.

Да почти все расчеты арендного платежа гос земель, если они не от кадастра, супер мудреные формулы.Поэтому в договорах аренды в РФ с Макдональдс ставка очень сложная и вопиющие высокая: 1 руб. за квадрат? И главное: не изменяемая и не оспоримая!

А сейчас чтобы сдать помещение Макдональдс, арендодатель должен заплатить арендатору! А потом ждать, когда окупится. Как такое. Илону Маску?

Вполне себе стандартные положения договора аренды, особенно с каким-нибудь крупным торговым центром.

Это коммерция, которая принята повсеместно, а термины наоборот, помогают не запутаться.

Так лучше понимаешь, за что платишь.

Пример:

1) Мы договорились, что плата за помещение составит 15 % от твоего товарооборота, но при этом такая площадь стоит минимум, скажем 100 р.

Соответственно:

Постоянная АП = 100 р.

Плата с товарооборота = 15% минус 100 р., а если получится меньше 100 р., то не уплачивается.

2) Кроме того, я перекладываю коммунальные платежи на арендаторов (то, что в помещении потребляется – понятно, но чтобы в него ходили, должно функционировать все и в самом торговом центре (электричество, вода и т.п. – все это влияет на привлекательность).

Получаем Переменную АП, которая составляет потребленную коммуналку в помещении и долю в коммуналке самого ТЦ (некоторые из них огромные, и если арендодатель не будет перекладывать это на арендаторов, содержать ТЦ будет экономически невыгодно).

3) Аналогичная ситуация с эксплуатационными услугами – отсюда Плата за эксплуатацию.

4) Потом реклама ТЦ – я продвигаю ТЦ, чтобы у Вас был оборот высокий – Плата за маркетинг.

5) И т.п.Если ТЦ управляется грамотно, то и прибыль арендаторов выше.

Арендодателей не защищаю, т.к. работаю на стороне арендатора, но логику понять можно, она не ужасная. Сектантства тут нет. Зато все понимают за что платят (но понятно, что часть из целевых платежей может не идти на заявленные услуги, но это другой вопрос).

Во-первых, далеко не все, во-вторых, арендная плата за 40 квадратов достигает более 1 млн. руб. в месяц.

Эти арендные “прихваты” в коммерческой недвижимости, как и многое другое, пришли к нам с Дикого Запада. Цель – повесить на арендатора по максимуму любые возможные и невозможные платежи за недвижимость, плюс некий процент прибыли арендодателя, плюс заложить в арендную плату рыночный риск снижения ставок на аналогичную коммерческую недвижимость, плюс предусмотреть случай автоматического увеличения размера арендной платы, если рынок пойдет вверх.

В результате, не всегда, но часто, при рассмотрении споров по аренде судам приходится привлекать экспертов для разъяснения положений договоров аренды в части формул расчета арендной платы.

Алчность, желание не прогадать самому и еще более острое желание не дать арендатору получить хоть какую-то экономию, пусть даже случайную. В общем, пусть моя корова сдохнет, но у соседа пусть сдохнет две.

Человек человеку, как все знают, друг, товарищ и брат.

P.S. Почему-то не увидел скидок/надбавок за плотность трафика клиентов/офисных сотрудников, скидок/надбавок за нормальный или ускоренный износ ковролина, лифтового оборудования, унитазов и прочего.

Странно, неужели арендодатель это упустил? Какой же он невнимательный!

Сash is the king

Эпидемия коронавируса и карантин существенно изменят рынок коммерческой аренды недвижимости. «Мы видим процессы, в рамках которых корпорации и небольшие компании отправляют сотрудников на удаленную работу. В дальнейшем перед топ-менеджерами и собственниками встанет вопрос, насколько можно использовать данный опыт в новой реальности. Мы увидим еще более значительное проникновение онлайн-сервисов, онлайн-магазинов, ресторанов, онлайн-обучения, онлайн-кинотеатров. Люди еще больше привыкнут и оценят эти сервисы, что в дальнейшем снизит спрос на сервисы в офлайн-режиме», — прогнозирует Никита Рябинин, управляющий партнер международной консалтинговой компании KRK Group.

Дальнейшее снижение цен на нефть и экономические последствия от COVID-19 серьезно повлияют на экономику нашей страны в целом и курс рубля в частности, считает Рябинин. «Для инвесторов, рассматривающих возможность приобретения объектов недвижимости для последующий сдачи в аренду, я бы посоветовал запастись терпением и отслеживать новые предложения на рынке летом и осенью этого года, принимая во внимания глобальные изменения. Момент ожидания лучше всего пересидеть в валюте (может быть, даже лучше наличные в банковской ячейке). Правило кризиса cash is the king никто не отменял», — резюмировал эксперт.

Период действия договора аренды устанавливается по обоюдному согласию сторон. Важно учитывать, что если вы заключаете соглашение на срок более одного года, то он подлежит ГК РФ, статья 609. Форма и государственная регистрация договора аренды государственной регистрации. Начинает действовать такой договор только после ГК РФ, статья 609. Форма и государственная регистрация договора аренды проведения этой процедуры.

Проверки

В последнее время участили проверки в отношении собственников нежилых помещений, сдающих их в аренду, рассказал Бегунов. Результатом проверок являются штрафы и пени, а также привлечение физического лица к административной и, возможно, к уголовной ответственности. «Череда доначислений по НДС последовала после того, как в июле прошлого года Верховный суд России подтвердил, что гражданин должен уплачивать НДС, если он занимается предпринимательской деятельностью по сдаче собственных нежилых помещений в аренду без регистрации в качестве индивидуального предпринимателя. В частности, ими являются нацеленность физического лица на получение прибыли, то есть приобретение имущества с целью его последующего использования для извлечения прибыли, а также систематичность получения данного дохода», — уточнил адвокат Tax Compliance. Он пояснил, что разовый характер сделки сам по себе не свидетельствует о ведении предпринимательской деятельности физическим лицом.

По общему правилу, налоговый орган начинает выездную налоговую проверку, если компания или физическое лицо стоит в плане. Такой план разрабатывается и утверждается на уровне управлений по региону. «То есть налоговый орган не выбирает рандомно субъекта для проверки, а на момент ее проведения уже имеет информацию о налогоплательщике и подозрения, что было совершено нарушение. Попасть в план можно по разным причинам. Так, есть критерии, которые говорят о том, что налогоплательщик ведет себя подозрительно, совершает сомнительные операции и т. д. Проверка проводится, если набирается достаточный объем подобной информации, в том числе по итогам камеральных налоговых проверок, но поставленные вопросы не разрешаются. Например налогоплательщик не отвечает на запросы и требования налоговых органов», — отметил адвокат BMS Law Firm.

Прекращение и изменение договора аренды

Досрочное расторжение договора аренды возможно в ниже перечисленных случаях (ст. 619, 620 ГК РФ):

По требованию арендодателя в судебном порядке и только после направления арендатору письменного предупреждения о необходимости исполнения им обязательства в разумный срок:

По требованию арендатора в судебном порядке:

Прекращение и изменение договора аренды предусмотрены общими положениями расторжения договоров, общими положениями договора аренды.